令和2年から適用される所得控除の改正とはどんなもの?

個人が納める所得税を計算する場合、重要なのが所得控除です。所得控除は控除というだけあって、控除額が大きければ大きいほど、納める税金が低くなります。

実は、この所得控除が改正され、改正後のものが2020(令和2)年から適用されます。そこでここでは、令和2年から適用される所得控除の改正について詳しく解説します。

そもそも所得控除とは

所得控除の改正について見ていく前に、そもそも所得控除とはどのようなものかを見ていきましょう。

サラリーマンであれ、個人事業主であれ、1年間に収入があった場合は、所得金額に応じた税金を納める必要があります。しかし、個人には、配偶者や扶養家族がいる人いない人、生命保険や地震保険の支払いがある人など、さまざまな状況があります。

その個人のさまざまな状況を無視して、税金を徴収してしまうと、不平等になりかねないことから、個人的な事情を反映した控除が受けられることになっています。それが「所得控除」です。

所得控除には、基礎控除、配偶者控除、扶養控除や社会保険料控除、生命保険料控除など15の控除があります。所得控除は、控除額のそのままが、直接、税額から差し引かれるわけではありません。所得税では、所得金額に税率を乗じて、税額を計算します。所得控除は税率を乗ずる前の所得金額から差し引きます。

例えば、所得金額100万円、税率10%の場合の税額は、次のようになります。

もし、上記例に所得控除38万円があった場合の税額は、次のようになります。

この例では、所得控除のあるなしで、税額が10万円-6.2万円=3.8万円も低くなります。

令和2年度の所得控除の改正

現在の日本では、雇用や家族のあり方など、大きな変化が社会全般で起こっています。そこで、税法においても、これら社会の変化に対応していく必要が出てきました。

令和2年度の所得控除の改正は、まさに社会の変化に対応したものになっています。それが「ひとり親控除」の創設と「寡婦(夫)控除」の見直しです。

ここでは「ひとり親控除」と「寡婦(夫)控除」について確認していきます。

ひとり親控除が創設される

令和2年度の所得控除の改正のひとつが「ひとり親控除」の創設です。ひとり親控除とは、子供を養う単身者(ひとり親)への控除を厚くするために創設された控除です。納税者が子供を養う単身者(ひとり親)であるときは、「35万円」の所得控除が受けられます。

ただし、すべてのひとり親がひとり親控除を受けられるわけではなく、納税者が次の要件のすべてにあてはまる必要があります。

- 原則としてその年の12月31日時点で、婚姻をしていない又は、配偶者の生死が明らかでない一定の人であること

- 内縁の夫や妻など、事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

- 生計を一にする子がいること

※子は、その年の総所得金額等が48万円以下で、他の人の扶養家族になっていない必要があります。 - 合計所得金額が500万円以下であること

寡婦(夫)控除の見直し

ひとり親控除の創設にともない、寡婦(夫)控除の見直しが行われました。改正の内容は、合計所得金額要件や非事実婚要件が追加されたことです。また、改正前にあった特別の寡婦の控除や寡夫控除は廃止され、寡婦控除のみになりました。

つまり、令和元年以前の「寡婦控除」「特別の寡婦の控除」「寡夫控除」の3つの控除が、令和2年以降は「ひとり親控除」と「寡婦控除」の2つに統合されたことになります。

では、令和2年以降の寡婦控除について見ていきましょう。控除額は「27万円」です。寡婦控除の対象となる人の範囲は、次のようになります。

①夫と離婚した後婚姻をしていない場合

- 扶養親族を有すること

- 合計所得金額が 500 万円以下であること

- 内縁の夫や妻など、事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

②夫と死別した後婚姻をしていない又は夫の生死が明らかでない場合

- 合計所得金額が 500 万円以下であること

- 内縁の夫や妻など、事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

令和2年度の所得控除の改正の注意点

ここまでは、令和2年度の所得控除改正の内容について見てきました。ここからは、改正の注意点について見ていきましょう。

改正前後における「ひとり親」などの判定

令和2年度の所得控除の改正では、令和元年以前の「寡婦控除」「特別の寡婦の控除」「寡夫控除」の3つの控除が、令和2年以降は「ひとり親控除」と「寡婦控除」の2つに統合されました。

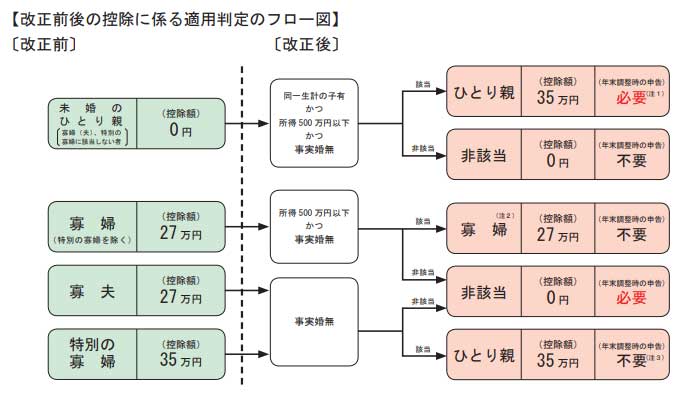

そのため、前年まで特別の寡婦の控除や寡夫控除を受けていた人が、令和2年以降にどの控除が受けられるのかわからなくなる可能性があります。そこで、国税庁では、改正前後の控除に係る適用判定のフロー図を公開しています。

例えば、未婚のひとり親の場合、改正前には控除額が0円でした。改正後は「未婚のひとり親」で「同一生計の子がいる」「所得が500万円以下」「事実婚無し」の3つの要件をすべて満たす場合は、ひとり親控除の対象として、35万円の控除が受けられます。

改正前に寡夫控除や特別の寡婦の控除を受けていた場合、改正後は事実婚でなければ、ひとり親控除の対象として、35万円の控除が受けられます。

自分が受けられる控除についてわからなくなった場合は、このフロー図を活用するようにしましょう。

ひとり親控除は年末調整で控除する

ひとり親控除は令和2年度から創設された所得控除です。個人事業主の場合は、毎年確定申告を行うため、ひとり親控除の適用を受ける場合は、確定申告により控除を受けます。

では、確定申告をしないサラリーマンの場合は、どうなるのでしょうか。サラリーマンの場合は、年末調整で控除することになります。令和2年の開始時には、ひとり親控除の適用がなかったため、毎月の給料から天引きされる所得税(源泉徴収税)の計算には、ひとり親控除は反映されていません。

月々の源泉徴収については、令和3年1月1日以降の給料から反映されます。そのため、令和2年は、月々の源泉徴収は改正前のものを適用し、年末調整でひとり親控除を反映させることになります。

また、改正前後の控除に係る適用判定のフローで、年末調整時の申告が「必要」となっている場合は、年末調整時に令和2年の12月の給与の支払いを受ける日の前日までに、勤め先に「給与所得者の扶養控除等(異動)申告書」を提出しなおさなければなりません。

具体的には、次の場合に、勤め先に「給与所得者の扶養控除等(異動)申告書」を提出しなおす必要があります。

- 未婚のひとり親で今年からひとり親控除を受けることとなった場合

- 改正前に、寡婦控除、特別の寡婦の控除、寡夫控除を受けていた場合で、改正後にその控除に該当しなくなった場合

万が一、年末調整時にひとり親控除に該当することに気づかず、後になって気が付いた場合は、確定申告をすることで、控除を受けることができます。

まとめ

令和2年度の所得控除の改正は、ひとり親控除の改正や寡婦(夫)控除の見直しなど大きな改正が行われました。今まで控除が受けられない人が受けられるようになったり、逆に控除を受けられていた人が控除が受けられなくなりこともあります。

所得控除のあるなしで、税額は大きく変わります。自分が改正に関係がある場合は、正しい処理ができるように注意しましょう。

▼参照サイト

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説