個人事業主の元入金とは?法人における資本金とどう違う?

個人事業における貸借対照表では、「資本金」ではなく「元入金」という勘定科目を使います。会計ソフトを利用していると元入金の計算は自動で計算されますが、元入金の意味や計算方法を知ることによって、資本金との違いだけでなく、会計だけでなく家計をより深く知ることができます。

そもそも元入金(もといれきん)とは何か?

個人事業主の事業開始には元入金が必要?

元入金(もといれきん)とは、個人事業主やフリーランスが開業する時に事業資金として確保するお金のことであり、法人における資本金にあたります。元入金も資本金もその事業で使うことのできる資金ですが、この2つの大きな違いは、その金額が毎年変わるか否かにあります。

【法人の貸借対照表(純資産の部)】

| 純資産の部 |

| 株主資本 資本金 資本剰余金 資本準備金 利益剰余金 利益準備金 その他利益剰余金 |

法人の貸借対照表における純資産の部のイメージ図です。

貸借対照表の純資産の部を見ると、まず資本金があります。法人の資本金は、増資という手続きにより増え、減資という手続きにより減る以外は、基本的に開業時の資本金は変わりません。

純資産の部にはいろいろな構成要素があり、資本金はその中心となっています。資本準備金や利益準備金は、それぞれ会社法によって計上が義務付けられているものであり直接営業活動と結びついているものではありません。営業活動によって増減するのは、資本金ではなく利益剰余金です。法人では決算時に下の式のように、その他利益剰余金に当期純利益(損失)が加えられます。

| 法人の純資産 | 前期分の利益剰余金+今期分の当期純利益=今期分の利益剰余金 |

【個人の貸借対照表(下部)】

| 資産の部 | 負債・資本の部 |

| : 事業主貸 |

: 事業主借 元入金 所得金額 |

個人における元入金とは開業の時の資金ですが、プライベートにおける個人の財産でもあります。そして、元入金の金額は、毎期の営業活動により変わっていきます。個人の貸借対照表では、法人の純資産の部に見るような法律に沿って備えるべき準備金などはないため、下の式によって決算時に翌期の元入金が計算されます。

| 個人の元入金 | 当期開始時の元入金 + 所得金額 + 事業主借 – 事業主貸 = 当期末の元入金 |

資本金と元入金の計算において大きく違うところは、事業主借と事業主貸の有無でしょう。これらの違いについて見ていきましょう。

元入金と資本金の違い-事業主貸と事業主借

元入金と資本金の違いには、事業主貸勘定や事業主借勘定の有無があります。個人と法人の会計処理における2つの例からそれぞれの違いを見ていきましょう。

【役員報酬の有無】

| 個 人 | 役員報酬はない |

| 法 人 | 役員報酬がある |

個人事業主において自分自身に対する報酬や給与という考えはありません。個人事業主は家計のために事業の現預金等を使用したときは、事業主貸(じぎょうぬしかし)勘定を使用します。これにより給料のない個人事業主は、事業主貸勘定により事業のお金を自由に使えます。そして、この事業主貸は、決算時において元入金から減額されることになります。これに対し法人は、たとえ一人社長の会社であっても、役員報酬を支払うことは可能であり、役員報酬を支払うと利益は減りますが資本金に直接の影響はありません。

【役員借入金の有無】

| 個 人 | 家計の口座から事業の代金を支払う。 |

| 法 人 | 借入金をして事業の代金を支払う |

個人事業主は事業の資金繰りが苦しいときに、家計から事業の代金を支払うことができます。個人事業主が家計から使ったお金は事業主借(じぎょうぬしかり)勘定を使用し、決算時には元入金に加算されます。個人事業主には事業主自身からの借入金という考え方はありません。

これに対し法人は、自己調達ができないときには借入金をします。一人社長などの場合には、プライベートのお金を事業に移す「役員借入金」で対応することもありますが、事業で借りたお金は貸主に返済しなければなりません。しかし、借入金をした場合でも資本金への影響はありません。ここで重要なことは、個人事業主が家計によって元入金を増減させるような取引をしても、その都度お金を回収したり、返金したりする必要がないのです。それは、個人事業主の会計にはその一部として家計が含まれているからです。端的に言えば、個人の会計と法人の会計では次のことが言えます。

| 個 人 | 事業と家計が未分離 |

| 法 人 | 事業会計は独立している |

個人と法人の税金の考え方

個人と法人における税金の計算方法の違い

さらに、個人と法人の税金の計算方法についても見ていきましょう。

| 個 人 | 損益計算書で所得を計算 |

| 法 人 | 別表4で利益を加減して課税所得を求める |

所得税の青色申告決算書・損益計算書を見ると、末尾は「利益」ではなく「所得金額」となっています。これは、青色申告特別控除額として所得控除した後の金額ですので、利益でなくて所得ですが、その上の「青色申告特別控除前の所得金額」が法人でいうところの「当期利益」にあたります。

下図:【個人事業主】

所得税青色決算書の損益計算書末尾

例えば、確定申告時に「事業主貸」の合計が、「事業主借」の合計より多ければ、結果として差額分の元入金が減ることになりますが、この差額については損益計算書には入れず、貸借対照表で元入金の減少として調整しているのです。個人事業主は確定申告のための会計という色彩が強いため、損益計算書で計算された所得金額からすぐに事業の確定申告書作成ができるしくみになっているのは便利ですが、事業の成績である「利益」と税金の基礎となる金額である「所得」の区別がしづらいと言えます。

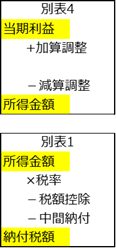

下図:【法人】法人税別表4及び別表1イメージ

これに対し法人税の計算は、損益計算書の利益から税金計算のための所得金額を別に計算します。所得金額の金額に関する明細書を別表4と呼んでおり、多くの他の明細書や計算書のまとめ役として、加算、減算をして利益から所得金額を計算しています。したがって、赤字決算であっても所得金額はプラスになることがありますし、その逆もあります。そして最後に、別表1では所得金額に税率を適用して、支払うべき法人税額を計算します。

このように、所得税の損益計算書で所得金額が求まる個人に比べ、法人では多くの別表(明細書)を使って、最終的に別表1の税額計算に至るわけです。つまり、法人においては、税金を計算するための基礎となる所得金額と事業の成績である利益は別物になっています。

元入金がマイナスにならないためには?

個人事業主において元入金がマイナスになるのはどんなときでしょうか? それは、事業において損失がでたときか、事業主貸が大きくなったときです。事業において損失がでたときは、売上高の推移や問題となる経費を分析できますが、事業主貸については、個人事業主本人による何のための支出であったかの記録がないと分析はできません。元入金が赤字である場合、銀行への借入時や事業承継など事業継続においてスムーズにいかないこともでてきます。

また、元入金が大幅な黒字になる理由はどんなときでしょうか? それは、事業において大きな利益をもつ売上があったときや事業主借が大きくなったときです。もともとの元入金が少なく、個人事業主が事業資金を増強した場合は問題ありませんが、事業主借を使って経常的な仕入をしている場合には、家計に頼り過ぎた事業といえます。

家計と事業が一体となり経営をすすめる個人事業主においては、その片方が崩れるともう片一方も危険に晒されることになります。そして、現行の個人事業主の会計において、家計のすべての動きを事業の会計に乗せて、それぞれを分別することは現実的ではありません。

利益が右肩上がりの個人事業主の元入金は、事業主貸や事業主借があったとしても、所得金額の増加とともに少しずつ増えるものです。個人事業主にあっては適切な事業計画を作成するときには、家計とのバランスを考え、計画に沿った事業を持続させることが事業だけでなく、家計の不安も払拭するものだということが、「元入金」のしくみから見えてくるのではないでしょうか?

元入金が変動する理由が事業にあるのか、家計とのバランスにあるのかをある程度見極められるようになると、事業計画の遂行がやりやすくなります。

まとめ

個人事業主は、損益計算書では自分の利益を計算するので、自分で自分に給料を支払というより、自分の利益そのものが自分の給料というイメージです。したがって、理想の形として所得金額は毎年増えているが、元入金は毎年あまり変化がない状態ではないでしょうか? 事業の利益が増えた分が事業主の給料となっているのであれば一番理想の形でしょう。

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025年参院選】選挙運動のやり方とルールを徹底解説!NG行為とは?

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ