確定申告!必要経費が認められなかった裁判事例を解説します!

所得税の確定申告で「ある費用が必要経費に認められるかどうか」は、確定申告で最も気になるところです。ある場合には認められる費用でも、別の状況の下では必要経費として認められないケースも多々あります。そのようなケースの中から3つの裁判例をご紹介します。

個人事業主の費用が必要経費として認められなかった裁判例

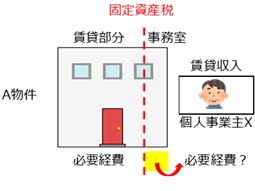

固定資産税が必要経費として認められなかった例

(判例1)

給与所得者であるとともに、不動産貸付業を営んでいるXは、自己の所有する不動産であるA物件について賃料収入を得ていました。

Xは、A物件(総面積180.99平方メートル)の1室(22.16平方メートル)を不動産の管理等の事務を行う部屋として利用していたので、A物件の固定資産税のうちこの1室相当分の固定資産税も不動産所得に係る必要経費として算入し、確定申告しました。

(地裁判決)

A物件の固定資産税のうち、事務用の1室相当分の固定資産税は、不動産所得を生ずべき業務の遂行上必要な部分として明らかに区分できる。

しかし、1室相当分の固定資産税が、直接必要であったことが明らかであるともいえないから、この1室相当分の固定資産税を必要経費として認めないことは適法である。

(確定申告における注意点)

この判例は、ここに挙げた固定資産税以外についても争点が多くあるものの、事務室部分の固定資産税については、不動産所得における必要経費として認められないとされました。

国税庁のHPにも、「事業税は全額必要経費になりますが、固定資産税は業務用の部分に限って必要経費になります。」となっているため、この例では不動産貸付としている(180.99-22.16)平方メートル部分については不動産所得に係る必要経費となりますが、事務用の固定資産税は必要経費にならないとされました。

この判例は固定資産ですが、その他の税金についても見ておきましょう。

業務の用に供される資産(判例1での建物の貸付部分)に係る次のような税金については必要経費となります。

ただし、減価償却資産に係る登録免許税については取り扱いが違うので要注意です。結局、当判例1はこの後、高裁でも地裁と同様に事務室の固定資産税相当額は必要経費としては認められず、最高裁では不受理となっています。

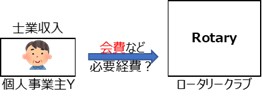

ロータリークラブの会費が必要経費として認められなかった例

(判例2)

弁護士業を営む個人事業主Yは、Y自身が所属するロータリークラブの諸会費や接待交際費を弁護士業としての事業所得の計算上、必要経費に算入して確定申告しました。

(地裁判決)

個人事業主において必要経費に算入すべき金額は、支出が事業に係る収入を生み出す業務に直接関連して支出されたものであり、業務の遂行上必要なものに限られる。そして、この関連性及び必要性の判断は主観的判断ではなく、客観的に判断されるべきである。

Yの事業所得を生ずべき業務とは、法律事務を行う経済活動である。

これら会費等は法律事務を行う弁護士としてのYの経済活動と直接の関連を有し、客観的にみて経済活動の遂行上必要なものということはできない。したがって、これら会費等は、必要経費ではなく家事費に該当する。

(確定申告における注意点)

ロータリークラブとは、職業を通じて奉仕することに主眼がおかれている団体です。この事例ではロータリークラブの諸会費等は事業の必要経費とならないとされました。

所得税の計算上、必要経費となるには、直接関連するもので、かつ、業務遂行上必要なものとされるからです。

士業としての活動の場を広げ、ロータリークラブが広義の顧客開拓に一役買ってくれることも想定できますが、同様の例で司法書士がロータリークラブの会費について必要経費と認められなかった際、審判所は以下のように判断しています。

司法書士業を営む者が全て入会しなければならないものではなく、個人的な立場で入会するものであり、業務に密接に関係するものとはいえないことから、会費は事業と直接関連するものではなく、かつ、業務の遂行上通常必要な支出であるとは認められない。

他の事例で、出身校の同窓会及び校友会の会費、業務と直接的な関係のない英会話研修費などについても必要経費とは認められず、家事費とされた例があります。

所得税法37条1項は、事業所得等の金額の計算上必要経費に算入すべき金額を、その所得の総収入金額に係る売上原価その他その収入を得るため直接に要した費用及びその年における販売費、一般管理費その他業務について生じた費用の額とするとし、同法45条1項1号では家事費及びこれに関連する経費(家事関連費)は、原則として必要経費に算入することはできないと規定しています。

また、家事関連費を按分して必要経費とするためには、次の3点を確認しなければなりません。

- 業務に直接関連するものか?

- 業務遂行上、必要性があるか?

- 業務のため金額を明らかに区別できるか?

ここで注意点として、ロータリークラブの会費については、その経理処理が法人と個人で異なります。

個人の場合では、上記のように事業と直接の関連がない場合には必要経費とはなりませんが、法人の場合には「入会金又は経常会費として負担した金額については、その支出をした日の属する事業年度の交際費とする」として交際費に計上することが認められています。

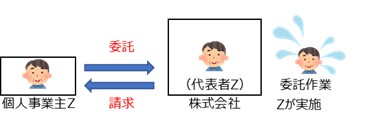

外注費が必要経費として認められなかった例

(判例3)

LPガス等の燃料小売業を営む個人事業主Zが、Z自身が代表者を務める株式会社に支払った外注費を事業所得の計算上、必要経費に算入して確定申告しました。

(地裁判決)

支出した費用が必要経費に当たるかどうかは、客観的な見地より、社会通念に従って実質的に判断すべきである。

自己の設備を用いて、自己の経験と判断に基づき、自己の労力及び経費負担を持って遂行し、また、契約書等も作成されておらず、一般的な業者間の業務委託契約等とは明らかに異質である。

事業主自身の労働の対価を、外注費として支払っていたと言わざるを得ず、事業所得に係る必要経費には該当しない。

(確定申告における注意点)

小さいながら組織立っており、継続している点で事業スキームと呼べそうな話です。

個人事業主Zは、個人事業の一部であるLPガス等の配達、販売等を株式会社に委託したのですが、それはZ自らが代表である会社でした。

個人事業主Zは、株式会社に外注費を支払ったとして、これを所得税の申告において事業所得の金額の計算上必要経費に算入していたのですが、この外注費は個人事業主Zの必要経費として認められませんでした。

配達販売などの作業を実際に行ったのは、個人事業主である地位と株式会社の代表取締役たる地位の両方を有していたZでした。個人事業主Zが外注費を必要経費に算入することは、本来支払う必要のない自分自身に対する報酬を必要経費として認めることになります。

この判例では、契約書等が作成されておらず、契約についても明確に定められていなかったそうです。しかし契約書や発注書、作業報告書等を事実のまま作成すれば、「委託者Z、受託者Z、作業者Z」となるため、書類自体が奇妙なものになったでしょう。

この裁判はその後、高裁でも配達販売はZが個人事業主として主体的に遂行していたと評価される以上、外注費については必要性が認められないのは当然であるとして、棄却されました。

まとめ

今回取り上げた事例のうち、判例1と判例3についてはそれぞれの裁判には他にも争点があり、必要経費については裁判の一部分ですが、先例として後に大きな影響を及ぼします。また、判例2については、所得税と法人税の細かな違いの発見となったことと思います。

どれも今後の必要経費計上時の参考にしてください。

▼参照URL

- https://www.nta.go.jp/about/organization/ntc/soshoshiryo/kazei/2011/pdf/11829.pdf

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2210.htm

- https://www.nta.go.jp/about/organization/ntc/soshoshiryo/kazei/2018/pdf/13183.pdf

- https://elaws.e-gov.go.jp/document?lawid=340AC0000000033

- https://www.kfs.go.jp/service/JP/94/03/index.html

- https://www.nta.go.jp/law/tsutatsu/kihon/hojin/09/09_07_03.htm

-

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説