会社の成績表、決算書の読み方解説【PL編】

会社の会計は複式簿記というルールで記述され、その結果作られる決算書は主に「貸借対照表」(Balance Sheet、以下BS)、「損益計算書」(Profit and Loss Statement、以下PL)、「キャッシュフロー計算書」(Cash Flow Statement、以下CF)の3つが重要になってきます。今回はそのうちPLについて説明していきたいと思います。

PLとは

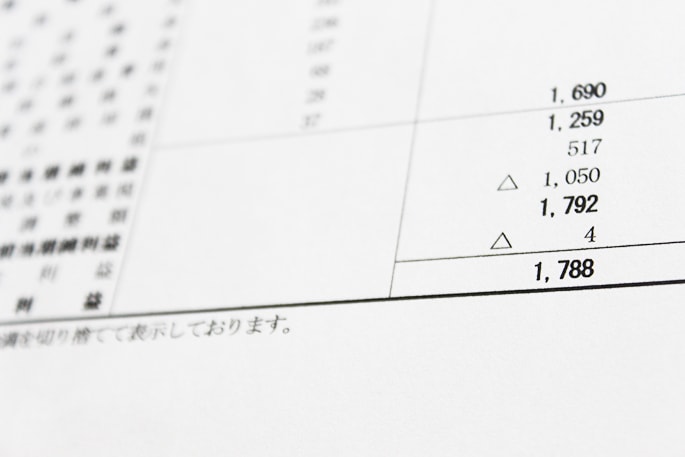

PLは、期末日まで1年間の売上高などの収益と売上原価や販売費などの費用を表す決算書です。一般的なPLには5つの利益が記されており、以下の表1に示した通り、上から順に売上総利益、営業利益、経常利益、税引前利益、当期利益となっています。PLはこれら利益の意味を把握することで理解できるようになり、またその利益を増やす手立てを知る手がかりになります。

| 科目 | 金額(円) | 構成比(%) |

|---|---|---|

| 売上高 | ||

| 売上原価 | ||

| 売上総利益 | ||

| 販売費および一般管理費 | ||

| 営業利益 | ||

| 営業外収益 | ||

| 営業外費用 | ||

| 経常利益 | ||

| 特別利益 | ||

| 特別損失 | ||

| 税引前利益 | ||

| 法人税等 | ||

| 当期利益 |

ここに示された科目のうち特に重要なのが、売上高、売上総利益(粗利)、営業利益の3つです。これらの意味は後の項で具体的に説明しますが、前期末よりも確実に増えていることが望ましい数値です。

PLからわかる「損益構造」

PLの科目について具体的に説明する前に、PLの構成比からわかる「損益構造」について説明したいと思います。

経営の利益は一般的に、“売上高 — 売上原価 — 費用 = 利益”の計算式で求めることができます。ここで言う売上高とは、商品を売って直接手に入る対価のことで、売上原価とは商品の原材料の原価、費用とは販売や業務の管理にかかる費用(販管費)を指します。この計算式で確実にプラスの値が出ないようであれば、そもそも儲からない商売であることがわかると思います。

1種類の商品のみを扱っているのであれば単純ですが、複数の種類の商品を販売する場合はまとまったデータがPLに表記されてしまうため、少々ややこしい話になります。それぞれの商品を販売する営業所では、種類ごとの費用が分かれている「直接費」としてそのまま対応できますが、総括する本社などでは、まとめた費用である「共通費」しか分からず、その場合は売上高の比率で割り振ることなどを行うことで対応することになります。

また、全体の損益構造をひと目見てわかるようにするためには、全商品の売上高を100とした上で、それぞれの数値の比率(構成比)を求めてみましょう。すると、売上高が低い商品Aの方が、売上高の高い商品Bよりも、構成比が高く販売効率がよいと分かる場合もあります。

PLの5つの利益

では実際に損益計算書(PL)の5つの利益、売上総利益(粗利)、営業利益、経常利益、税引前利益、当期利益について説明していきたいと思います。

売上総利益(粗利)

売上総利益とは売上高から売上原価を引いた利益のことです。一般的に粗利と呼ばれていて、例えば200円で仕入れた商品を300円で販売すれば粗利は100円になります。粗利がマイナスになると事業は赤字になってしまいます。

営業利益

営業利益とは売上総利益から販売のために使用した人件費や、家賃などの販売費及び一般管理費(販管費)を差し引いたものを指し、営業そのもので得た利益を意味します。

経常利益

経常利益は株式などで得た営業外の利益や、支払利息などの営業外の費用を組み込んだ利益のことで、経営全体の良し悪しを判断する指標となります。

税引前利益

税引前利益は経常利益に特別利益や特別損失を組み込んだもので、経常利益が赤字になってしまったので特別利益を加えることで利益を出すといった際などに用いられます。

当期利益

当期利益は税引前利益から法人税などの税金を差し引いたあとの利益で、最終利益とも呼ばれます。

これらの5つの利益は基本的にすべてプラスになることが理想的ですが、借入金が多い場合は「経常利益」、そうでない場合は「営業利益」に注目するのが良いでしょう。

また、PLの見方として、利益の金額そのものだけでなく、先程説明した構成比から分かる利益率を見ることも大切です。特に最初の3つの利益を売上高で割った利益率である、粗利率、営業利益率、経常利益率はそれぞれ非常に重要であり、特に粗利率の重要性については次の項目で説明します。さらに、この利益率が月ごとにどれだけ変化しているかを示す「変化率」も営業方針を定めるのに便利で、PLは5つの利益の金額と利益率に加えて変化率をチェックすることで最大限利用できるでしょう。

粗利率の重要性

では、具体的な例を用いて粗利率の大切さを説明していきたいと思います。以下の表2に示したのは粗利率が異なる2種類の商品を別の店舗で販売した例で、販売した数量はちょうど逆になっています。これらを比較すると、粗利率が高い商品2を多く売った右側の例の方が合計の粗利が大きいことがわかると思います。

| 商品1 | 商品2 | 合計 | 商品1 | 商品2 | 合計 | ||

|---|---|---|---|---|---|---|---|

| 販売単価 | 500 | 500 | 販売単価 | 500 | 500 | ||

| 数量 | 100個 | 50個 | 150個 | 数量 | 50個 | 100個 | 150個 |

| 売上高 | 50,000 | 25,000 | 75,000 | 売上高 | 25,000 | 50,000 | 75,000 |

| 仕入単価 | 450 | 300 | 750 | 仕入単価 | 450 | 300 | 750 |

| 仕入高 | 45,000 | 15,000 | 60,000 | 仕入高 | 22,500 | 30,000 | 52,500 |

| 粗利 | 5,000 | 10,000 | 15,000 | 粗利 | 2,500 | 20,000 | 22,500 |

| 粗利率 | 10% | 40% | (円) | 粗利率 | 10% | 40% | (円) |

次に、別の例として、ある商品の販売が直営店と卸売業の2種類行われていて、販売価格が同じで粗利率が異なる場合を考えます。売上高は卸売の方が高いものの、粗利率は直営店の方が高く、また販管費の構成比は直営店の方が高くなっています。全体で見ると売上高が高い卸売がより営業利益が大きいですが、1つの商品あたりの利益率に限って見ると話が変わります。卸売業では直営店に比べて粗利率が低いので、最終的な営業利益は直営店に負けるという結果がわかると思います。

| 直営店のPL | 卸売りのPL | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 全体 | 1つの商品 | 全体 | 1つの商品 | ||||||

| 金額 | 構成比 | 金額 | 構成比 | 金額 | 構成比 | 金額 | 構成比 | ||

| 売上高 | 30,000 | 100% | 100 | 100% | 売上高 | 50,000 | 100% | 80 | 100% |

| 売上単価 | 15,000 | 50% | 50 | 50% | 売上単価 | 31,250 | 63% | 50 | 63% |

| 粗利 | 15,000 | 50% | 50 | 50% | 粗利 | 18,750 | 38% | 30 | 38% |

| 販管費 | 12,000 | 40% | 40 | 40% | 販管費 | 15,000 | 8% | 6 | 8% |

| 営業利益 | 3,000 | 10% | 10 | 10% | 営業利益 | 3,750 | 8% | 6 | 8% |

以上の2つの例のように、粗利率の大小は損益構造を大きく左右する可能性があります。粗利率は前年比で1ポイント減るだけでも他の利益に大きな影響を与えるほど大切な数字です。そんな粗利率を高めるためには、原材料費や仕入原価を抑えるなどの営業努力をするのがよいでしょう。

まとめ

PLをしっかり読めるようになることは、会社の営業成績を向上させることにつながります。取り上げたPLの5つの利益についてポイントを抑えた上で、損益構造をしっかり把握しましょう。

東京大学卒。現、同大学院所属。

ベンチャー企業の経営やビジネスを学んでおり、経営に役立つ様々な知識やノウハウを習得中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説