知らないと恥ずかしい⁉社会人として必要な5つの税金を簡単解説

税金とは皆で生きるための共有財産です。企業と家計は政府に税金を納め、政府は税金を使って公共サービスを企業や家計に提供しています。企業活動だけでなく全ての生活において税金が関わっているのですが、本記事では企業活動に係わる、社会人として最低限知っておいて欲しい税金について解説していきます。

全ての企業活動には税が関わっている!

そもそも税金とは何でしょうか?税金とは、皆で生きるための共有財産です。

企業は個人(家計)からの労働力で商品やサービスを提供し、収入を得て家計に給与を支払います。家計は給与で生活をやりくりし、企業と家計は政府に税金を納め、政府は税金を使って公共サービスを企業や家計に提供しているのです。つまり、企業や個人が行う経済活動には必ずと言っていいほど「税金」がかかります。

収入を得るために営業する会社が支払う「法人税」や給与を貰うために働くサラリーマンが支払う「源泉所得税」は勿論のこと、店で買い物をするだけでかかる「消費税」まで、実に様々です。

会話の中でも「うちの会社は今年たくさん納税した」「年末調整で所得税が返ってきてラッキー」など、税金にまつわる話題で盛り上がることもあるでしょう。そんな時、自分だけ「何のことだろう?」となっては話についていけません。

社会人ともなれば一般教養として税金に関する知識をある程度持っていなければ恥ずかしい思いをすることになります。さらに、恥ずかしい思いをするだけではなく、仕事においても税金に関する知識がないばかりに、大きな失敗をすることがあります。

例えば、「消費税込み」の意味が分からず、安い金額で受注してきてしまった。必要以上の額面で収入印紙を貼ってしまった……などという間違いは会社に損害を与えることになるのです。

上記のようなミスを防げるだけでなく、年末調整を行う際など、税金に対する一般知識がある従業員には、意図がすんなり伝わるため経理担当者の業務がスムーズに流れていきます。業務の効率化や精度を上げるためにも、新入社員に対してはもちろん、自社で働く従業員全てと税金に対する知識を共有する必要があります。

所得税

所得税とは

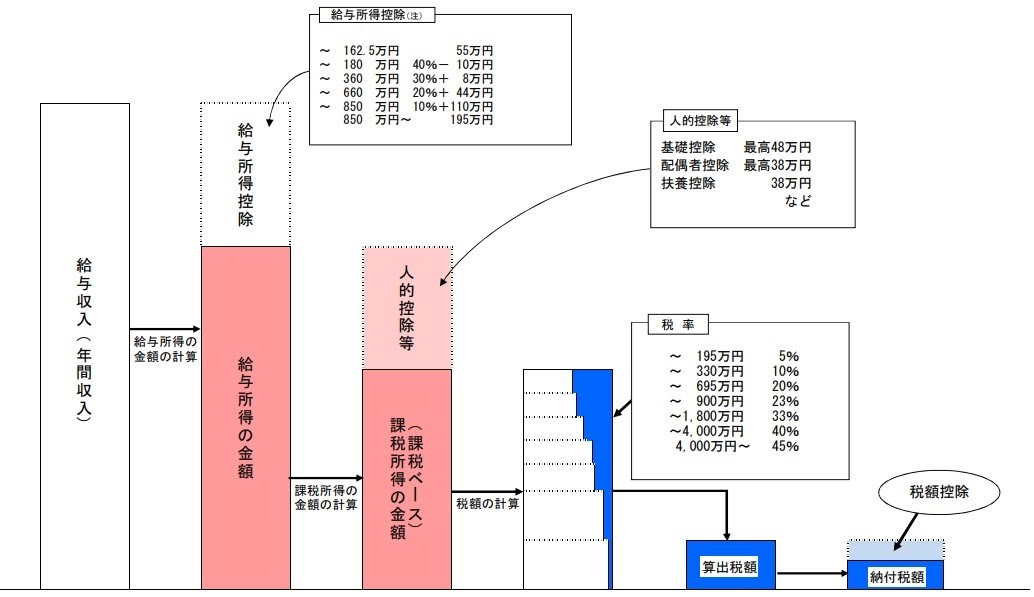

所得税とは、一年間の所得に対して、労働者本人が支払う税金です。所得とは、経済的価値の取得(お金を得た場合に限らず土地なども含まれる)のことであり、簡単に言うと利益(もうけ)のことです。利益は収入から経費※1を引いて算出します。

また、配偶者控除、扶養控除、医療費控除などがあれば差し引き、差し引いた後の所得金額に対して所得税を計算します。

上記の式によって算出された所得金額のことを課税所得と呼びます。

※引用:財務省

所得には、収入が何から得られたものかにより10種類に分けられています。

- 給与所得

- 事業所得

- 不動産所得

- 譲渡所得

- 雑所得

- 利子所得

- 配当所得

- 山林所得

- 退職所得

- 一時所得

種類により所得の計算方法は違いますので、自身の所得がどのような所得なのか、しっかりと認識しておきましょう。

申告所得税

日本の所得税法では、基本的には上記の方法で算出された税金を自分で所轄の税務署に申告して納める申告納税制度となっています。いわゆる確定申告です。こうして支払われる所得税のことを申告所得税とよんでいます。

源泉所得税

申告納税制度に対して、会社が従業員に給与等を支払う際、所定の税額を徴収(天引き)し、翌月10日までに所轄の税務署に納める源泉徴収制度というものがあります。

このように支払われる給与(源泉)から徴収された所得税のことを源泉所得税とよびます。

税金は「公平の原則」「中立の原則」「簡素の原則」とう三原則に基づいています。例えば、公平の原則とは所得の高い人は税負担が大きく、低い人は税負担が軽くなる仕組みです(累進課税制度)

近年は働き方改革により複数の収入がある人が増えています。それに伴い、所得税の納税は大きく変わりつつあります。e-Taxを利用した電子申告制度の導入や、令和2年分の所得税で基礎控除額の引上げや給与所得控除額・公的年金控除額の引き下げなどの改正がありました。

また、個人事業で仕事をしていると、契約形態によっては源泉所得税が徴収される時もあれば、事業所得とみなされ源泉徴収されない時もあるなど、所得に対するより深い知識が必要になる場面が出てきます。

企業の担当者だけでなく個人(労働者)も、所得税の仕組みをリアルタイムできちんと理解しておく必要があるのです。

住民税

課税所得に応じて算出される税金に住民税があります。所得税が国税であるのに対し、住民税は地方税です。

住民税も所得税同様、申告納税制度ですので自ら確定申告をして納める必要がありますが、会社員の場合は特別徴収制度により、企業が代わりに徴収して納税を行なってくれます。

住民税額は、4月1日に特別徴収義務者(企業)と納税義務者(従業員)に通知することで決定され、通知後の6月から翌5月までに1年分の住民税を12ヶ月で分割した金額を給与の支払の都度、徴収して納めています。よって、会社員は自分で住民税の確定申告をする必要がないのです。

所得税額はその年の所得に応じて算出されますが、住民税は前年分の所得に応じて1月1日に成立するので注意が必要です。

企業側には源泉徴収制度を完結させる手続きとして、年末調整制度も導入されています。年末調整制度とは、一年を通じて企業が労働者の税金を代わりに納税する際、徴収した所得税の合計額を計算し、各種の控除をした後に生じた過不足を調整することです。読んで字の如く、年末に調整する=年末調整というわけです。

個人の方でも、会社員であれば一度は「年末調整」という言葉を聞いたことがあるでしょう。そして企業の経理方は従業員全員の源泉所得税の年税額を計算し、差額を精算しなければならないので年末は忙しくなります。

計算に必要な書類等を一人一人から回収し、チェックしなければなりません。その際、年末調整を理解していない従業員がいると、年末調整の仕組みをその都度説明しなければなりませんので非効率です。

社員教育の段階で源泉所得税の仕組みを教育しておけば、経理方の負担はぐっと減ります。ちなみに、源泉徴収制度を導入している国としてはアメリカ、ドイツ、イギリスなどがありますが、年末調整制度まで導入している国はあまりありません。

年末調整制度の主旨としては、会社員の申告手続きを軽減する目的のほかに、税務署窓口の受付業務を軽減するといった目的もあります。源泉徴収義務を負う会社の事務的負担は大きいですが、納税にかかわる社会全体で見れば、親切な税法であるといえます。

法人税

法人税は1899(明治32)「第1種所得税」として法人が得た所得に対して課税されたことから始まり、1940年(昭和15)には「法人税法」として制定されました。利益(もうけ)に対して税金がかかることは前段でも解説しましたが、法律のもとでの人格を持つ「法人」が稼いだ利益(もうけ)に対しても当然税金が課税されます。法人にかかる税金ですので「法人税」と呼ばれています。

経営者ではないから法人税の知識は必要ないのでは?と思うかもしれませんが、企業は常に最終的に納付しなければならない法人税のことを念頭においています。

節税効果、節税対策、脱税……というようなキーワードは、売上会議や経営会議等、ニュースでも頻繁に登場するキーワードですので、社会人の一般常識として知っておいきたい税金の一つです。

消費税

消費税とは個人・法人問わず、モノやサービスを消費した際に発生する税金です。個人にとっては所得税と同じくらい身近な税金といえます。

しかし、全ての消費において消費税が発生するわけではありません。発生する事柄を課税対象といい、下記4つの条件を全て満たすものに消費税が発生します(課税取引)

- 国内における取引

- 事業者が事業として行う取引

- 対価を得て行う取引

- 役務(サービス)資産の譲渡(売買)

- 貸付(不動産)等を提供する

企業は、例えば仕入等で支払った消費税と、モノやサービスを提供して受け取った消費税の差額を国に納めています(原則課税)。

そして上記条件を満たさない取引には「課税対象外の取引」と「非課税の取引」があります。

- 課税対象外の取引…そもそも消費税がかからない取引(給与の支払いや納付する税金など)

- 非課税の取引…本来は課税取引であるが「政策的な理由」や「消費税の課税にそぐわない」という観点から消費税の課税を免除している取引(保険料など)

また、課税取引のうち基準期間※2の課税売上高が年間1,000万円以下(税込)であれば消費税の納税が免除されますが、納税を免除された事業者のことを「免税事業者」といいます。これに対し1,000万円を越えた事業者は消費税を納税しなければなりませんので「課税事業者」と呼ばれています。

消費税の計算や申告納税をする経理担当者が理解しておかなければならないのは当然として、得意先との受注・契約をする営業部署の従業員にとっても必要な知識です。

販売する商品価格が税込みなのか税抜きなのか?取扱商品に軽減税率(8%)のものはないか? 収入印紙を貼る際には消費税額を含めて判定するのか?など、仕事を行ううえで必須ともいえる知識がたくさんあります。

印紙税

消費税のほかに、社会人として仕事をする際に知っておいて欲しい税金が印紙税です。印紙税とは文書に対して課される税金であり、具体的には契約書や手形などに記載された金額に応じて一定金額の印紙を貼ることが法律で定められています。

身近にある例を挙げると「領収書」もその一つです。発行した領収書や受け取った領収書に収入印紙が貼ってあるのを見たことがある人も多いと思います。

「領収書(受領書)」という文書を作成した人(企業)が、定められた金額の収入印紙を購入し、文書に貼り付け、消印(割印)をすることで印紙税を納付するという仕組みになっています。

上記のように、税金がかかる文書のことを「課税文書」といいますが、課税文書の定義については印紙税法で第1号文書から第20号文書まで定められています。

なかには、どの区分に該当するのか素人では判断し難い文書もありますので、そのような時は迷わず税務署や税理士に相談しましょう。

印紙税の取扱いで実際に起こりうる間違いとしては、営業がクライアントと交わした契約の文書が課税対象だったにも関わらず、印紙税の知識がなく収入印紙を貼っていなかった…というものです。

後になって「実は収入印紙をいただくのを忘れてました」というのは、得意先に対してあまりいい印象を与えるものではありません。なお、税務調査において収入印紙の貼り忘れが発覚した場合、悪意がなかったりうっかり貼り忘れてしまった…という場合でも「納税しなかった」とみなされます。

この場合、貼り付けるべき印紙税額の3倍(自主的に申し出た時は1.1倍)の過怠税が課せられることになります。

まとめ

ここまで、社会人として最低限知っておいてほしい税金について解説してきました。経営者や経理方はもちろん、企業に所属する会社員、個人…今一度、社会の税金について知識の共有・教育を考えてみてはいかがでしょうか?その際、税金のプロである税理士にご相談するのも一つの手段です。

▼参考サイト

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説