償却資産税の仕組みについて解説!知っておきたい申告時期や減免制度など

地方税である固定資産税は、所得税などに比べ注目度が低いかもしれませんが、資産を持ち続ける限り課される税金です。この記事では、固定資産税の一つである償却資産税にスポットを当てて解説をするとともに、コロナ禍における減免制度などについても紹介します。なお、解説は東京都をモデルとしています。

YouTubeで固定資産税と償却資産税の違いについて解説中!

「固定資産税」と「償却資産税」の違いって何?【3分かんたん確定申告・税金チャンネル】,3分でわかる税金

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

固定資産税の概要について

償却資産税とは固定資産税の一つ

償却資産税とは、償却資産に課税される固定資産税の一つで、一定額以上償却資産を保有していると課税されます。これらは地方税となるため、納付先は市区町村などになります。個人、法人を問わず不動産を所有している場合には、所有する土地や建物に対して、固定資産税が課税されるのと同様に、所有する償却資産について課せられる税金です。

課税対象となる「償却資産」は原則として、法人税や所得税などに基づき減価償却費として経費計上できる固定資産ですが、次のものは除かれます。

【償却資産税の対象とならないもの】

| 別途、自動車税が課税される | |

|---|---|

| 無形固定資産 | 法律上の権利や物理的に実体のないものは対象外となる |

| その他 | リース資産はリース形態による。 |

【償却資産税の対象となるものの例】

| 固定資産 | 具体例 |

|---|---|

| 構築物、建物附属設備 | 舗装道路、庭園、看板、電源装置、内装、内部造作など |

| 機械及び装置 | 各種業務用大型設備、機械式駐車設備など |

| 船舶、航空機 | ボート、漁船など、飛行機、ヘリコプターなど |

| 大型特殊自動車 | 大型のブルドーザー、ショベルカー、除雪車など |

| 工具器具備品 | パソコン、陳列ケース、衝立、エアコン、自動販売機など |

したがって、大まかに言えば、償却資産税の対象となる「償却資産」は、土地、家屋以外の事業用資産で無形減価償却資産を除いたものになります。これは決算書などの「償却資産」の定義とは異なります。

なお、償却資産税という名称はいわゆる通称であり、償却資産を対象とした固定資産税という意味で広く使われている用語です。

賦課課税方式による償却資産税の仕組みとは?

固定資産税の歴史は古く昭和25年の地方税制度の改革に伴って創設されました。固定資産(土地、建物および償却資産)の保有と、行政サービスとの関係性に着目し、対象となる資産の価値に応じて所有者に課税される資産税の一つです。

総務省のまとめた平成30年のデータによると、市区町村の税収の約8%が償却資産税となっており、(固定資産税全体では44%)地方税の財源としては欠かせないものの一つとなっています。

償却資産税は、課税する年の1月1日に所有する償却資産の価格に対し、1.4%(標準課税)の税率で課税されます。償却資産の課税標準額の合計が150万円未満の場合は課税されませんが、償却資産税を保有する場合には申告は必要となります。

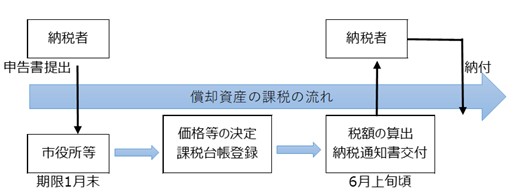

賦課課税方式とは、国や自治体が納付税額を決定し、納税者に通知する課税方式を言います。償却資産税は、その年の1/1時点で保有する償却資産の状況を申告し、その申告に基づいて税額が決定されるものです。

償却資産税の申告、課税について

償却資産税申告書記載における注意点とは?

償却資産税の申告方法は、2つの申告方法があります。前年中に資産の異動がない場合でも申告は必要です。

- 一般方式

前年度中に増加または減少した償却資産のみを申告し、評価は市役所等で実施する方法

- 電算処理方式

すべての償却資産について、納税者側で評価額等を計算し、申告する方法

それぞれの申告用紙である種類別明細書に資産の取得価額、取得年月、耐用年数等の項目は、固定資産台帳等の内容に基づいて記入します。申告書の提出方法は、確定申告と同様に窓口持参、郵送、電子申告(eLTAX)があります。

申告を受けた市役所等では、申請内容をチェックし、各償却資産の評価を行います。算出した評価額が取得価額の5%未満になった場合でも、取得価額の5%を評価額としますので、

償却資産を保有する限り税金がかかることになります。

そして、償却資産課税台帳に登録され、登録した旨は公示されます。関係者は市役所等においてこの償却資産台帳を閲覧することができます。納付については、年4回の分納が可能です。

所得税や法人税とは異なる取り扱いには十分注意を!

所得税には、取得した固定資産について種々の特例が設けられていますが、償却資産税については取り扱いの異なるものもあります。次のような場合には要注意です。

- 少額減価償却資産(租税特別措置法28の2)

一定の中小企業者には、取得価額30万円未満の減価償却資産であれば、年間300万円を限度として、即時に全額を経費とすることができるという「少額減価償却資産の特例」があります。

これは所得税の計算(確定申告)では認められますが、地方税では認められません。したがって、償却資産税の申告の際には申告の対象となります。 - 一括償却資産(所得税法施行令139)

10万円以上20万円未満の減価償却資産は減価償却をせず、取得年以後3年間にわたり、その減価償却資産の全部をまとめて一括し、一括した減価償却資産の取得価額の合計額の1/3の金額を必要経費にすることができます。地方税において一括償却資産は、償却資産税の対象とはなりません。 - 圧縮記帳(総収入金額不算入)(所得税法42など)

交付された国庫補助金等により固定資産を取得した場合に、その固定資産の取得価額から、国庫補助金等の金額を控除した金額を、その固定資産の取得価額とすることができます。

圧縮記帳についても、地方税では認められませんので償却資産税の申告においては申告対象となります。

以上をまとめると次のようになります。

| 制度 | 所得税の計算 | 償却資産税 | 償却資産の申告 |

|---|---|---|---|

| 少額減価償却資産 | 認められる | 認められない | 要 |

| 一括償却資産 | 認められる | 認められる | 不要 |

| 圧縮記帳 | 認められる | 認められない | 要 |

償却資産税の減免制度などについて

「令和3年度の減免制度」や地方税における納税猶予について

令和3年度には償却資産税を含む固定資産税について、事業の収入が一定以上減少している中小事業者については、ゼロまたは半減とする制度が採用されました。令和4年度については未定ですが参考までに掲載しておきます。

【令和3年度における償却資産に対する減免の状況】は以下のとおりでした。

- 適用対象者(青色申告者、白色申告者とも対象)

2020年2月~2020年10月までの任意の連続する3か月間の収入の対前年同期比減少額 減免率 50%以上減少 全額減免 30%以上50%未満 1/2減免 - 適用対象となる固定資産:償却資産

- 申請方法:令和3年1月末までに「認定経営革新等支援機関等」の確認を受けて市区町村に申請

また、償却資産税に限りませんが、地方税における納税猶予制度を利用することができます。所得税などの国税だけでなく、地方税においても、納税者等に災害、疾病、事業における著しい損失等、納税が困難となる一定の事由が発生した場合に、市区町村等へ申請することで納税の徴収が猶予される制度のことです。自治体により要件が異なります。

さらに、地方税を一時に納付できない場合には、申請による換価の猶予(差押えを猶予し分納を認める)をすることもできます。

償却資産税におけるその他の留意事項

- 会計上の固定資産台帳との整合性

現物を除却、売却した場合には、仕訳だけでなく、固定資産台帳からもその資産はなくなっているので、次に申告するにあたっては、忘れずに除却資産に入れるようにしましょう。固定資産台帳との不整合がある場合、税務調査に伴って追加申告が必要になるケースも想定されます。

- 複数の自治体に償却資産を所有している場合など

それぞれの資産が所在する自治体ごとに申告し、納税します。また、資産を貸与している場合においても所有者であれば、課税の対象となります。 - https://www.tax.metro.tokyo.lg.jp/shisan/info/R2_shinkokutebiki.pdf

- https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/ichiran10_19.html

- https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/sochiho/801226/sinkoku/57/28/02.htm

- https://elaws.e-gov.go.jp/document?lawid=340AC0000000033

- https://www.chusho.meti.go.jp/zaimu/zeisei/2020/200501zeisei.html

- https://www.tax.metro.tokyo.lg.jp/ncov/new_virus_yuyo.html

まとめ

償却資産税は、給与所得者の場合には聞きなれないかもしれませんが、起業を想定している人などは所得税などと合わせて税金の基礎知識として、要所を押さえておきましょう。事業継続に必要な資産の管理は、固定資産台帳への記入の仕方を工夫するなどして、地方税への対応も忘れずにしましょう。

▼参照サイト

https://www.tax.metro.tokyo.lg.jp/shitsumon/tozei/pdf/kanka-no-yuyo-tebiki.pdf

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025年参院選】選挙運動のやり方とルールを徹底解説!NG行為とは?

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ