財務諸表とは?特に重要な財務三表の読み方についても解説

企業の財務状況がまとめられた資料である財務諸表は、会社の経営状況を正確に把握するために重要な資料です。経営者や個人事業主などは、財務諸表の見方を正しく理解しておく必要があります。 この記事では、財務諸表の中でも特に重要な「貸借対照表」「損益計算書」「キャッシュフロー計算書」を中心に、財務諸表の基本的な見方や活用方法を解説します。

財務諸表とは

財務諸表は、会社の各年度の取引をすべて反映した、一年間の総合的な成績表のようなものです。一般に、貸借対照表、損益計算書、株主資本等変動計算書、キャッシュフロー計算書の4つを総称して、財務諸表といいます。

財務三表

上記の4つのうち株主資本等変動計算書を除く3つの書類は、会社の財政状態や業績を知るために特に重要であり、財務三表と呼ばれます。各書類の特徴や違いを知っておくと、記載された色々な項目や金額の意味が理解しやすくなります。

- 貸借対照表

貸借対照表は、会社の決算日時点の財政状態を示す書類です。英語では「Balance Sheet」といい、B/S(ビーエス)と略称されます。

※主要な項目のみ記載した貸借対照表の例

※主要な項目のみ記載した貸借対照表の例

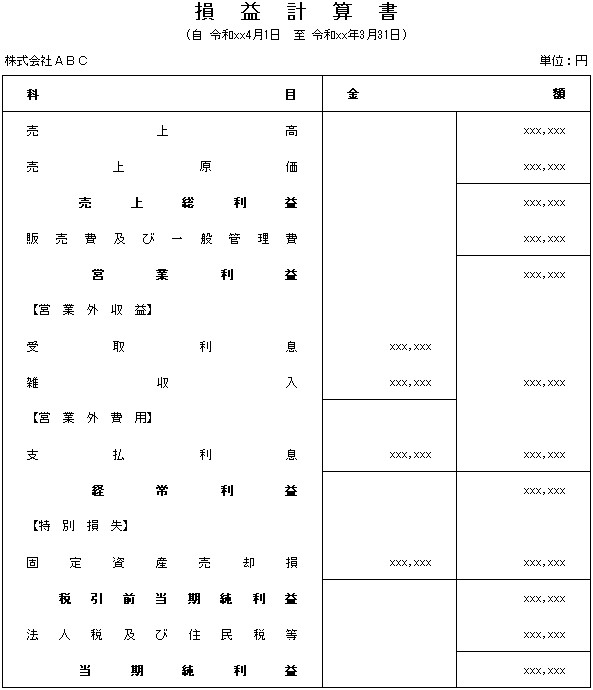

損益計算書は、会社の当期の損益の状況を示す書類です。大雑把に言うと、売上などの収益から様々な費用を引いて、当期の利益または損失を算出します。英語では「Profit and Loss Statement」といい、P/L(ピーエル)と略称されます。

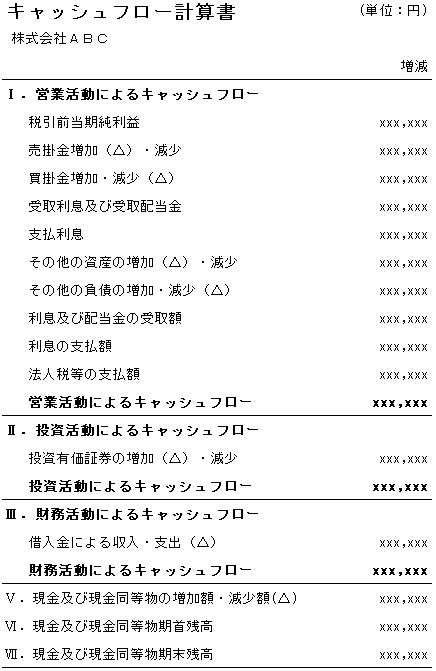

キャッシュフローとは、端的に「お金がどのように入り、どのように出ていくか」を指します。キャッシュフロー計算書は一年間にどのような要因でお金が流入し、どのような要因でお金が流出したかをコンパクトにまとめた書類です。

法人税の申告書に添付する必要がなく、上場企業などを除き作成義務はありません。そのため、貸借対照表や損益計算書に比べると、中身を詳しく知らない人が多いと言えます。とはいえ、銀行などの取引先に資金繰りの状況を説明する資料として、中小企業にとっても重要です。

その他の財務諸表

法人税の申告書に添付する書類として、貸借対照表、損益計算書に加え、株主資本等変動計算書、勘定科目内訳明細書、法人税事業概況説明書を作成する必要があります。また、税理士に申告書の作成を依頼したり、租税特別措置を適用したりする場合には、さらなる書類が必要です。上述の通り、株主資本等変動計算書は財務諸表のひとつですが、勘定科目内訳明細書や事業概況書は、財務諸表に含まれません。

財務三表の見方

貸借対照表

貸借対照表には左右両側に金額が並んでおり、左側には会社の財産の状況を示す「資産の部」が、右側には会社の債務の状況を示す「負債の部」と資本金や繰越利益剰余金などの総額を示す「純資産の部」があります。大きく分けると、負債はその会社に対する債権者に帰属する金額、純資産はその会社の株主に帰属する金額と言えます。

貸借対照表の左と右の金額、つまり「資産」の合計と「負債+純資産」の合計の金額は一致するという特徴があります。これは複式簿記に基づき貸借対照表が作成されるためで、「バランスシート」という呼称も、左右がバランスするところから来ています。

- 自己資本比率

「自己資本比率」とは、総資本(貸借対照表の負債と純資産の合計)に対する自己資本の金額の割合を指します。自己資本は、純資産から新株予約権や非支配株主持分を除いたものであり、ほぼ同じ意味を表します。自己資本比率の計算方法は以下のようになります。自己資本比率(%) = 自己資本 / 総資本 × 100自己資本比率の割合が高いということは、返済義務がある負債の割合が少なく、財務基盤の安定を意味します。逆に自己資本比率が小さい場合は負債の割合が高く、財務的な安定性は劣ります。ただし、自己資本比率は業種によっても大きく異なり、何%程度なら良いと一概には言えません。

また、たとえば借入を行うと負債が増え自己資本比率が落ちますが、その点だけに着目せずに、資産の活用の状況や投資効果とセットで考える必要があります。 - 流動比率

流動比率は、流動負債に対する流動資産の割合のことです。流動資産は商品や売掛金など一年以内にお金に換えられる資産、流動負債は買掛金や短期借入金など一年以内に支払いが生じる債務です。以下の計算方法で、流動比率を求めます。流動比率(%)= 流動資産 / 流動負債 × 100流動比率が100%を超えて高いほど、近いうちに流出するお金よりも流入するお金が多く、資金繰りに余裕がある状態になります。逆に、流動比率が100%を下回って低くなるほど流出するお金が多く、資金がショートしないための対応が必要な状況と言えます。

損益計算書

会社の収益や費用にも色々な種類があり、その性質によって損益計算書の異なる箇所に記載されます。損益計算書を見ると、「利益」にも色々な種類があることが分かります。

- 売上総利益

売上総利益は粗利(あらり)とも言われ、以下の算式で計算されます。売上総利益=売上高-売上原価売上から、販売する製品や商品の原価を引いて算出されます。売上高に対する売上総利益率が高いほど、収益性の高い商品を扱っていることになります。

- 営業利益

営業利益は、以下の算式で計算されます。営業利益=売上総利益-販売費および一般管理費人件費をはじめ、営業に必要な各種費用を引いた後の利益が営業利益で、本業の利益を表します。

- 経常利益

経常利益は以下の算式で計算され、本業以外の要因も含む経常的な利益を表します。経常利益=営業利益+営業外収益-営業外費用営業外収益には、本業以外の不動産収入、受取利息、受取配当などがあり、営業外費用には支払利息などがあります。

- 税引前当期純利益

税引前当期純利益は、以下の算式で計算されます。税引前当期利益=経常利益+特別利益-特別損失特別利益と特別損失は、経常的ではない例外的な利益・損失であり、たとえば固定資産売却時の売却益や売却損などがあります。特別利益・損失を加減した後の利益が税引前当期純利益で、この金額が、法人税の申告書における課税所得計算の前提になります。

- 当期純利益

当期純利益は、以下の算式で計算されます。当期純利益=税引前当期利益-法人税および法人住民税等当期の課税所得に対する法人税等の金額を計算し、それを引いた金額が、会社に残る当期の最終的な利益になります。引かれる税としては法人税に加えて、法人住民税や法人事業税が含まれます。

キャッシュフロー計算書

キャッシュフロー計算書は、営業活動、投資活動、財務活動の3つに分けて表示され、各活動で当期にいくらお金が増えたか、または減ったかを示します。すべての活動においてプラスになる必要はなく、むしろマイナスの活動もあるのが通常です。

- 営業活動によるキャッシュフロー

会社の本業でのお金の流入・流出により生じたキャッシュの増減を表します。一番重要な指標で、プラスであることが期待されます。 - 投資活動によるキャッシュフロー

設備投資や子会社への投資など、投資活動でのお金の流入・流出により生じたキャッシュの増減を表します。たとえば営業活動のプラスのキャッシュから投資を行えば投資活動によるキャッシュフローはマイナスになり、マイナスは必ずしも悪いことではありません。 - 財務活動によるキャッシュフロー

主として資金調達によるお金の流入や、返済・利払いによる流出で生じたキャッシュの増減を表します。プラスとマイナスのどちらが良いとは一概に言えません。

財務諸表を活用する場面

税務署や株主への決算報告書の開示時

株式会社は、株主総会において、決算書の承認(上場会社の場合は報告)を受ける必要があります。また、実施していない会社も多いものの、会社法上は、貸借対照表の公告を行うこととされています。また、上述の通り、法人税の申告書には貸借対照表、損益計算書、株主資本等変動計算書を添付する必要があります。

このように、場面によって必要となる書類が異なるので、その点も留意しましょう。

まとめ

財務諸表の中でも特に重要な「貸借対照表」「損益計算書」「キャッシュフロー計算書」。会社の状態を客観的に示すもので、会社のステークホルダーにとっては非常に重要な書類です。経営者にとっては、会社の信用のためにもこれらの書類を正しく作成し、また内容を理解して自社の状況を客観的な数字で把握しておくことが重要になります。

一橋大学社会学部卒業。流通業の企業で勤務後、専門性の高い仕事に憧れ、公認会計士を受験。合格後は会計事務所で税務の仕事をこなし、その後、海外の提携事務所に出向。幅広い経験を生かし、読者ニーズに応える執筆を心がけます。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説