白色申告する個人事業主(家族経営)なら専従者控除をお忘れなく

個人事業主は必要経費が多いほど、利益(所得)も低くなり納める税金が低くなります。しかし、業種によっては経費が限られてくることもあります。

そこで注目したいのが、白色申告の場合の専従者控除です。家族経営で事業を行っている場合は専従者控除を使えることが多いです。ここでは、白色申告の専従者控除について解説します。

所得税法では原則家族への給料は経費にならない

個人事業主は納税者だけではなく、お店の経営のように家族一緒にひとつの仕事をしている、いわゆる家族経営の場合も多いです。家族一緒にひとつの仕事をしているので、働いている家族に給料を支給したいと考えるのは、おかしいことではありません。

しかし、所得税法では原則、家族への給料は経費にすることはできません。この背景には、家計は一つであるという考え方や、所得を複数人で分配して税率を低くすることで税金の負担で抑えることを防ぐためなど、さまざまな要因があります。

しかし、仕事をしている家族に支払う給与に対し、経費にできず控除もないとなると、不平等だという考え方もあるため、納税者とともに仕事をしている「事業専従者」とよばれる人については一定の配慮を行っています。事業専従者とは、次の3つをすべて満たす人のことです。

- 納税者と生計を一にする配偶者や親族

- その年の12月31日現在で年齢が15歳以上の人

- 1年のうち6か月超の期間を営む事業に専ら従事している人

白色申告者と青色申告者での専従者の控除の違い

所得税法では原則、家族への給料は経費にすることはできません。しかし、事業専従者については一定の配慮を行っています。事業専従者に対する配慮は、白色申告と青色申告で異なります。

そこで、ここでは白色申告と青色申告それぞれの事業専従者への控除の違いについて、見ていきましょう。

白色申告者の事業専従者控除とは

白色申告をしている人の事業専従者には、一定額の控除があります。これを「白色申告者の事業専従者控除」といいます。

白色申告者は、売上金額から必要経費を差し引いて計算した所得金額から、さらに事業専従者控除を差し引いて、最終的な所得金額を計算することができます。白色申告における所得金額は、次の計算式で求めます。

事業専従者控除は、次のいずれか低い金額となります。

1.事業専従者が配偶者の場合は86万円、配偶者以外の親族の場合は一人当たり50万円

2.控除をする前の事業所得等の金額÷(専従者の数+1)の金額

1.配偶者であるため86万円

2.控除をする前の事業所得等の金額÷(専従者の数+1)の金額=(総収入金額400万円-必要経費100万円)÷(1+1)=150万円

1と2を比べると1のほうが低いため、事業専従者控除は86万円となります。この例における所得金額は次のようになります。

1.配偶者以外の専従者であるため、1人あたり50万円 50万円×2人=100万円

2.控除をする前の事業所得等の金額÷(専従者の数+1)の金額=(総収入金額400万円-必要経費250万円)÷(2+1)=50万円

1と2を比べると2のほうが低いため、事業専従者控除は50万円となります。この例における所得金額は次のようになります。

今回の具体例でいうと、事業専従者控除を忘れずに計上するだけで、所得金額を86万円もしくは50万円抑えることができます。個人事業主が86万円分や50万円分の経費を新たに生み出すのは、簡単ではありません。そのため、白色申告者の事業専従者は、納税者にとってとても有効な制度になります。

青色申告者の専従者給与とは

白色申告の場合は、専従者控除として定額の控除額が差し引かれていましたが、青色申告の場合は、制度が異なります。

青色申告をしている場合は、専従者給与として給与の支払額を経費にすることができます。しかし、いくらでも支払額を経費のできるわけではありません。専従者給与を経費にできるのは、あらかじめ専従者給与の金額を税務署に申請し、認められた場合に限ります。また、申請した金額を超える場合は経費にすることができません。

具体的には、青色事業専従者給与を経費にしようとする年の3月15日※までに「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。

「青色事業専従者給与に関する届出書」には、青色事業専従者の氏名や仕事の内容、給与の金額や支給時期、支給方法などの情報を記載する必要があります。

白色申告者の事業専従者控除や青色申告者の専従者給与の支払の対象となる人は、控除対象配偶者や扶養親族になることができないため、申告を行う人は配偶者控除や扶養控除を使うことができません。そのため、白色申告の事業専従者控除を受ける、または青色事業専従者給与に関する届出書を提出するのか、配偶者控除や扶養控除を受けるのかを確定申告時に選択する必要があります。

特に、青色申告者の専従者給与は、専従者給与を受け取った人の所得税などの対象となります。ただし、青色事業専従者給与に関する届出書を提出したからといって、必ず専従者給与を支給しなければいけないということはありません。専従者給与を支給する際には、その年の利益や税金などを総合的に判断する必要があるので、注意しましょう。

事業専従者控除や専従者給与と配偶者控除や扶養控除のどちらを選択したほうが良いかわからない場合などは、事前に税理士などの専門家に相談することをおすすめします。

白色申告で事業専従者控除を受けるためには

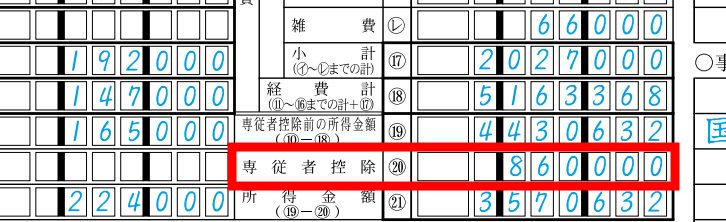

白色申告で事業専従者控除を受けるためには、収支内訳書や確定申告書Bに事業専従者控除の内容を記載する必要があります。収支内訳書や確定申告書Bの記載箇所は、それぞれ次のようになります。

・収支内訳書

収支内訳書1ページ目の「専従者控除」欄に、事業専従者控除の金額を記載します。

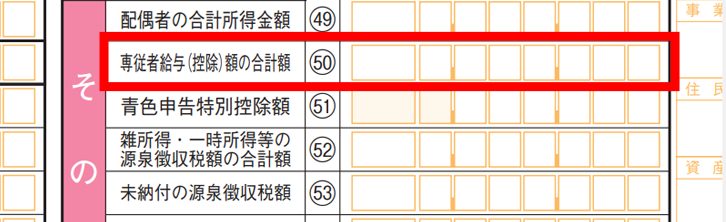

・確定申告書B

確定申告書B第一表の「専従者給与(控除)額の合計額」欄に、事業専従者控除の金額を記載します。

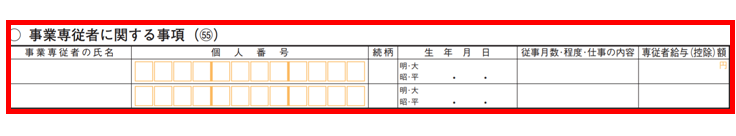

また、確定申告書B第二表の「事業専従者に関する事項」で、事業専従者の氏名や個人番号、生年月日や事業専従者控除の金額などの情報を記載します。

記載する事業専従者控除の金額は、上述した方法にしたがって計算した事業専従者控除の金額になります。

まとめ

所得税では原則、家族への給料は経費にすることができません。しかし、家族経営の場合など、すべての家族への給料を認めないと不平等が生じてしまうことがあります。そこで、白色申告では事業専従者控除、青色申告では専従者給与の制度が設けられています。

白色申告者の事業専従者控除では、86万円や50万円といった定額の金額を基準として計算した金額の控除が受けられます。個人事業主で86万円分や50万円分の経費を新たに生み出すのは、簡単ではありません。そのため、白色申告の事業専従者は納税者にとってとても有効な制度です。

白色申告をしていて事業専従者がいる場合は、配偶者控除や扶養控除との関係に注意し、必要であれば、忘れずに白色申告者の事業専従者控除の計上を行うようにしましょう。事業専従者控除と配偶者控除・扶養控除のいずれを選択すればよいかわからない場合は、税理士などに相談するとよいでしょう。

▼参照サイト

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説