印紙税とは?課税される対象やその根拠と納付しなかった場合の罰則を解説

印紙税とは、印紙税法で定められた所定の文書を作成した際に課される税金です。文書を作成することは契約内容が明確になることを意味するため、文書作成の当事者に軽度の税負担を求めています。今回は具体的に課税対象となる文書や、もし印紙税を納めないとどうなるのかということについて解説します。

印紙税とは

印紙税法により定められた税金

印紙税は、主に商取引にあたって発行する文書に対して課される税金です。印紙税法と呼ばれる法律で課されることが定められていて、印紙税法別表第1の課税物件表に示された20種類の文書が課税対象です。すべての文書に対して課される税金ではなく、上記の20種類に該当しない文書は課税対象外です。

また、課税対象の文書であっても、印紙税が免除される場合もあります。印紙税について理解する際はどのような文書が課税対象となるのかと、どのような時に課税されるのかを理解することが重要です。

取引に際して軽度の税負担が求められる

印紙税は商取引の過程において軽度の税負担を求めるものです。納税の義務は文書の作成者が負い、契約書によって取引が明確になるなど、法的な利益を得られることに対して税金を納めます。

商取引において契約書が成り立つ理由は、各種法律が整備されているからです。これらの法律を整備するためには多くのお金が必要となるため、法律の利益を受けることになる契約書に対して若干の税金が課されています。

印紙税が課税される文書と課税額

印紙税法で定められた20種類の文書

具体的に印紙税が課される文書は印紙税法で具体的には以下のとおり20種類が定められています。

| 第1号文書 | 不動産、鉱業権、無体財産権、船舶もしくは航空機または営業の譲渡に関する契約書 地上権または土地の賃借権の設定または譲渡に関する契約書 消費貸借に関する契約書 運送に関する契約書 |

|---|---|

| 第2号文書 | 請負に関する契約書 |

| 第3号文書 | 約束手形または為替手形 |

| 第4号文書 | 株券、出資証券もしくは社債券または投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券 |

| 第5号文書 | 合併契約書または吸収分割契約書もしくは新設分割計画書 |

| 第6号文書 | 定款 |

| 第7号文書 | 継続的取引の基本となる契約書 |

| 第8号文書 | 預金証書、貯金証書 |

| 第9号文書 | 倉荷証券、船荷証券、複合運送証券 |

| 第10号文書 | 保険証券 |

| 第11号文書 | 信用状 |

| 第12号文書 | 信託行為に関する契約書 |

| 第13号文書 | 債務の保証に関する契約書 |

| 第14号文書 | 金銭または有価証券の寄託に関する契約書 |

| 第15号文書 | 債権譲渡または債務引受けに関する契約書 |

| 第16号文書 | 配当金領収証、配当金振込通知書 |

| 第17号文書 | 売上代金に係る金銭または有価証券の受取書 売上代金以外の金銭または有価証券の受取書 |

| 第18号文書 | 預金通帳、貯金通帳、信託通帳、掛金通帳、保険料通帳 |

| 第19号文書 | 消費貸借通帳、請負通帳、有価証券の預り通帳、金銭の受取通帳などの通帳 |

| 第20号文書 | 判取帳 |

ここで示した20種類の文書について、それぞれ印紙税額が定められています。同じ種別の課税文書でも、記載された契約金額によって印紙税額が変化する場合があるため、注意が必要です。また、これらに該当する文書でも以下で説明するとおり、課税されない場合があります。

課税対象は文書内容により決定

印紙税が課されるかどうかは、文書の名称ではなく内容によって左右されます。契約書の名称や文書に用いられる文言はその時々によって意味が変化しやすいため、内容を踏まえて判断しなければなりません。文書の名称から形式的に印紙税が課されるかどうかを判断することは避け、必ず内容に目を通すべきです。

例えば、2号文書に該当する「請負契約」は「請負契約書」とは記載されない可能性があります。具体的には、俳優がドラマに出演するにあたって「出演契約書」という名称で結ぶことがあるでしょう。ただ、これは名称が異なりますが、ドラマへの出演は請負契約であるため、2号文書として解釈されます。

印紙税が課されない場面もある

印紙税の課される文書であっても、以下の条件を満たす場合に限っては印紙税が課されません。

印紙税法別表第一の「非課税物件」に該当するもの

- 印紙税法別表第一の「非課税物件」に該当するもの

- 国や地方公共団体もしくは別表第二に記載されている作成者のもの

- 印紙税法別表第三の上欄に該当するかつ、同表の下欄に掲げる者が作成したもの

文書の記載内容によっては、印紙税が課されない仕組みとなっています。例えば、領収書は原則として印紙税が課される文書ですが、取引額が50,000円未満であれば非課税文書です。

印紙税の納め方と納めない場合の罰則

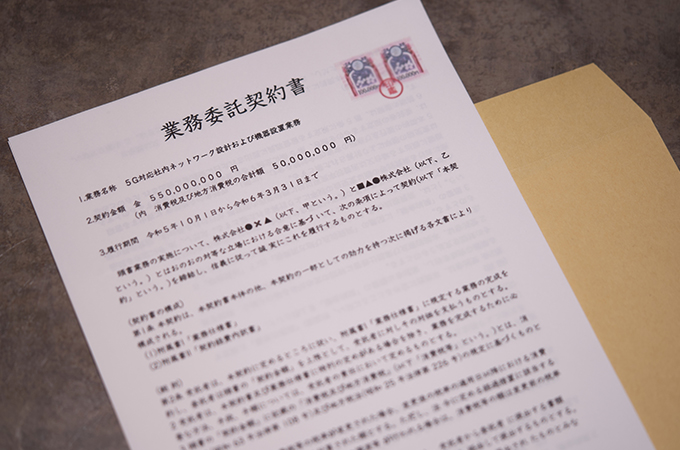

印紙税は収入印紙を貼り付けて納める

印紙税は原則として、印紙税額と同額の印紙を用意し、それを課税文書に貼り付けることで納付します。また、貼り付けた印紙は消印が必須で、消印していなければ貼り付けしていても納付したことにはなりません。

なお、文書を大量に作成する場合など、印紙の貼り付けや消印が大きな負担になる場合は、「税印を押す方法」「印紙税納付計器により納付印を押す方法」「書式表示による方法」が利用できます。ただ、これらの方法は自由に利用できるわけではなく、事前に税務署長に請求したり承認を受けるなど手続きしなければなりません。事前に手続きを済ませていない状況では、収入印紙を貼り付けて消印する方法での納税が必要です。

印紙税を納めていない場合の罰則

課税文書に印紙を貼り付けないなど印紙税を納めていない場合は、以下のとおり過怠税を徴収されてしまいます。

- 印紙税を納付しなかった場合:納付しなかった印紙税の額とその2倍に相当する金額の合計額

- 貼り付けた印紙を消印しなかった場合:消印されていない額面に相当する金額

印紙税を納付しなかった場合は、本来納めるべき印紙税の3倍を納めなければなりません。また、印紙税は印紙を消印することで納めたとみなされるため、消印していない場合も過怠税が課されます。

電子書面では印紙税が不要

商取引に利用する文書を電子書面で作成する場合は印紙税が不要です。これは国税庁による電子書面への解釈に基づいています。

国税庁の見解では、電子書面のみの契約は「契約書の現物が交付されていない」と解釈されています。現物がないため、印紙税の課税文書は作成されておらず、印紙税を納める必要はないとの解釈です。メールで電子ファイルを送付した場合やクラウドサービスなどを用いて契約を締結した場合に適用されます。

ただ、電子書面とは別に印刷された文書を提供する場合は課税文書になってしまいます。電子書面でやり取りする場合に限って、印紙税を納付する必要はありません。

YouTubeで「印紙税」について解説中!

電子契約にすると「印紙税」が不要って本当?【3分かんたん確定申告・税金チャンネル】

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

印紙税は商取引において少額の税金を負担する制度です。

印紙税は、すべての取引の文書について課されるわけではなく、特定の20種類の文書についてのみ課される制度です。また、20種類の文書でも特定の条件下については印紙税が課されません。

印紙税は基本的に文書へ収入印紙を貼り付けることで納められます。ただし、消印しなければ過怠税が出されてしまうため、忘れてはなりません。

立命館大学卒。

在学中に起業・独立などにあたり会計や各種監査などの法規制に対応するためのシステム導入ベンダーを設立。紆余曲折を経て多くのシステムを経験。

システム導入をされるお客様の起業活動を通じて得た経験、知見を活かし皆さんの気になるポイントを解説します。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説