仕送りは贈与税の対象になる?使い道と金額、扶養義務に注意を

「子どもが学生だから仕送りをしている」「生活費が足りない親に仕送りしている」という家庭は多いでしょう。個人間でお金を贈ると一定額を超える場合、もらった人に贈与税が課されます。仕送りの場合でも贈与税がかかるのでしょうか?仕送りと贈与・贈与税とは、贈与税がかかるケース・かからないケース、仕送りと確定申告について解説していきます。

YouTubeで「贈与税」について解説中!

子供への仕送りに税金はかかる?【新生活・大学生】贈与税

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

生活費・教育費に充てるための仕送りは贈与税がかからない

仕送りは扶養義務者相互間において、生活費・教育費に充てるための「通常必要と認められるもの」に対しては贈与税が課されません。

基本的に仕送りは贈与税の対象外

相続税法第21条の3において「扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの」は「贈与税の課税価格に算入しない」と明記されています。

扶養義務者とは、配偶者・親や祖父母・子や孫などの直系の血族・兄弟姉妹です。特別の事情がある場合には3親等内の親族も扶養義務者となります。

親(祖父母)から子(孫)または子(孫)から親(祖父母)、夫婦・兄弟姉妹の間で生活に必要と認められる仕送り(特別の事情がある場合は3親等内の親族も含まれる)は非課税です。

国税庁のホームページ「贈与税がかからない場合」にも、「夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」は贈与税の対象外と記載されています。

生活費は仕送りをされた人にとって通常の日常生活に必要な費用(食費や家賃・水道光熱費など)を指します。

学生にとっては学費・教材費・文具費などの教育費も含まれます。

仕送りと贈与の違い、贈与税とは?

仕送りは、一般的に実家から離れた学校に進んだ子どもや社会人の子どもが親に対して行う事例が多いです。

学生・高齢といった理由で、働けないもしくは働いても十分な生活費を稼げない際に食費や日用品費・家賃・水道光熱費などを送金する行為です。

一方、贈与とは無償で財産をもらう事で財産の価額によっては贈与税が課されます。

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2つがあり、相続時精算課税の届け出をしていない場合には暦年課税方式が採用されます。

暦年課税は年間の基礎控除額110万円以内であれば非課税で、届け出も不要です。

110万円を超えると贈与税の課税対象となり、贈与があった翌年の2月1日から3月15日までに申告・納付が必要となります。

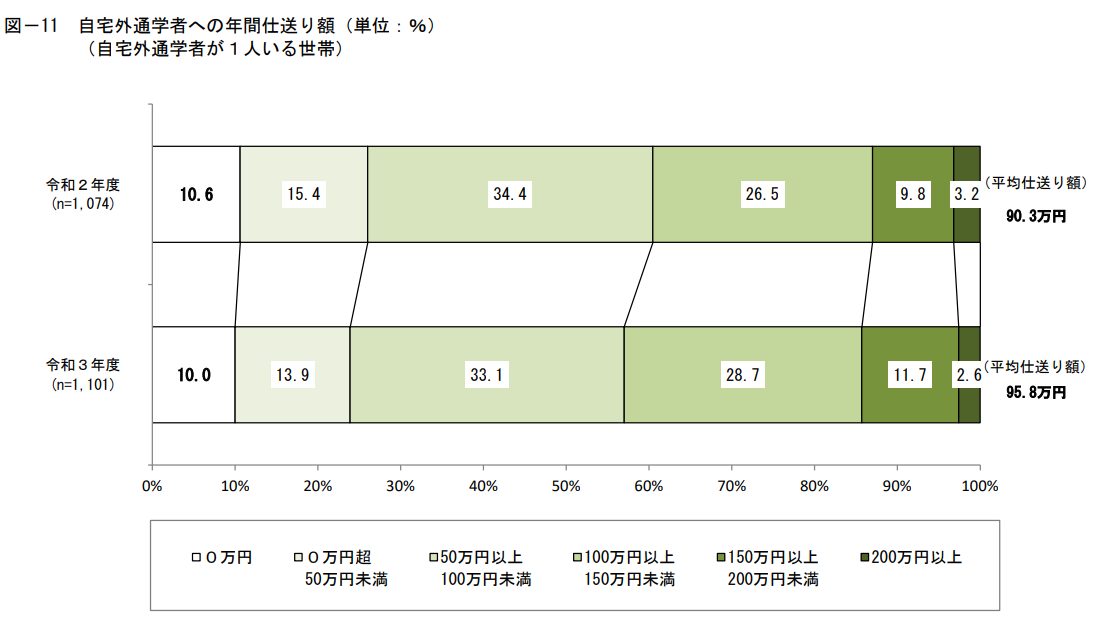

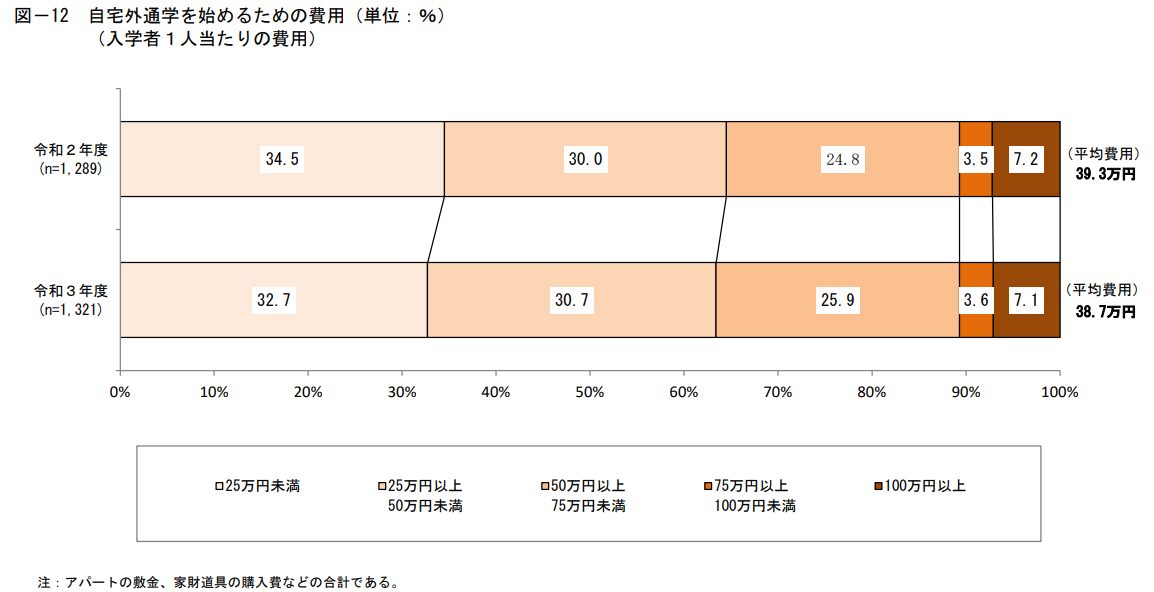

学生への年間仕送り額の平均は95.8万円、初期費用の平均は38.7万円

実家から離れた場所に進学する学生(自宅外通学者)の割合は、大学生がいる全世帯のうち28.1%となっています。他の世帯では、一体いくら仕送りをしているのでしょうか?

株式会社日本政策金融公庫が発表した2021年度の「教育費負担の実態調査結果」で、自宅外通学をする学生への仕送り額の平均を見てみましょう。

出典:2021年度教育費負担の実態調査結果【株式会社日本政策金融公庫】

2021年の平均額は年間95.8万円です。

自宅外通学を始めるための、アパートの敷金や家財道具の購入費などの平均額は38.7万円となっています。

出典:2021年度教育費負担の実態調査結果【株式会社日本政策金融公庫】

各々の環境によって生活に必要な金額は異なります。よって平均を超えているからといって贈与税が課されるわけではありません。ただし、金額が多すぎる仕送りは要注意です。

贈与税がかかる仕送りとは?

基本的に仕送りに贈与税はかかりませんが、仕送りとしては高額すぎる、または貯蓄や投資に回した場合には課税対象になる可能性があります。

仕送りとして高額すぎるケース

仕送りとしてはあまりにも高額な場合は、贈与とみなされ贈与税が課される可能性があります。

上記の学生への仕送りの調査結果では。平均額は年100万円未満です。

例えば学生の子どもへの仕送りが、年間1,000万円を超える場合生活費としては高額と言えます。贈与税の課税対象になる可能性があるでしょう。

「仕送りの生活費は○万円」という明確な定義はありませんが、「生活に必要なもの」に使った場合は贈与税が課されない可能性が高いです。

例えば家賃・水道光熱費・食費・通信費・被服費・消耗品費などが挙げられます。

学生の場合は文具費や教材費・学費などの教育にかかる費用も、生活に必要なものとなるでしょう。

貯蓄や投資に回す場合

国税庁のホームページ「贈与税がかからない場合」によると、「贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります」と記載されています。

仕送りという名目でも預金・投資の資金にすると、「生活費に充てる」という本来の目的から外れますので贈与税が課される事があります。

仕送りと確定申告

基本的に仕送りは贈与税が非課税ですので確定申告は不要ですが、扶養控除を利用すると税金が軽減される事例があります。

仕送りで確定申告は必要ない

基本的に仕送りは贈与税が非課税ですので、確定申告は必要ありません。

ただし、仕送りを貯金した・投資に活用した場合は贈与となり110万円を超えると確定申告が必要になります。

贈与税の暦年課税では、「一般贈与財産」と「特例贈与財産」に分けられ税率が異なります。

贈与を受けた年の1月1日に18歳(2022年3月31日以前の贈与は20歳)以上の受贈者(贈与を受けた人)が、父母や祖父母など直系尊属から贈与により財産を取得した場合は「特定贈与財産」として下の表の税率で計算します。

特定贈与財産以外は上の表の「一般贈与財産」です。兄弟間・夫婦間の贈与、親から子への贈与で子が未成年者の場合や子どもから親への贈与などが該当します。

扶養控除を利用すると税金が軽減される?

仕送りをする相手が所得税法上の扶養親族の場合、扶養控除を受け所得税などの負担を軽減できる可能性があります。

所得税法の「扶養親族」は、以下の4点全てに当てはまる人です。

(2) 納税者と生計を一にしている

(3) 年間の合計所得金額が48万円以下(2019年分以前は38万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

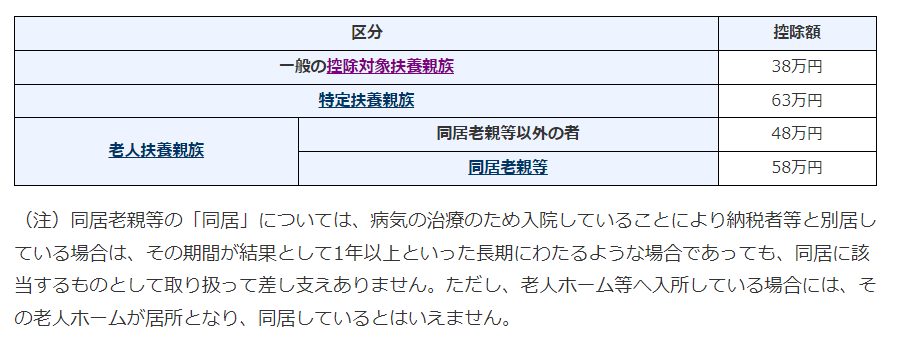

扶養親族は「控除対象扶養親族」「老人扶養親族」など、区分によって控除額が異なります。

出典:扶養控除【国税庁】

| 扶養親族の種類 | 要件 |

|---|---|

| 控除対象扶養親族 | 扶養親族のうち、12月31日時点の年齢が16歳以上 |

| 特定扶養親族 | 控除対象扶養親族のうち、12月31日時点の年齢が19歳以上23歳未満 |

| 老人扶養親族 | 控除対象扶養親族のうち、12月31日時点の年齢が70歳以上 |

| 同居老親等 | 老人扶養親族のうち、仕送りをしている人や配偶者の直系尊属(父母、祖父母など)で、同居を常としている方 ※老人ホームなどへ入所している場合は除く |

自営業者で扶養控除を受けたい方は確定申告で、会社員など給与所得者は年末調整の「給与所得者の扶養控除等(異動)申告書」で手続きを行いましょう。

まとめ

仕送りは生活に必要なお金については贈与税が課されませんが、貯金・投資に回した際やあまりに高額な場合は贈与税の課税対象となる可能性があります。必要に応じて扶養控除を受けることも検討してみましょう。

▼参照サイト

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説