4月から6月に残業をしすぎると保険料が上がる⁉残業代と手取りの関係とは

従業員が残業を行えば当然、残業代が支払われます。残業代の金額は残業したシチュエーションにより、異なる計算式によって求められます。

しかし、これらの計算式で求めた金額がそのまま支給されるわけではなく、残業代も基本給などと同様に税金や社会保険料がかかります。

ここでは、残業代と手取りの関係について解説します。

残業代には種類がある!その計算方法とは

一言で残業といっても、平日の残業であったり休日の残業であったりと、状況は異なります。そのため、残業代の計算方法には複数の種類があります。

ここでは、残業代の計算方法について見ていきましょう。

残業代にはどんな種類がある?

残業には、大きく分けて法定内残業と法定外残業の2つがあります。

労働基準法では、会社が従業員に労働させられる時間が決められています。労働基準法第32条第1項によると、法律で決められた労働時間は「1日8時間、週40時間まで(休憩時間を除く)」となっています。これを「法定労働時間」といいます。

・法定内残業

法定内残業とは、法定労働時間以内における残業のことです。法定労働時間以内の残業は法定内残業として、通常の1時間あたりの賃金×労働時間の残業代を支払うことになっています。

・法定外残業

法定外残業とは、法定労働時間を超えた残業のことです。原則、会社が従業員に労働させることができる時間は法定労働時間までとなります。しかし、労働組合などといわゆる「36協定」を結び、行政官庁に届け出ることで、法定労働時間を超えて残業することも可能です。

法定労働時間を超えた残業は法定外残業として、割増賃金を支払う必要があります。一般的に、法定外労働のことを残業ということも多いです。

法定外残業は労働した日や時間などにより、さらに「時間外労働」「深夜労働」「休日労働」「休日深夜労働」に分かれます。それぞれの内容は、次のようになります。

・時間外労働

法定内労働時間を超えた労働時間の全般を、時間外労働といいます。時間外労働では、1時間当たり25%の割増賃金が支払われます。

※令和6年4月1日からはすべての企業において、月60時間超の時間外労働については、1時間当たり50%の割増賃金に引き上げられました。

・深夜労働

深夜労働とは、午後10時から午前5時までの労働のこと(午後11時から午前6時までのケースもあり)です。深夜労働では、1時間当たり25%の割増賃金が支払われます。時間外労働と合わせた割増率は25%+25%=50%(月60時間超の時間外労働と合わせた割増率は50%+25%=75%)です。

・休日労働

労働基準法では「会社は週1日もしくは、4週間を通じ4日以上の休日(法定休日)を設けなければならない」とされています。この法定休日における労働を「休日労働」といいます。休日労働では、1時間当たり35%の割増賃金が支払われます。

・休日深夜労働

休日深夜労働とは、休日における深夜労働のことです。休日深夜労働では、休日労働と深夜労働の2つの割増賃金(35%+25%=60%)が支給されます。

残業代の計算方法とは

それでは、具体的に、残業代の計算方法を見ていきましょう。

例)

月給30万円、1年間における1カ月の平均所定労働時間が150時間、時給2,000円の場合

今月の残業時間は20時間だった。うち、時間外残業10時間、深夜労働3時間、休日労働7時間だった。

このようなケースでは、残業代の計算は次のようになります。

・時間外残業

時給2,000円×10時間×1.25=25,000円

・深夜労働

時給2,000円×3時間×1.50=9,000円

・休日労働

時給2,000円×7時間×1.35=18,900円

・残業代合計

25,000円+9,000円+18,900円=52,900円

固定残業代という、あらかじめ定められた時間分の残業代が、毎月支給される形式の雇用契約もあります。定められた時間を超える残業が発生すれば、上記の残業代計算同様に超過分は別途計算支給されます。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

残業代には税金がかかる

残業代には税金がかかります。そのため、上記の計算式で計算した残業代のすべてが支給されるわけではありません。

ここでは、残業代の税金について見ていきましょう。

そもそもの所得税の計算方法とは

残業代から天引き(源泉徴収)される税金は所得税です。

この天引きされる源泉所得税とは、年間の所得税に対し予め差し引かれるものです。

そもそも、所得税は所得金額に税率を乗じて計算されます。所得税の税率は、所得金額が高ければ高いほど税率も高くなる「累進課税方式」を採用しています。令和5年時点の所得税率は、次のようになっています。

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

出典:所得税の税率❘国税庁

残業代の税金の計算例

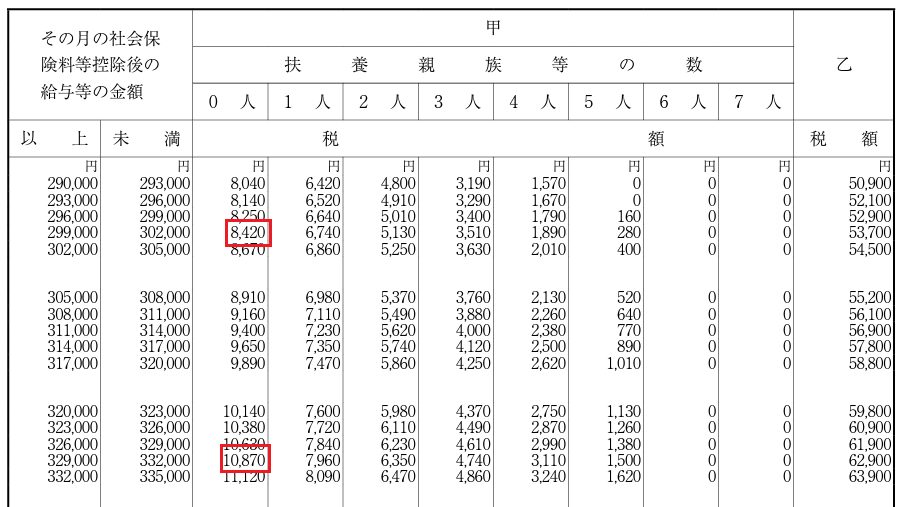

給与にかかる所得税は、残業代を含めた給与月額を「給与所得の源泉徴収税額表」に当てはめて計算し、天引きします。(この制度を源泉所得税と言います)

例)月給30万円、残業代3万円、合計33万円、扶養家族0人の場合(計算しやすいように社会保険料は考慮しない)

令和5年の給与所得の源泉徴収税額表によると、残業しない場合(月給30万円)の所得税は、8,420円です。一方、残業した場合(月給30万円+残業代3万円=33万円の所得税は、10,870円になります。

つまり、残業したことにより、10,870円-8,420円=2,450円の所得税が増加したことになります。

年末調整では、上述した所得税率表などを用い、最終的な所得税の金額を決定します。すでに天引きされた所得税と最終的な所得税の金額に差額があれば、還付や徴収を行います。

このほか、残業代を含んだ1年間の給与所得を基に住民税が計算され、翌年度の給料から天引きされます。(この制度を特別徴収地方税と言います)

所得税は年末調整や翌年確定申告で精算されますが、住民税は翌年6月支給以降の給与より天引きされます。住民税については残業が多かった年の影響は、その翌年にあらわれますので、あらかじめ意識しておきましょう。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

残業代には社会保険料もかかる

残業代には、税金だけでなく、社会保険料もかかります。ここでは、残業代の社会保険料について見ていきましょう。

残業代にかかる社会保険料には「健康保険料」「介護保険料(40歳以上65歳未満)」「厚生年金保険料」「雇用保険料」があります。この中で、金額の大きいものが「健康保険料」「介護保険料(40歳以上65歳未満)」「厚生年金保険料」です。

健康保険料は加入している保険組合などにより、料率や金額が異なります。また、40歳以上65歳未満の場合は、健康保険料に介護保険料も加算されます。

例えば、令和6年3月分からの、協会けんぽ(東京都)における健康保険料率と厚生年金保険料率は、次のようになります。

- 健康保険料率 9.98%

- 介護保険料率 1.60%

- 厚生年金保険料率 18.300%

月給に保険料率を乗じて保険料の金額を求めますが、会社と従業員は折半して保険料を負担します。

例)月収30万円、残業代3万円、合計33万円、40歳未満の場合

各保険料は、次のようになります。わかりやすいように雇用保険は含めておらず、月収をそのままの利用した形での説明としています。

健康保険料 月収30万円×健康保険料率9.98%×1/2=14,970円

厚生年金保険料 月収30万円×厚生年金保険料率18.300%×1/2=27,450円

合計 42,420円

●残業ありの場合

・健康保険料 月収33万円×健康保険料率9.98%×1/2=16,467円

・厚生年金保険料 月収33万円×厚生年金保険料率18.300%×1/2=30,195円

合計 46,662円

つまり、残業したことにより、46,692円-42,420円=4,242円の社会保険料が増加したことになります。

実際には、毎月の給料額ではなく、標準報酬月額をもとに保険料を算出します。標準報酬月額とは、毎年一度、所轄の年金事務所に届け出(算定基礎届)をし、4月から6月の3か月間の給料額の平均から算出された金額のことです。

標準報酬月額の対象となる給料には、残業代も含まれます。そのため、当月締め・当月支給の給与支給形態であれば、4月から6月の3カ月間に多くの残業をすると、次年度の社会保険料が高くなります。

残業代を支給することは会社の義務です。従業員にとっては給料が増えるので、やる気が出るなどのメリットがあります。

しかし、残業代にも、税金や社会保険料がかかること、4月から6月の社会保険料算定の時期に残業が増えると、次年度の社会保険料に影響を与えることなどのデメリットもあるので、注意しましょう。

給与について働いた翌月の支給となる組織(例えば末締め・翌月25日支給など)では、標準報酬月額は実際に4月から6月に支給された給与を損亭基準としますので、それぞれの前月である3月から5月までの勤務が算定の対象となります。

フジハラ税理士社労士事務所代表 藤原 宗和(税理士・社会保険労務士・FP)

まとめ

残業には、大きく分けて法定内残業と法定外残業の2つがあります。法定外残業は法律で決められた労働時間以外の残業のことで、一般的に法定外労働のことを残業ということも多いです。

法定外残業は労働した日や時間などにより、さらに「時間外労働」「深夜労働」「休日労働」「休日深夜労働」に分かれます。それぞれで、一定の割増賃金が支給されます。

ただし、残業代には税金や社会保険料も課されます。残業代がそのまま手取りとして増えるわけではないので、注意しましょう。

記事監修者 藤原税理士からのワンポイントアドバイス

会社員である場合は会社からの命に従っての残業となることが一般的ですので、残業の多い少ないは、会社員側でコントロールすることは現実的には難しいです。

そのなかで残業代は通常の賃金に対して1.25倍以上の割増が加算されますので、収入増加の要因ではありますものの、今回見てきたように税金や社会保険などの増加要因となりますため、そのまま全額収入となるわけでは無いという認識が重要です。

特に住民税は1年ほど遅れたような形で徴収が開始されますし、社会保険料については算定基礎届によって決まった標準報酬月額は、原則として当年10月から翌年9月までという長期間の社会保険料に影響を及ぼします。

※なお、固定給の著しい変動に伴って、社会保険料が中途に増減することもあります。

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説