資産運用で知っておくべき「複利」の効果とは?iDeCo・つみたてNISAのシミュレーションも

投資を検討している、資産運用をしている方は「複利」という言葉を聞いたことがあるのではないでしょうか。

複利とは投資したお金(元本)と運用益への利息を指します。一方で元本のみに対する利息は「単利」と呼ばれています。今回は複利と単利とは何か、計算方法・iDeCoやつみたてNISAのシミュレーションをお伝えしていきます。

資産運用で知っておきたい複利とは?計算方法を解説

単利は「元本のみ」に対する利息、複利は「元本+運用益」への利息

利子(利息)とは借りる・貸すお金に対して一定の割合で支払われる対価を指し、金利は利息を計算するレート(利率)を意味します。

例えば金利0.001%で100万円を銀行に預けた場合は10円の利子が付きます。

利息の計算方法には「単利」と「複利」があります。

「単利」は預け入れたお金の「元本のみ」に利息が付くことを意味します。

一方で「複利」は、預け入れたお金の元本に加え付いた利息を元金に合算して計算する方法です。

元金×(1+年利率/100×投資期間)

<複利>

元金×(1+年利率/100)^年数

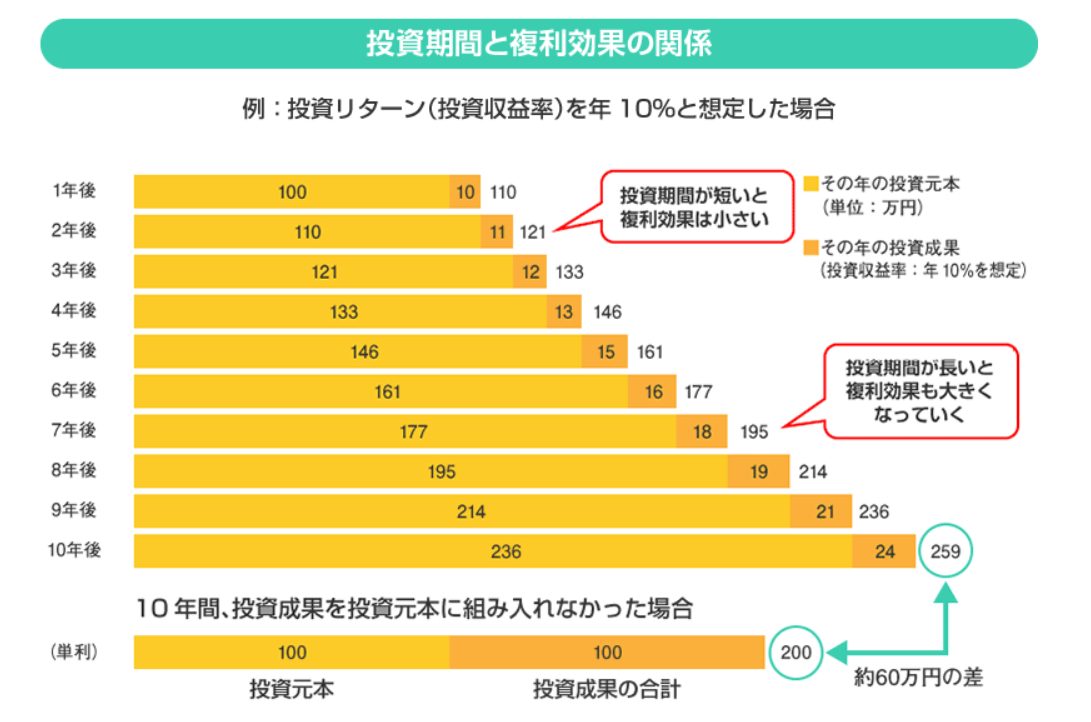

投資元本が100万円、リターンを年10%と想定した場合の複利効果を見てみましょう。

単利の運用とは約60万円の差が生じます。

リターンが低く投資期間が短い場合には、複利効果は小さくなり、リターンが高く運用期間が長いほどより多くの利息を得られます。

複利効果は元本+利益に対する利息ですので、利益が生じない場合には効果がありません。

複利効果が期待できる金融商品とは?

複利効果がある金融商品としては、第一に定期預金・外貨預金など利子の付くものが挙げられます。

株式は理論上、配当がある株式を選び配当金を再投資することで複利の運用が見込めます。

配当金は株式を発行する企業が財務・利益の状況により配当金の有無・増減を決定します。

しかし、日本では株式の配当金を現金で受け取らず自動的に再投資できる「配当再投資制度」が導入されていません。

米国株を購入し配当金を再投資に設定することで複利運用が可能になります。

日本株でも自身で配当金を再投資することは可能です。

投資信託は分配金なしの商品を選び再投資もしくはつみたてNISAを行うことで複利の運用ができます。

投資信託には、定期的に分配金が支払われる「分配金あり(受取型)」と、解約または売却するまで分配金を再投資する「分配金なし(再投資型)」があります。

「分配金なし」は運用の利益を投資家に分配せずに再投資しますので、複利効果が期待できます。

つみたてNISA・新NISAにも複利効果が期待できる

NISA・つみたてNISAは投資を支援する非課税制度で、通常売却益などに20.315%かかる税金が非課税となります。

2023年2月現在のNISAは株式・投資信託等を最大5年間非課税で保有でき、つみたてNISAは一定の投資信託を最大20年間非課税で保有できます。

2024年以降の新NISA制度では一般NISAとつみたてNISAが一本化され、非課税保有期間は恒久化になる予定です。

複利効果は投資期間が長ければ長いほど高い効果を見込めます。

よって新NISAやつみたてNISAで長期に渡って投資をすると、複利効果が得やすいと言えるでしょう。

つみたてNISAで運用できる商品は一定のものに限られており、要件の1つに「分配頻度が毎月でないこと」があります。分配金がある投資信託も存在し非課税で受け取ることが可能です。自分で設定することで分配金を受け取らず、再投資を設定することもできます。再投資を選択すると複利での運用が可能となります。

現行の一般NISAは非課税期間が5年ですので、複利効果が大きいとは言い難いでしょう。ただし、通常口座に移管し長期保有すると複利の効果を得られる可能性があります。

複利の効果を計算してみよう!iDeCo・つみたてNISAのシミュレーションで解説

iDeCoやつみたてNISAで運用益を再投資した場合

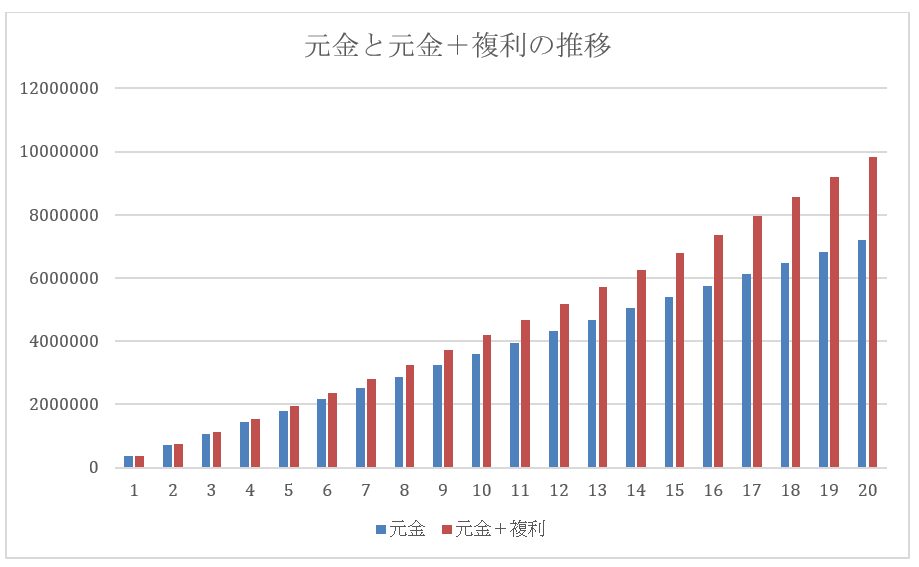

iDeCoやつみたてNISAで、毎月3万円を20年間積み立て年利3%の運用益を再投資した場合の結果は以下の通りです。

※将来の運用成果を予測し、保証するものではありません。実際の資産運用や投資判断に当たっては、必ずご自身の責任において最終的に判断してください。

20年後は元金が7,200,000円、複利運用で9,830,400円というシミュレーション結果です。

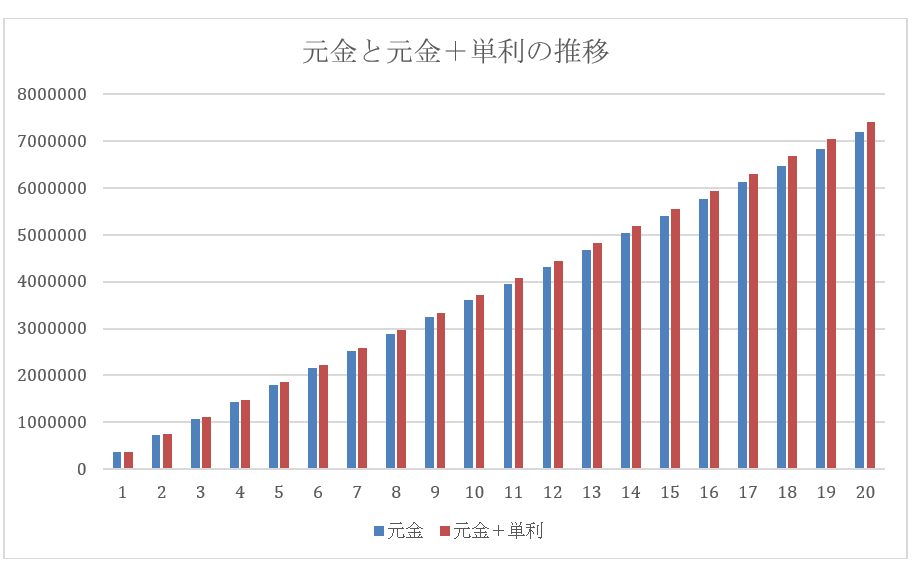

運用益を再投資せずに単利で運用した場合

一方で運用益や分配金を得ずに単利で運用した場合、上記と同じ条件での結果を見ていきましょう。

※将来の運用成果を予測し、保証するものではありません。実際の資産運用や投資判断に当たっては、必ずご自身の責任において最終的に判断してください。

20年後は元金が7,200,000円、複利運用で7,416,000円という結果でした。

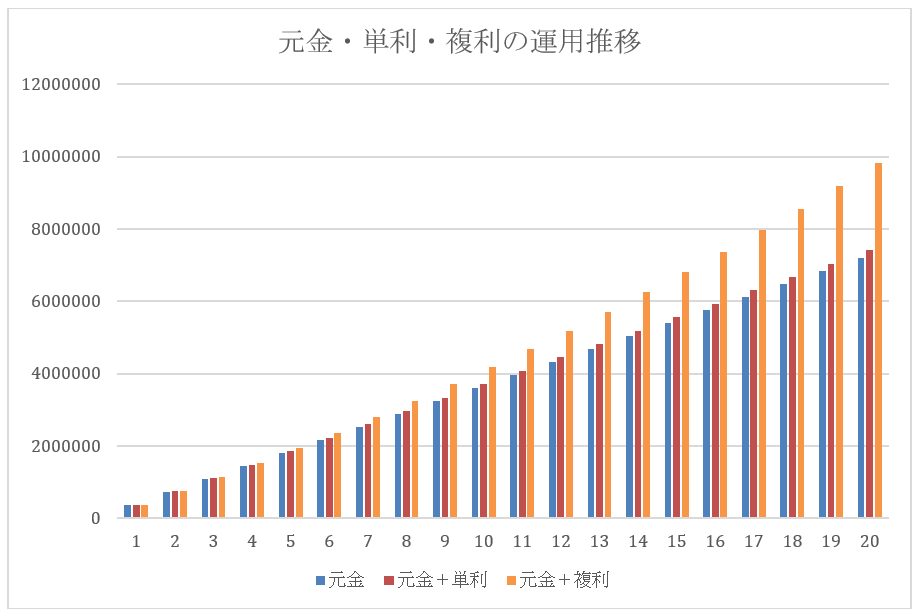

| 元金 | 単利運用 | 複利運用 | |

| 20年 | 7,200,000 | 7,416,000 | 9,830,400 |

単利と複利では2,414,000円の差が生じます。

運用期間が長いつみたてNISA・iDeCoで複利効果を

運用期間が長いと複利効果が大きくなる傾向にあります。

つみたてNISAやiDeCo・新NISAを活用し資産を増やしていきましょう。

投資信託の基準価額は世界情勢や金融政策、市場の需給によって変動します。

実際には上記のようにきれいな右肩上がりにはならず、2008年のリーマン・ショックや2020年のコロナショックのように大きく下がる時期もあります。

まとめ

複利・単利の計算方法やiDeCoやつみたてNISAでのシミュレーションなどを解説してきました。この記事を参考に、複利効果を味方につけた投資方法を検討していきましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ