インボイス制度が求める「適格請求書」とは?その作成方法などを解説

2023年10月からいよいよ「インボイス制度」が始まります。制度開始に向けて適格請求書発行事業者の登録をしたり、請求書の様式を変更していたりする方も多いのではないでしょうか。

今回はインボイス制度が求める「適格請求書」とは何か?「適格請求書」に記載しなければならない項目とは?などについて解説します。

インボイス制度と「適格請求書」

インボイス制度はなぜ導入されたか

「インボイス制度」を簡単にいうと、適格請求書(インボイス)を使って、取引先に正確な適用税率と消費税額を通知するための制度です。2019年10月から消費税の税率が「10%」になり、同時に、食料品等に適用される「軽減税率8%」が追加されました。

これにより、消費税の課税取引の中に「10%」と「軽減税率8%」が混在することになったのです。消費税の課税事業者の方が納税額を計算する際、原則的な計算方法(本則課税)では、この「10%」と「軽減税率8%」を明確に区分しなければなりません。取引に適用される税率が何%なのか?消費税額はいくらなのか?を請求書の段階で明確にする必要が出てきました。

そこで、「適格請求書」の発行事業者登録をした事業者が、適用税率や消費税額を正しく通知する「インボイス制度」が導入されることになったのです。

インボイス制度が求める「適格請求書」とは?

2019年10月に消費税率が10%に引き上げられた段階でも、請求書内で「10%」と「軽減税率8%」を区分することは求められていました。それが「区分記載請求書等保存方式」です。2019年の税率改正と同時に、従来の「請求書等保存方式」から「区分記載請求書等保存方式」に変更されました。消費税の課税事業者は、混在する税率を区分記載した「区分記載請求書」の交付を受け保存する必要があったのです。そして「区分記載請求書」は更に厳格化されることになり、その結果導入されたのが「適格請求書」です。

「区分記載請求書」が厳格化された理由としては、従来の区分記載請求書による適用税率等の明確な区分に加え、請求書そのものの信頼度を向上する狙いがあります。「適格請求書」は「適格請求書発行事業者登録」をした事業者のみ発行することができます。誰でも発行することができた「区分記載請求書」とは異なり、公に登録をしている事業者が発行する請求書です。不正がしにくくなり、請求書の信頼度が上がれば、請求書を受け取った側は安心して取引をすることができるでしょう。

「適格請求書」の様式や記載事項について解説

「適格請求書」で追加される記載事項とは?

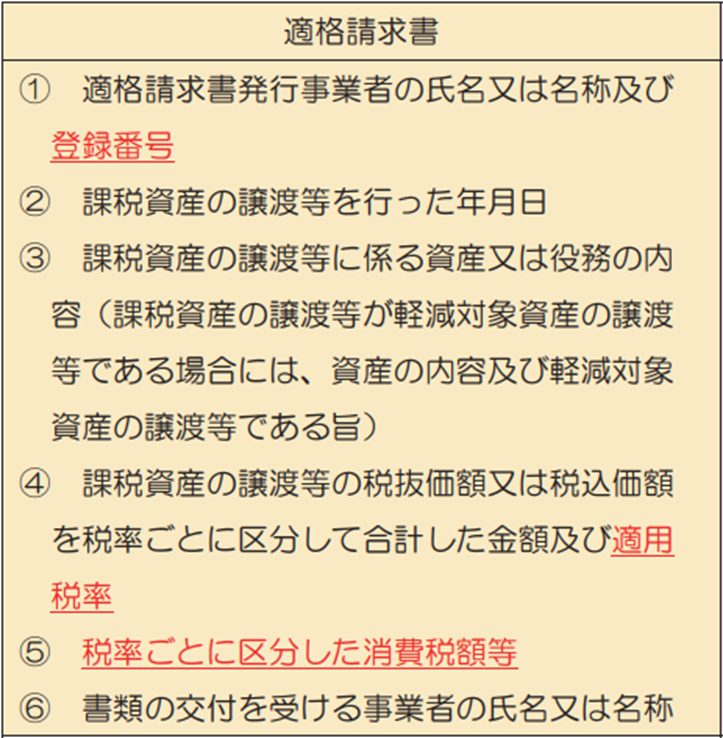

次に「適格請求書等保存方式」の導入により、従来の区分記載請求書に新たに追加される項目について解説します。「適格請求書」でポイントとして挙げられるのが「適格請求書発行事業者の登録番号」と、適用税率に応じた消費税額の区分記載です。

1.適格請求書発行事業者の登録番号

前章で解説したとおり「インボイス制度」の核心は、「適格請求書発行事業者の登録をした事業者が作成する請求書」の交付を受け保存するという点です。したがって、誰でも発行できる請求書ではないことが、書類上わかるようにしなければなりません。そこで、適格請求書のなかに適格請求書発行事業者の登録番号を記載することが求められています。

請求書を受け取った側は登録番号をみることで、この請求書が「適格請求書」であることを確認できます。また、国税庁の「適格請求書発行事業者公表サイト」を使って請求書に記載された登録番号が実在するものか直接確認することもできます。

2.適用税率に応じた消費税額の区分記載

従来の「区分記載請求書」では、取引内容に応じて適用される税率ごとに取引金額を合計し「10%対象○○円」「軽減税率8%対象○○円」と記載することが求められていました。しかし、適用税率に応じた消費税額までは区分する必要はなく、「10%」「軽減税率8%」の合計額を記載するにとどまりました。今回の「適格請求書」では、適用税率の区分のほかに消費税額についても「10%対象消費税額○○円」「軽減税率8%対象消費税額○○円」と記載する必要があります。

「適格請求書」の具体的な作り方

では「適格請求書」を作成するにあたって、必要とされる記載事項を確認していきます。

引用:「適格請求書等保存方式(インボイス制度)の手引き」,国税庁

引用:「適格請求書及び適格簡易請求書の記載事項」,国税庁

表中の赤文字の部分が、区分記載請求書から追加された項目です。特に注意すべきポイントは前章で解説した①適格請求書発行事業者の登録番号と⑤税率ごとに区分した消費税額等です。では、この変更点をふまえた具体的な請求書の様式を見てみます。

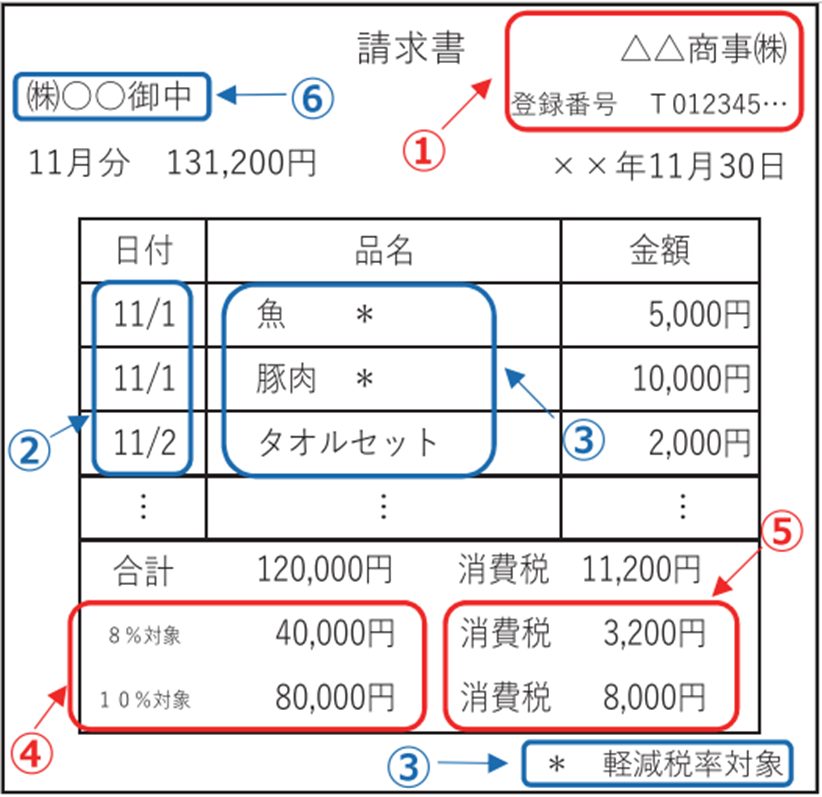

引用:「適格請求書等保存方式(インボイス制度)の手引き」,国税庁

引用:「適格請求書及び適格簡易請求書の記載事項」,国税庁

①適格請求書発行事業者の登録番号

上の図では、商号名(右上)の下に登録番号が記載されていることがわかります。

なお、登録番号の記載位置については特に決まりがあるわけではないので、自社の様式に合わせてレイアウトすることができます。

⑤税率ごとに区分した消費税額等

上の図では、右下に消費税額が記載されています。ポイントとしては④の「8%対象」「10%対象」に対応する消費税額を「区分して」記載する必要があるという点です。これにより請求書を受け取った側は、従来合算されていた消費税額を税率ごとに知ることができます。

「適格請求書」で注意すべき点について解説

「消費税の端数処理」には注意が必要

「適格請求書」のなかで、上図の⑤税率ごとに区分した消費税額等を計算する際に注意したいのが「消費税額の端数処理」です。インボイス制度では、適用税率に対応する消費税額を計算する際、「それぞれの税率ごとに1回だけ」端数処理をすることとなっています。

取引金額が消費税抜であれば税率ごとに取引金額を合計し、合計額に税率を乗じて1回だけ端数処理を行います。また、取引金額が消費税込の場合も同様に取引金額を合計し、合計額に含まれる消費税額を計算する際1回だけ端数処理を行います。

例えば納品単位で消費税計算を行い、計算した消費税額を合計するような方法では、端数処理が複数回行われますので認められません。したがって、伝票単位で消費税計算を行っていた事業者については、計算方法の変更が求められることになります。

なお、端数処理のうち「切り上げ」「切り捨て」「四捨五入」の選択は任意となっています。

「適格請求書」の交付が免除される取引とは?

消費税の本則課税事業者が適正な仕入税額控除を受けるためには、原則として「適格請求書」の交付保存が必須となります。しかし、取引のなかには「適格請求書」の交付が困難なものもあります。「適格請求書」の交付が免除される取引について列挙してみましょう。

1.公共交通機関への支払額で3万円未満のもの

なお、3万円未満の判定は公共交通機関1回の利用単位で判定するのではなく、券を購入するなど1回の取引単位で判定することに注意してください。

2.卸売市場における販売

3.農産物の生産者が農協に委託して行う販売

4.自動販売機や自動サービス機への支払額で3万円未満のもの

5.郵便ポストに投函する場合の郵便・貨物サービス

これらの取引に該当するものについては「適格請求書」の交付がなくても、仕入税額控除を受けることができます。

YouTubeで「インボイス制度」について解説中!

手書きも可?インボイス制度で、請求書はどこが変わるの?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

「インボイス制度」の開始が近づいてきました。請求書様式の変更はもちろんのこと、消費税の端数処理に対応するため請求システムの変更が必要になるケースもあります。余裕を持って制度開始を迎えられるよう、早めの準備をおすすめします。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説