個人事業主・法人が制度開始後にインボイス登録を取り消しする方法は?

2023年10月より始まった「適格請求書等保存方式」いわゆる「インボイス制度」ですが、制度開始から3カ月を過ぎ、登録者の中には様々な理由から「登録を取り消し、免税事業者に戻りたい」という方が増えてきています。取り消したほうが良い方や取り消しの方法、また、取り消し時の注意点などを解説します。

※記事の内容は2023年1月18日時点の情報を元に作成したものであり、現在の内容と異なる場合があります。

登録取り下げ・取り消し者数の増加とその理由

インボイス制度に一旦登録した事業者で登録を取りやめる動きがやや加速しているようです。その動きと取りやめの理由を追ってみましょう。

なお、まとめて登録の「取り下げ」もしくは「取り消し」としている記事もありますが、正しくは制度開始前に登録をやめることを「取り下げ」、開始後にやめることを「取り消し」といいますので、この記事ではそれに倣っています。

制度開始後の取り消し件数はさらに増加

インボイス制度の開始は2023年10月1日でした。制度への登録そのものは2021年10月より受付を開始していたものの、2023年になってニュースなどで頻繁に取り上げられるようになったのは、それまで免税事業者だった主に個人事業主が、取引上やむなく登録しなければならなくなるのでは、という点が問題としてクローズアップされたからです。

もちろん登録自体は事業者の自由なのですが、なかには制度の詳細を調べる時間がなく、半ば流されるように申請した事業者もいたかもしれません。

そのような事情を反映しているのか、登録後の取り下げ、取り消し数もそれなりにあるようです。

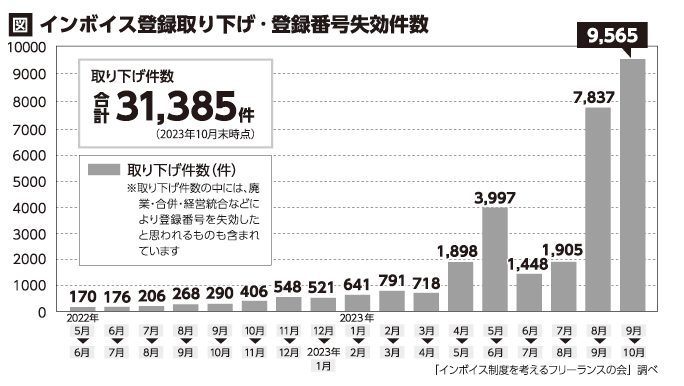

「STOP!インボイス」(インボイス制度を考えるフリーランスの会)が、国税庁のデータをもとに分析したものによると2023年8月から9月に登録を「取り下げた」のは7,837件。この数字も前月から約4倍増となっているのですが、同年9月から10月、すなわち制度開始後に登録を「取り下げた件数は9,565件となり、さらに増加しています。

因みに取り下げの累計は、同年10月末時点で3万件超となっています。

どんな理由での登録取り下げ・取り消しが多い?

事業者がインボイス制度登録の取り下げ・取り消しを選択した主な理由としては、以下のものがあげられます。

・取り敢えず登録したが、よく考えれば不要だから

登録しなければ取引ができなくなるかも、と慌てて登録した人もいるでしょう。しかし、取引先が6年間の経過措置をとってくれたり、自身の現在の事業の形では制度登録しなくてもそもそもあまり変わらないことに気づいたりした、というような背景もあるようです。

・システム導入や納税などの負担を考えて

経理担当の負担はもちろん、事業に関するすべてを自分でこなしてきた個人事業主にとっては、新たにシステムを導入したり、専門家に依頼したりしなければなりません。さらに登録すれば消費税を納税しなければならず、手取りが減ってしまうこともあり、自身で行う時間的余裕も、第三者に依頼する経済的な余裕もないとして、結果的に取り下げ・取り消しを選択するケースが考えられます。

・インボイス登録を要求してきた取引先との継続予定がない

取引先がインボイス登録を求めてきたのでやむなく登録したが、その後取引が終了することになったり、新たに登録不要の取引先を開発したりといった理由で登録が不要になってしまうケースもあります。

インボイス発行事業者に登録しても取り下げ・取り消しは可能

2024年1月でインボイスの登録をやめるには「取り消し」手続きのみとなりますが、違いが分かるように、「取り下げ」「取り消し」両方の手続きについて説明します。

2023年9月30日までは「取り下げ書」を郵送またはe-Taxで提出

2023年9月30日までにインボイスをやめたいときには、取り下げ書を送付する方法でした。取り下げ書の書式は定められておらず、氏名(法人の場合は法人名・代表者名)と住所・登録番号(交付されている場合)・登録を取り下げたい旨を明記する必要がありました。

自分で取り下げ書を作成し、管轄の「インボイス登録センター」に郵送またはe-Taxで送信という形で手続きを行います。

参考:適格請求書(インボイス)発行事業者登録申請の 取り下げ書❘ 全国商工団体連合会

2023年10月1日以降は所定の届出書を税務署に提出する

2023年10月1日以降は納税地を所轄する税務署長に「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出すると登録の取り消しが可能です。

届出書は国税庁のホームページからダウンロードができます。

https://www.nta.go.jp/law/tsutatsu/kobetsu/kansetsu/1806xx_2/pdf/03.pdf

簡易課税制度選択届出書を提出したがやめたい

インボイス発行事業者に登録すると同時に「簡易課税制度選択届出書」を提出した方もいらっしゃるでしょう。

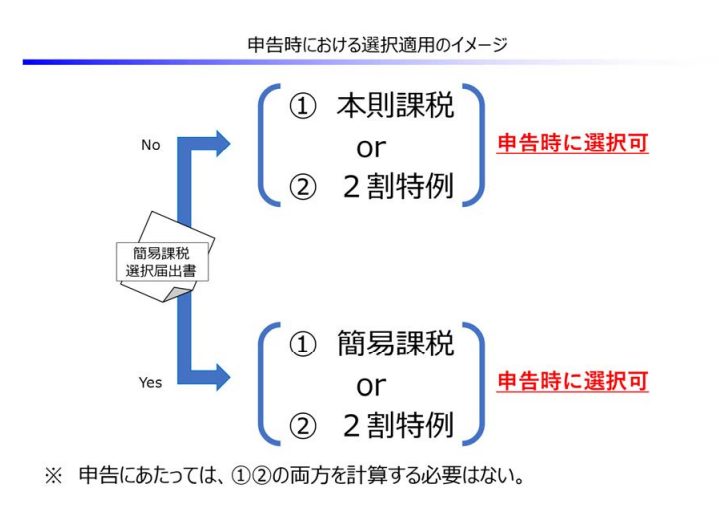

政府は支援策の一環としてインボイス制度の公布後に「2割特例(※)」を設けました。簡易課税制度は、売上にかかわる消費税額を基礎に、仕入れについての消費税額を業種ごとに設定された「みなし仕入れ率」で算出することができる制度です。

「簡易課税選択届出書を取り下げたい」という場合はどうすれば良いのでしょうか?

財務省の公表資料「インボイス制度の負担軽減措置のよくある質問とその回答」によると、簡易課税を選択していても2割特例は適用されます。

出典:「インボイス制度の負担軽減措置のよくある質問とその回答 」❘ 財務省

よって「2割特例を適用したいから取り下げたい」という方は、取り下げが不要です。

一方で「卸売業などの免税事業者で、2割特例と本則課税を選択して適⽤できるようにしたいから登録を取り下げたい」というケースもあるでしょう。

簡易課税制度選択届出書は、届出書の提出可能期限までは取り下げが可能とされています。

例えば2023年10月1日から登録する際には、2023年12 ⽉31⽇までに提出可能で取り下げ書を提出することで取り下げができます。

取り下げ書の書式は定められていませんが、以下の項目を記載する必要があります。

● 届出書の様式名(表題)

● 提出⽅法(書⾯⼜は e-Tax)

● 届出者の⽒名・名称

● 納税地

● 提出した届出書を取り下げる旨

● 代表者の署名

取り下げ書は管轄の税務署に郵送または直接持参します。

インボイス登録を取り消す際の注意点

制度開始後の登録取り消しにはいくつか注意点があります。しっかりチェックして不要な支出を回避しましょう。

すぐに取消しの効果が発生しないことに注意

制度開始後は登録の「取り下げ」でなく「取消し」になります。

法律行為における「取消し」は、取り消した場合その効力が当初に遡ってなかったことになります。

しかし、このインボイス登録においては、登録を「取消し」ても、そこから課税期間、すなわち12月末日までに発生した消費税については申告・納税義務が生じることに要注意です。

より正確にいうと、取り消しは「登録取消届出書の提出があった日の属する課税期間」の「翌課税期間の初日」から有効なので、登録取消届出書を「翌課税期間の初日から起算して15 日前の日」を過ぎて提出した際には翌々課税期間の初日に取り消されることになります。

なお「翌課税期間の初日から起算して 15 日前の日」が日曜日・祝日であっても計算は変わりません。

もし登録を2023年末までに取り消していれば課税期間は3カ月間で済んだのですが、2024年が始まっているため、今すぐ登録を取り消しても、残念ながら2024年の12月末日までが課税期間となってしまうのです。

ただ、逆に考えれば登録をどうするかにつき、熟慮する期間が十分できたともいえるので、今年の取り消し期限である12月17日まで取引の様子をみたり、専門家に相談したりして取消しを決定してもよいかもしれません。

再登録した後は2年間課税事業者でいなければならない

インボイス発行事業者を取り消し、再びインボイス発行事業者(課税事業者)に再登録した場合には「2年間課税事業者でなくてはならない」という制約が生じます。

課税事業者を選択した事業者は、課税事業者となった課税期間の初日から原則として2年間は免税事業者に戻れないという決まりがあります。

2023年10月1日以降にインボイス発行事業者になった方は、例外的に「2年縛り」は定められていませんが再登録では2年縛りとなってしまいます。

まとめ

インボイス制度開始後であっても、「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出すれば登録をやめることは可能ですので、一旦課税事業者となったが、比較してやはり免税事業者の方がいいと思うのであれば検討してみましょう。ただし、既に課税期間は発生していますので、今年の確定申告は忘れず行ってください。

▼参照サイト

消費税の軽減税率制度・適格請求書等保存方式(いわゆるインボイス制度)【国税庁】

インボイス制度の負担軽減措置のよくある質問とその回答【財務省】

インボイス取り下げ、失効 10月1万、累計3万超に STOP!インボイス調べ【全国商工団体連合会】

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説