奨学金と教育ローンはどう違う?メリット・デメリット、利用の注意点を解説

幼稚園から大学卒業まで子ども1人にかかる費用は、日本政策金融公庫ホームページによると、すべて公立の学校に通った場合は822.5万円、すべて私立なら2307.5万円という調査結果があります。こうした教育資金が足りない場合、奨学金や教育ローンの利用を検討することになります。ところで、この両者にはどんな違いがあるのでしょうか? それぞれの特徴や、利用に当たっての注意点を中心に解説します。

そもそも奨学金、教育ローンとは

初めに、それぞれの概要を説明します。

学生本人が借りる奨学金

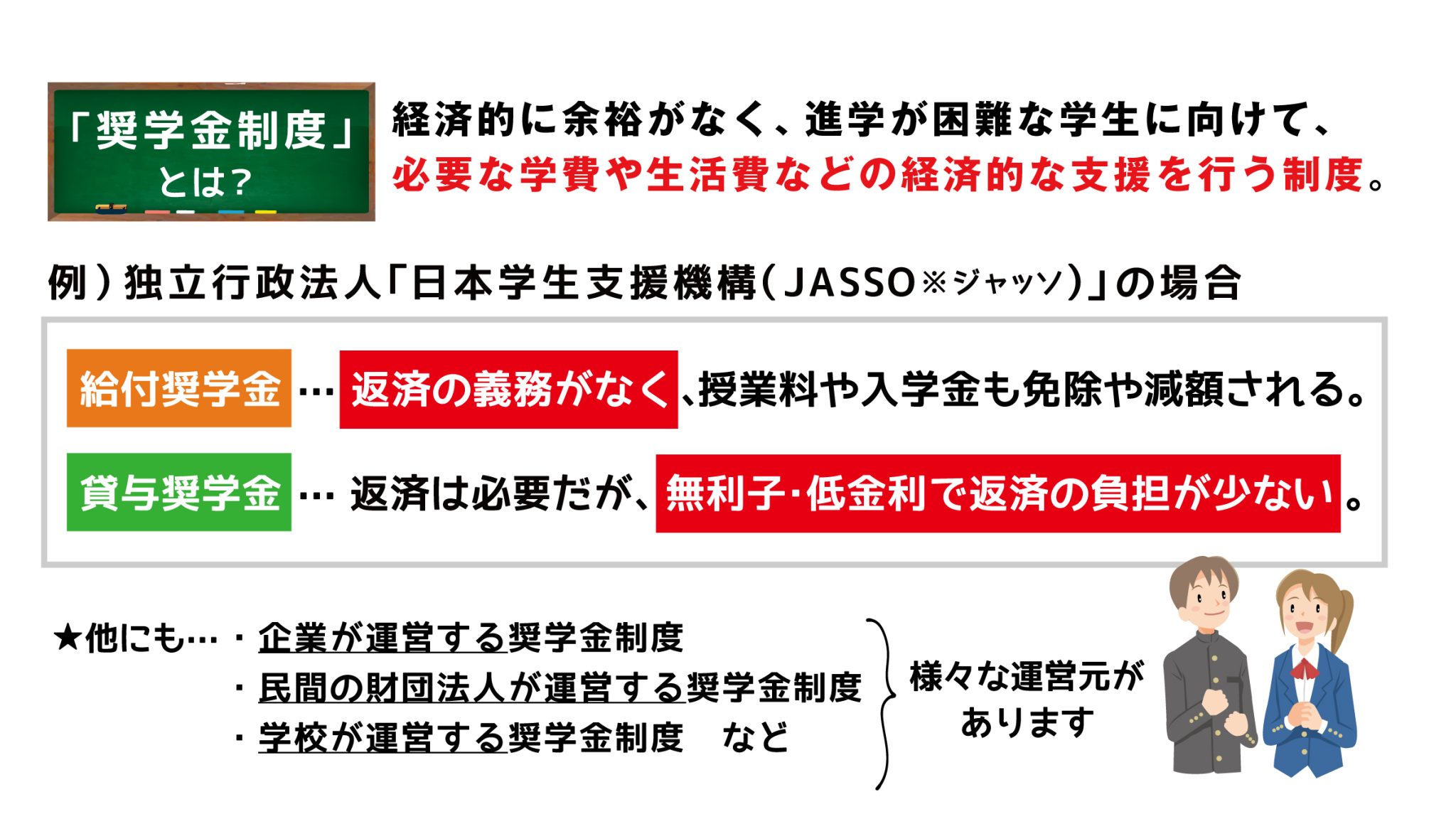

【ビスカス公式YouTubeチャンネル】奨学金制度にはどんな種類がある?より

「奨学金制度」は、家庭の経済的な理由で進学が困難な学生を対象に、自治体や各種団体などが学費を援助する仕組みです。最も利用されているのが、日本学生支援機構(JASSO)の奨学金です。

JASSOの奨学金には、「貸与型」と、返済の必要がない「給付型」があります。いずれも世帯収入や学生の学業成績などによる基準が設けられていて、満たさない場合(例えば親の収入が一定水準を超える場合)には、対象になりません。

貸与型奨学金には、無利子の「第一種奨学金」と、有利子の「第二種奨学金」などがあります。「第一種」は「第二種」に比べて審査基準が厳しくなっているぶん、無利子で貸し付けを受けることができます。返済は、卒業後に学生本人が行っていくことになります。

給付型は、返済の必要のない奨学金です。ただし、収入や成績の審査基準は厳格で、かなりの“狭き門”といえるでしょう。

親が借りる教育ローン

教育ローンは、子どもの教育資金を準備するために、親が借り入れるものです。民間の金融機関の設定するローンのほか、国(日本政策金融公庫)の扱う「教育一般貸付」があり、民間よりも金利が低めになっています。

奨学金と違い子どもの学業成績は「不問」ですが、民間金融機関の場合は、逆に親の収入が低かったり、他の借り入れが多かったりすると、審査に通らないこともあります。

奨学金と教育ローンの違い

以上も踏まえて、それぞれの違いをまとめました。ここでは、JASSOの奨学金(貸与型)と、国の「教育一般貸付」を比較しています。

利用者

奨学金は、学生(子ども)が債務者となり、借入と返済を行います。ただし、通常は親が連帯保証人となります。

教育ローンは、民間の場合も含めて、親(保護者)が債務者となります。

「世帯年収」の上限額

奨学金は、

- 第一種奨学金:給与所得者は803万円、それ以外は552万円以内

- 第二種奨学金:給与所得者は1,250万円、それ以外は892万円以内

となっています。

国の教育ローンは、

- 扶養する子どもの人数0人または1人:世帯年収790万円、所得600万円以内

- 同2人:世帯年収890万円、所得690万円以内

となり、子どもの人数が1人増えるごとに世帯収入の上限額が100万円ずつ上がります。

お金の受け取り方・利用可能額

奨学金は、分割(毎月定額)で、月額1~12万円となっています。

国のローンは、一括で、1人当たり350万円が上限です。ただし、自宅外通学や海外留学をするなど、一定の要件に該当する場合は上限450万円まで利用が可能です。

返済について

奨学金は、在学中は返還が猶予されます。この間、利子もかかりません。返済開始は、貸付が終了した月の翌月から数えて7カ月後で、返済期間は最長20年です。

国の教育ローンは、借りた翌月から返済が始まります。ただし、子どもが在学中は、元金据置(利子のみの返済)の選択が可能となっています。返済期間は、最長18年です。

金利

奨学金の金利は、「第一種」「第二種」とも年率3%が上限となっていますが、貸与終了時の金利水準によって決まるため、申込時には正確な利率はわかりません。ちなみに、2023年7月時点での奨学金の金利(利率固定方式、基本月額部分)は、年率0.637%となっています。

国の教育ローンは、2023年5月時点で年率1.95%(固定金利)となっています。民間の金融機関のローンでは、これよりも高い金利が設定されています。

募集期間

奨学金は、決められた募集期間に、在学中の学校から申し込みます。

国の教育ローンの申し込みは、いつでも可能です。例えば、志望校が決まった時点で申し込むことができます。

奨学金と教育ローンのどちらを選ぶべきか

奨学金のメリット・デメリット

奨学金の最大のメリットは、学業のための資金を少ない負担で確保できることです。返済不要の「給付型奨学金」は最たるもので、説明したようにハードルは高いのですが、少しでも可能性がある場合には、利用できないか検討してみるべきでしょう。

貸与型も教育ローンに比べ利率が低く、在学中は無利息、返還猶予となるのも、大きなメリットといえます。

一方、経済面でのデメリットは、学生が卒業後に自分で返済していかなくてはならないことです。就職後の収入が少なかった場合には、奨学金の返済が生活を圧迫する可能性が否定できません。

また、教育ローンと違い、学業成績が利用のネックになる場合があります。募集期間が限られている、お金を手にできるのが入学後になる、という使い勝手の悪さも頭に入れておく必要があるでしょう。

教育ローンのメリット・デメリット

教育ローンは、親が債務者になるため、収入の不安定な子どもが返済義務を負わずに済みます。入学前にまとまった資金を用意できるなど、利便性が高いのも、奨学金にはないメリットです。

一方、借り入れ後すぐに返済が始まり、奨学金に比べて金利が高い、という難点を覚悟しなくてはなりません。当然、収入面などの審査がありますから、融資自体を受けられないこともあります。

以上から、どのような場合に奨学金、教育ローンを利用するのがいいのか、考えてみましょう。

奨学金を選ぶ

やはり、借りた学生自身が返済していく、という点が奨学金の大きなポイントです。子どもに、「進学に当たっては、親の負担をできるだけ減らしたい」という気持ちがあり、ある程度返済のめどが立つのならば、奨学金制度を利用することで、有利な形で教育資金を確保することができます。

「進学はしたいが、親にローン返済の経済的な余裕がない」といったケースでは、奨学金が夢を叶える手段になりえます。

教育ローンを選ぶ

入学金や引っ越し費用など、入学前に資金を準備したい場合には、早めに教育ローンの利用を検討しましょう。まとまった資金が必要になったときも同様です。

ちなみに、国の教育ローンは、民間に比べて低金利ですが、説明したような年収上限などの利用条件があります。民間金融機関のローンの場合、使途なども含めて利用の制限は緩く、審査スピードもより速いのが普通です。

奨学金と教育ローンは併用可能

説明したような特徴を持つ奨学金と教育ローンですが、実は両者の併用も認められています。例えば、入学前の資金は教育ローンで用立てて、在学中の生活費や授業料には奨学金を充当していく、といった使い方が可能。子どもの将来の負担を軽減することを目的に、教育資金の一部をローンでまかなうこともできるのです。

実際、日本政策金融公庫の2020年度「教育費負担の実態調査結果」によると、国の教育ローンを利用している人のうち、49%がJASSOの奨学金も受けています。

奨学金の返済を親が肩代わりしたら、贈与税がかかる?

最後に、税金に関する注意点を挙げておきましょう。奨学金は学生自身に返済義務があるといいましたが、それを親が肩代わりした場合、贈与税はかかるのか、という問題です。

家族間の「通常必要と認められる」生活費や教育費のやり取りには、贈与税は課税されないことになっています。だったら、これも“セーフ”と思えますが、そうではありません。この場合は、原則として贈与税の課税対象になり、子どもに納税義務が課されることになるのです。奨学金は、あくまでも「子どもの借金」なので、その返済の肩代わりは、「債務の引受」とみなされるからです。

ただ、贈与税には、年間110万円という基礎控除額があり、これ以下の贈与は非課税です。110万円以内の贈与を行い、それで返済するのならば、贈与税が発生することはありません。

まとめ

奨学金制度や教育ローンを利用する際には、それぞれのメリット・デメリットを押さえたうえで、親子でよく話し合うことが大切です。必要に応じて、両者の併用も検討しましょう。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説