法人の利益にかかる税金はいくら?法人税の計算方法を分かりやすく解説

法人の利益に対して課税される税金が「法人税」です。しかし、会計上の利益と法人税法上の利益では考え方が異なるため、法人税を計算する際には税法特有の調整が必要になります。今回は利益に対してどれくらいの法人税が課されるのか?計算式を示しながら解説していきます。

法人の利益に課税されるのが法人税

法人で「もうけ」が出たら法人税が課税される

私たちが日々の経済活動を行う理由の1つには生計を立てるため、会社の利益を生むためなど「利益を得るため」という目的があります。そして我が国の税法では、利益(もうけ)が出た場合、それに対して税金がかかります。例えば給与所得で生計を立てているサラリーマンには所得税が課税されますし、土地や家屋の贈与を受けた場合、贈与を受けた人(受贈者)には贈与税が課税されます。法人も例外ではなく、経済活動の結果利益が生じた場合には法人税が課税されます。

課税標準となるのは「利益」ではない点に注意

会社の利益を計算する方法は以下の通りです。

収益とは売上高や受取利息、雑収入のように会社の資産をプラスにする項目の総称です。それに対して費用とは、仕入高や人件費、水道光熱費のように会社の資産をマイナスにする項目の総称です。会社の利益はプラス項目の合計額からマイナス項目の合計額を控除した差額として表すことができます。

法人の決算書のなかに「当期純利益(当期純損失)」という項目があるのをご存じでしょうか。これは、上記のプラスマイナスから法人税額を控除した後の「会計上の利益」を表しています。しかし法人税側からみた場合、課税対象となるのはこの「会計上の利益」そのものではない、というのが今回のポイントです。

法人の利益を求める際の処理基準となるのは「企業会計原則」ですが、法人税の計算基準となるのは「法人税法」です。「会計上の利益」が法人税法上の利益とならないのは、収益や費用に対する両者の取扱いの相違があることがその理由です。

法人税法上の「所得」の求め方を解説

ベースとなるのは会計上の「利益」

法人税の計算方法を解説する前にまず、「利益」と「所得」の違いについて解説しましょう。「利益」とは前章で解説したとおり、収益から費用を控除した差額として求められるもうけを指します。これに対して「所得」は、この「利益」に法人税法特有の調整を加減算した結果として表すことができます。

法人税法の調整には4種類があります。

1.収益の否認(プラス項目をマイナス=法人税でマイナス)

会計上は収益として計上されているが、法人税法上は収益から除外する項目

2.費用の認容(マイナス項目をプラス=法人税でマイナス)

会計上は費用として計上されていないが、法人税法上は費用として算入される項目

3.収益の認容(プラス項目をプラス=法人税でプラス)

会計上は収益として計上されていないが、法人税法上は収益として算入される項目

4.費用の否認(マイナス項目をマイナス=法人税でプラス)

会計上は費用として計上されているが、法人税法上は費用から除外する項目

会計上の利益に対して法人税法で定める4種類の調整をプラスマイナスした結果、求められるのが「所得」です。法人税は、この「所得」に税率を乗じて計算されます。

上記のうち、1.2.については法人税におけるマイナス調整であることから「減算項目」と呼び、3.4.については法人税におけるプラス調整であることから「加算項目」と呼びます。

法人税法における「加算」「減算」とは何か?

ではなぜ「会計上の利益」にわざわざ法人税の加算・減算をする必要があるのでしょうか。理解しやすい具体例として挙げられるのが役員報酬でしょう。役員報酬については会計上、支給金額や支給時期などに制約はなく任意の金額を費用として計上することができます。極論ですが、これにより役員報酬を調整して費用計上することで、法人サイドで利益を自由に操作することが可能となってしまいます。

しかし課税する側からすれば、このような法人主導の利益調整を認めるわけにはいきません。そこで法人税法では定期同額給与にみられるように役員報酬について、支給金額や支給時期に様々な制約を定めています。もし仮に法人税法で定める役員報酬の規程から外れた支給があれば、税金の計算上「支払がなかったもの」として費用から除外(加算)されます。

「課税標準」に対してかかる税金はどれくらい?

法人税の納付先は「国」「都道府県」「市区町村」の3つ

加算・減算により求めた「所得」に対して、国、都道府県、市区町村がそれぞれ法人税を課税します。これらの各法人税を合計したものを「法人税等」と呼ぶこともあります。それぞれの具体的な計算方法を示してみましょう。(新潟県新潟市のみに事業所を有する法人の例)

1.法人税・地方法人税(国)

法人税については次の計算式により求めることができます。

法人税を計算した後、法人税額をもとに地方法人税を計算します。

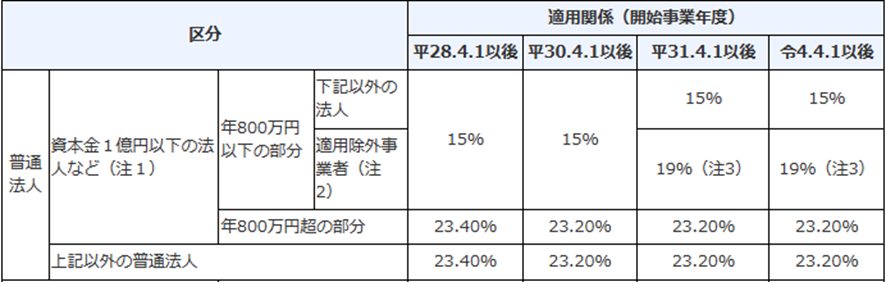

法人税・地方法人税の税率は以下の通りです。

法人税

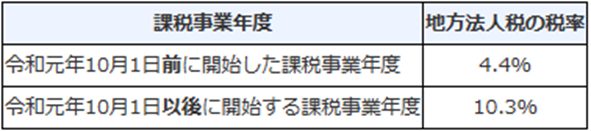

地方法人税

2.法人都道府県民税・法人事業税(都道府県)

法人都道府県民税は次の計算式により求めることができます。

法人税割が法人税額に応じて発生するのに対し、均等割は法人税額に関係なく資本金と従業員数に応じて一定額が課税されるものです。法人都道府県民税の税率は以下の通りです。

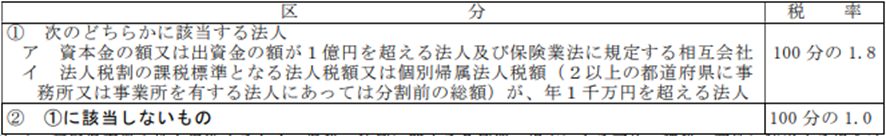

法人税割

均等割

法人事業税は「所得」に対して課税されるのが特徴です。

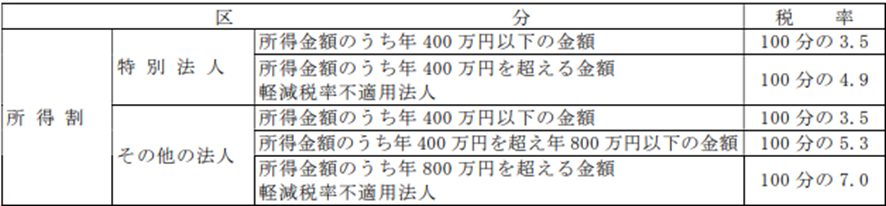

法人事業税の税率は以下の通りです。

法人事業税を計算した後、法人事業税をもとに特別法人事業税を計算します。

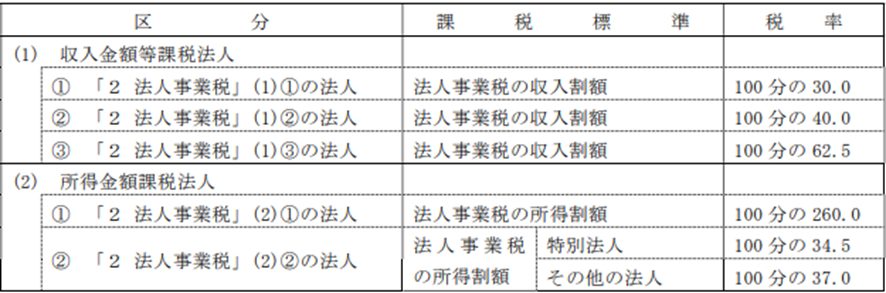

特別法人事業税の税率は以下の通りです。

3.法人市区町村民税(市区町村)

法人市町村民税は次の計算式により求めることができます。

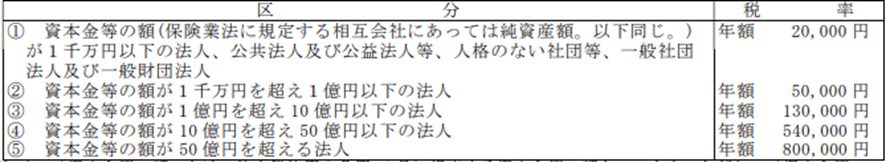

法人税割が法人税額に応じて発生するのに対し、均等割は法人税額に関係なく資本金と従業員数に応じて一定額が課税されるものです。法人市区町村民税の税率は以下の通りです。

法人税割

均等割

税額が安くなる「税額控除」の特典

国の法人税には「税額控除」という税法上の特例があります。「税額控除」とは「所得拡大促進税制」をはじめとした租税特別措置法上の特例措置であり、政策上の観点から一定の要件を満たした法人の税額を軽減する制度です。

具体的な控除方法としては、法人税を計算した後にその税額(調整前法人税)から税額控除の金額を直接控除することで特例を受けることになります。租税特別措置法には数多くの税額控除があり、同一事業年度内に複数の税額控除を受けることが可能です。

ただし制度によっては重複適用ができないものもありますので注意してください。また、控除額には上限が設定されており「調整前法人税の90%まで」とされています。適用する制度によっては超過した部分を翌期に繰り越すことができますので、赤字で当期に控除できる税額がなくても税額控除の適用を受け、翌期に繰り越しするのを忘れないようにしましょう。

まとめ

黒字で決算日を迎える経営者の方にとって、納税額は非常に気になるところです。ご自身で法人税の計算ができれば余裕を持って納税資金の準備ができますので、この機会に是非法人税の計算方法をマスターしてみてはいかがでしょうか。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説