これからますます増える?株式報酬制度について正しく知っておこう

株式報酬制度を新たに取り入れる、または報酬における株式の比率を増加する会社が増えてきています。一口に「株式報酬制度」といってもさまざまな種類があるため、経営者及び役員は、導入検討前にそれぞれの概要とメリット・デメリットを予め知っておくことが大切です。

株式報酬制度と合わせ、株式の基本知識も得ておこう

会社の「株式」は投資の対象として、日経平均株価や特定銘柄の株価の推移が話題になりますが、それは株式の持つ一面に過ぎません。まずは簡単に株式制度についておさらいしておきましょう。

株式の種類、株主と会社の関係

「株」は、法律上の手続を経て設立した「株式会社」が、自社への出資金を得るために発行する有価証券(財産的価値のある証券)です。出資金と引き換えに株を得た「株主」は、自分の持っている株券の数や種類により、配当金を得たり、当該株式会社に対し、一定の権利を行使したりすることができます。これを「株式制度」といいます。

株主は、株主総会で発議や質問ができ、株式数に応じた議決権が与えられます。余談ですが、今年抜群の強さを誇る阪神タイガースの親会社である阪急阪神ホールディングス株式会社の株主総会では、毎年阪神球団に関する株主からの質問が相次ぐのが通例です。ある意味株主としての権利をいかんなく発揮しているといえそうです。

株主はまた、一定の要件を満たせば会社に訴訟を起こすことができます(会社法847条など)。外部から取締役の責任を問える大切な権利です。

なお、会社法上、株主は株式会社の「社員」となります。会社で働く人は「従業員」と呼ばれます。

さて、株式と一口に言っても色々な種類があります。

- 公開株式…取得した株式を、株主が自由に譲渡できます。いわゆる上場株式のことで、証券会社などの市場で一般的に取引されているものを指します。

- 非公開(譲渡制限)株式…株主が譲渡する際に会社の承認を必要とする株式です。日本のほとんどの株式会社は株式非公開会社です。

- 議決権制限株式…株主の議決権行使に一定の制限を課する株式です。

- 新株予約権制度…新株予約権証券の所有者が、権利を行使することで当該会社の株式を取得できる制度。以前は株式報酬制度の代わりに利用されていました(理由は次項)。ストックオプションとも呼ばれます。

会社法では「株式譲渡自由の原則」が謳われ(同法127条)、本来株式は自由に取引できるはずなのですが、いつの間にか会社と無関係な者や対立関係にある者が株主になっていたのでは、特に中小企業などで困ります。そのため、ほとんどの企業が定款で株式に譲渡制限を付けているのが現状です。

株式報酬制度のあらまし

株式報酬制度とは、会社が役員への報酬や、従業員への給与を自社の株式で支払う制度のことです。株式のみでなく、現金報酬と併用して支給するのが一般的です。

かつては、直接株式を報酬として支払うことは認められませんでした。会社法上無償の株式発行や労働による出資ができなかったからです。そこで前述のストックオプション方式による間接的な株式報酬制度が用いられていました。

しかし、諸外国では株式報酬制度が一般的に利用されているため、事業のグローバル展開に同制度が適していること、同制度が中長期的な会社の成長に関する視点を経営陣や従業員に持たせるという目的に資することなどから、2016年に直接的な株式報酬支払いを認めるという見解が出されました。

さらに株式報酬に関する税制も改正されたため、2017年以降、日本でも株式報酬制度を導入する会社が増えてきたのです。

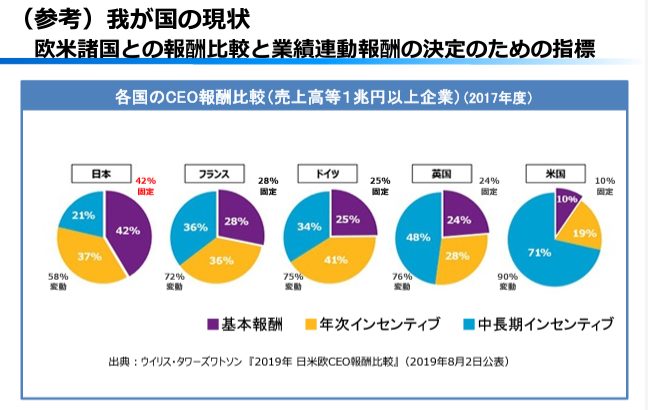

ちなみに日本の役員報酬における株式の比率は、今のところ欧米よりかなり低くなっています。

出典:「攻めの経営」を促す役員報酬~企業の持続的成長のためのインセンティブプラン導入の手引~ ❘ 経済産業省

株式報酬制度の種類は?メリット・デメリットは?

この章では、株式報酬制度における株式報酬の交付方法や、制度導入のメリット・デメリットなどの具体的内容について掘り下げていきます。なお、本制度は従業員への給与支払いにも使われていますが、ここでは便宜上「報酬」としてまとめています。

株式型報酬にもいろいろ種類がある

株式報酬の種類は大きく分けて2つ、「事前交付型」と「事後交付型」です。文字通り株式を、勤続年数や挙げた業績などの一定条件の達成前に交付するか、達成後に交付するかの違いです。

それぞれの型においても、内容によりいくつかの種類に分かれます。

事前交付型

・リストリクテッド・ストック…一定期間譲渡制限が付いた株式のことです。この株式を報酬として付与された役員または従業員(以下「役員等」)は、譲渡制限の期間中に離職しないといった一定の勤務条件を課され、当該条件達成後に晴れて制限を解除された株式を譲渡し、利益を得ることが可能となります。なお条件を満たさず制限解除されなかった株式は、会社に没収されます。

・パフォーマンス・シェア…こちらの譲渡制限株式は、一定の期間内に目標とした業績を達成した度合いに応じて制限が解除されます。業績が目標に達しなければ株式の全部又は一部が会社に没収されます。

事後交付型

・リストリクテッド・ストック・ユニット…一定期間の継続勤務後に株式が交付される、リストリクテッド・ストックと逆のパターンです。ただし、こちらで交付される株式は当然に譲渡制限が付いていないものになります。

・パフォーマンス・シェア・ユニット…上記同様、パフォーマンス・シェアの事後交付版です。

・ファントム・ストック…業績達成により付与される株式である点はパフォーマンス・シェア・ユニットと同じですが、ファントム・ストックでは当該株式を付与後一定期間後に売却したとみなし、売却益を現金で支払います。株式は実際に存在せず、幻のようなものなので「ファントム」の名が付けられています。

株式報酬制度のメリット

株式報酬制度を導入するメリットには以下のものがあります。

・役員のモチベーションアップに繋がる

自分たちが業績を上げれば自社の株価が上がり、株式で交付されている報酬がその分増えることになります。「お金が全て」ではないにせよ、報酬が増えれば自社への愛着も当然に増すというポジティブなサイクルが生まれやすくなるでしょう。

・優秀な働き手の流出を防ぐ

リストリクテッド・ストック方式なら一定の勤続年数が求められるため、優秀な役員等の他社への流出や独立を防止する効果が期待できます。同時に優秀な人材をキープできるので中長期的な経営方針を立てやすいという利点もあります。

・現金支払いが抑えられる

資金の少ない新会社はもちろん、中堅企業であっても株式報酬制度を取り入れることで現金資産に余裕ができると、いざという時に安心です。

株式報酬制度のデメリット

一方、導入によるデメリットももちろんあります。

・所得税の発生時期がやや複雑になる

役員等にいつ「所得」が発生したかが現金支払いより複雑になるため、納税資金の準備時期に注意する必要が出てきます。

・インサイダー取引の可能性に留意

株式報酬は、労働の対価を株式付与で行うものであり、当該株式の処分は無償でなく「売買」と考えられます。したがって、譲渡制限が解除された株式を役員等が第三者に譲渡する場合には、インサイダー取引(未公表の会社情報を利用した自社株売買により自己の利益を図ること)となる可能性があるので、十分注意しなければなりません。

また、デメリットとまでは言えなくとも、会社にとって好ましからざる人物が制限解除された株式を多数取得し、「ものいう株主」として経営に口出ししたり、場合によっては乗っ取られたりという可能性について常に予防線を張っておく必要がありそうです。

株式報酬は、支給方法にも注意を

株式による報酬の支払い方は、

- 会社が役員等に金銭報酬債権をまず支給する

- 当該債権を役員等が現物出資として会社に渡す

- 現物出資と引き換えに会社から譲渡制限付株式を交付する

という、やや込み入ったものになります。

とはいえ、現物出資ですから金銭のやりとりはなく、現在株券は不発行が原則(同214条)であるため、株券の受け渡しもありません。全て株主名簿への記載など、書類上の処理で済みます。

さて、報酬として受け取った株式は、当然に所得税の課税対象となるため、申告を忘れないよう注意しましょう。

事前交付型、すなわち譲渡制限株式の場合、役員等は制限解除時と株式売却時に所得税がかかります。制限解除時は給与所得、売却時は売却益(譲渡所得)として所得税の対象となるのです。

一方、会社側にも会計処理が必要となります。前述したように、現金支給と違い報酬の実際の発生時期が制限解除時になるため、解除時に申告減算調整をすることになるのです。

まとめ

株式報酬制度は、経営陣や従業員に業績をあげれば自らの報酬に反映されることがストレートに伝わるため、役員等のやる気を喚起する効果があります。また優秀な人材の流出を阻止する効果もあり、結果として会社経営において中長期的な視点を持ちやすくなります。

導入に関しては、自社の気質や制度のメリット・デメリットなどを十分吟味した上で検討するようにしましょう。

▼参照サイト

株式を利用したインセンティブ報酬の収入計上時期に関する一考察【国税庁】

「攻めの経営」を促す役員報酬~企業の持続的成長のためのインセンティブプラン導入の手引~【経済産業省】

役員給与の損金不算入制度の整備【国税庁】

上場会社数・上場株式数【日本取引所グループ】

行政書士事務所経営。宅地建物取引士、知的財産管理技能士2級取得。遺言執行や成年後見などを行う一般社団法人の理事も務めている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説