共働きの場合どちらの扶養に入れる?収入が少ない方に入れるケースとその理由

共働きの場合、子どもをどちらの扶養に入れるか悩んだ経験がある方は多いのではないでしょうか?どちらの扶養に入るかで税金の額が変わるため、家計にとっては重要な選択となります。また扶養には2種類あり、それぞれ内容や条件が異なるので複雑に感じてしまう人が多いのではないでしょうか。

今回は共働きの場合、どちらの扶養に入れた方が良いのかわかりやすいように、種類ごとに分けて詳しく解説していきます。

扶養とは

扶養とは、自身の稼ぎで生計を立てられない家族や親族に対して経済的に援助することです。援助する人を「扶養者」と呼び、援助してもらう人を「被扶養者」と呼びます。被扶養者には配偶者や子ども、両親などが該当します。

扶養者は所得税や住民税の控除を受けられたり、被扶養者は保険料を支払わなくても保険に加入できるといったメリットがあります。

「社会保険上の扶養」と「所得税・住民税上の扶養」

扶養には「社会保険上の扶養」と「所得税上の扶養」の2種類があります。両親が共働きの子どもの場合、扶養の種類ごとに扶養者を変えることができます。

扶養の種類ごとにそれぞれ受けられる内容や条件が変わりますので、ひとつずつ見ていきましょう。

社会保険上の扶養について

社会保険とは、健康保険・介護保険・厚生年金保険・労災保険・雇用保険をまとめたもので、会社に勤めている人が加入できます。基本的には社会保険に加入している人の配偶者や子どもが被扶養者の対象です。また会社に勤めていないフリーランスや個人事業主の人は社会保険ではなく国民健康保険に加入します。

社会保険の被扶養者となることで、自身で保険料を納めずに下記のメリットを受けることができます。

- 3割負担で病院を受診することができる

- 国民年金を受け取ることができる

どちらの扶養に入るべきか

両親が共働きの場合、どちらの社会保険の扶養に入るかは任意で決めることができません。社会保険は原則、収入の多い方の扶養に入ることになります。ただし、年収差が1割以内であれば、どちらの扶養に入るか、選択可能です。

両親が社会保険と国民健康保険(国保)、別々に加入している場合でも、収入が多い方の扶養に入るという原則は変わりません。

どちらの扶養に入るかは毎年変えることができるので、収入が入れ替わった場合などはその都度変更することとなります。

社会保険の被扶養者になる条件

社会保険の被扶養者の条件は、次のとおりです。

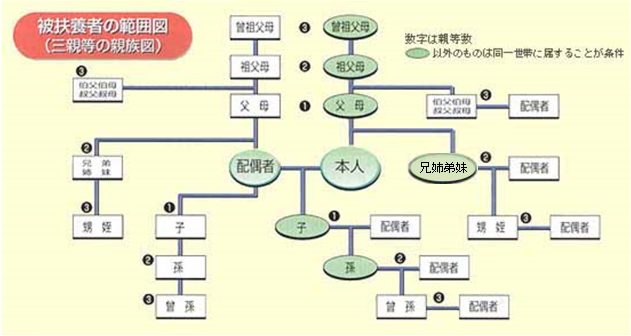

1.被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人

※これらの方は、必ずしも同居している必要はありません。

2.被保険者と同一の世帯で主として被保険者の収入により生計を維持されている次の人

※「同一の世帯」とは、同居して家計を共にしている状態をいいます。

①被保険者の三親等以内の親族(1.に該当する人を除く)

②被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子

③②の配偶者がなくなった後における父母および子

※ただし、後期高齢医療制度の被保険者である人は、除きます。

子どもの場合は同居していてもしていなくても、生計を一にしていれば被扶養者の対象となります。同居していない子どもの場合、生計を一にする必要があるので、仕送りをしていることが条件となります。

被扶養者の収入の条件は次のとおりです。

被扶養者の年収が130万円以上だと、社会保険の扶養に入ることができません。扶養に入りたい子どもがアルバイトをして年収130万円以上になると、親の扶養を外れ、アルバイト先の社会保険に加入するか、自身で国民健康保険に加入する必要があります。

また被保険者(扶養者)の年収の1/2未満という条件もありますが、扶養者と被扶養者が同居している場合には例外があります。収入が扶養者の1/2以上になったとしても、扶養者の収入を上回らず、扶養者の収入が生計維持の主となり当該世帯の生計を維持していると認められる場合は、被扶養者として認められることがあります。

所得税・住民税上の扶養について

所得税と住民税は、会社からもらう給料や自分の事業で稼いだお金などにかかる税金です。

被扶養者がいると、扶養者は所得税と住民税の控除を受けることができます。

納税者の配偶者や子ども、親などが被扶養者の対象で、被扶養者になれる配偶者は1人ですが、配偶者以外であれば人数に限りはありません。

どちらの扶養に入るべきか

共働きの場合、子どもはどちらの扶養に入れるか選ぶことができます。基本的には収入が高い方の扶養に入った方が、税金から減額される金額が大きくなります。

所得税の税率は、所得金額が大きくなるほど高くなる累進課税制度なので、扶養控除額は同じでも税率が高い方が減額が大きくなります。

住民税は所得割と均等割の二種類に分けて計算されます。所得割は所得金額によって税金が決まるので、所得税と似た計算方法です。もうひとつの均等割は原則すべてのひとが均等に負担する税金です。所得額が低い場合は均等割が非課税となります。

基本的には所得税も住民税も所得が多いほど納める税率は高くなるので、扶養に入る場合は所得が多い方に入ると税金の減額も大きくなります。

しかし例外として16歳未満の子どもがいる場合は収入が低い方の扶養に入ったほうがお得になるケースもあります。

自治体によって条件は異なりますが、一定の収入以下の場合は住民税が非課税となります。また、被扶養者がいれば条件の金額は上がるので、その分住民税の非課税となる可能性が高くなります。そのため、共働きの両親どちらかの収入が、住民税が非課税となる金額を超えていない場合は、住民税が非課税になる方の扶養に入った方がお得になるケースがあります。

住民税が非課税になる基準は自治体によって異なるので、事前にチェックすることをおすすめします。

所得税上の被扶養者になる条件

所得税上の被扶養者になる条件は次のとおりです。

- 6親等内の血族

- 3親等内の姻族

上記に加えて、年齢は16歳以上で、生計を一にしていることが条件となります。

子どもの場合、16歳以上で生計を一にしていれば被扶養者の対象ということになります。

以前は16歳未満でも扶養控除を受けることができました。しかし2012年に子どもが16歳になるまでは児童手当により現金が給付される「児童手当」が導入されたことにより、16歳未満が扶養の対象外となりました。

また子どもの年収が103万円を超えた場合も、所得税上の扶養から外れることになりますので注意しましょう。

被扶養者の年齢と扶養控除額について

配偶者以外の親族が扶養控除を受ける場合の控除額は下記です。

引用:扶養控除 , 国税庁

子どもが扶養に入った場合、38万円か63万円の控除を受けられることがわかります。

扶養者を検討する際の注意点

会社によっては扶養家族がいる場合、給与とは別で「扶養手当」を受けられることがあります。しかし扶養から外してしまうと「扶養手当」はもらえなくなってしまいます。

実際に扶養に入れた場合に免除される税金の金額を計算してみて、扶養手当とどちらがお得になるか比較してみましょう。

子どもを扶養に入れる手続き方法

社会保険上の手続きと所得税・住民税上の手続きについて、それぞれ紹介いたします。

社会保険上の手続き

会社の担当者を通して健康保険組合に「被扶養者(移動)届」を提出します。提出期限は事実があった日から5日以内です。子どもが扶養に入ることがわかり次第、会社の担当者に相談するようにしましょう。

所得税・住民税上の手続き

扶養者が年末調整・確定申告で申請します。年末調整や確定申告で申請する申告書の中に「控除対象扶養親族」を記入する欄があるので、扶養に入れたい子どもの情報を記入することで扶養に入れることができます。

会社に属している場合、新たに子どもが産まれた際には、年末調整でなくても「給与所得者の扶養控除等の(異動)申告」という書類を記入して提出する必要があります。会社に属しておらず、確定申告をする方は、産まれた年の翌年に確定申告書に記入します。

YouTubeで「扶養」について解説中!

共働き世帯の子供は、どちらの扶養に入れるのが得?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

扶養は「社会保険上」と「所得税・住民税上」の2種類あり、どちらも基本的には収入が高い方の扶養に入ります。しかし例外として、住民税が非課税となる場合や会社に扶養手当がある場合は、実際の金額をシュミレーションした方がお得な選択をすることができます。

それぞれのご家庭によって最適な方法は変わってくるため、適切な情報を元に検討してみましょう。

法政大学を卒業後、地方銀行で3年間勤務。その後、ITベンチャー企業に転職し立ち上げ期の経理や人事労務を経験。補助金代理申請の担当も行っていました。読者の視点に近い、わかりやすい文章を書くことを意識しています。卒業後は大手建設会社で営業として勤務しており、その後大手コンサルティング会社に転職。不動産や税金、建築の専門知識を保有。経験や知識を活かして、中学生でも分かりやすい記事を心がけています。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説