請求書買取サービスは安全?メリット・デメリットや注意点を解説

本ページにはプロモーション広告を含みます。

請求書買取サービスは、開業間もない個人事業主や中小企業が融資を受けられなかったり、緊急で現金が必要になったりした際に便利なサービスです。

本記事では、請求書買取サービスのメリットやデメリット、安全面などについて詳しく解説します。また、おすすめの請求書買取サービスも紹介しているので、ぜひ参考にしてください。

[PR]最短30分資金調達!即日AIファクタリングのPAYTODAY

![]() 「PAYTODAY」は審査スピード・手数料率ともに業界トップクラス!!

「PAYTODAY」は審査スピード・手数料率ともに業界トップクラス!!

請求書買取サービスとは

請求書買取サービスとは、取引先への請求書を買い取ってもらい、入金予定日より前に現金化できるサービスです。一時的に資金が必要になったときや融資が受けられない状態にあるときの資金調達方法として、大いに有効活用できます。

売掛債権を買い取ってくれるサービスとして「ファクタリング」という言い方をすることもあります。厳密にはファクタリングの中でも、買取型ではなく、保証型なども存在するため、「ファクタリング」はより広義な意味で認識されることもあります。

ひとえに請求書買取サービスといっても、さまざまな種類のサービスが存在しています。そのため実際にどれを利用すべきか迷ってしまう人も多いでしょう。

もしどの請求書買取サービスを使うべきか知りたければ、「おすすめの請求書買取サービス」で厳選したものを比較しつつ紹介しているので、ぜひ参考にしてください。

請求書買取サービスの種類

請求書買取サービスの種類は、主に以下の2つです。

- 2社間のファクタリング:利用者とファクタリング会社だけで完結する

- 3社間のファクタリング:利用者とファクタリング会社に加え、取引先も関与する

どちらも支払い期日より前に売掛債権を回収できることに変わりはありません。とはいえ、利用するうえで、大きな違いがあるのでそれぞれ解説します。

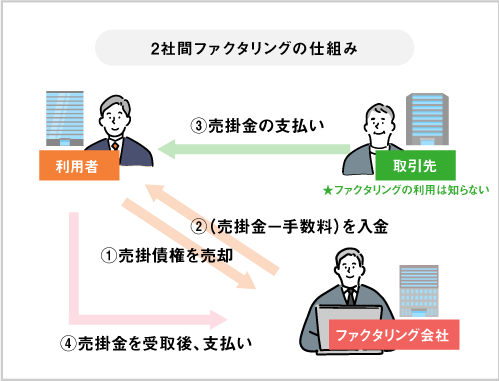

2社間のファクタリング

2社間のファクタリングとは、利用者とファクタリング会社間だけで契約が完結する形態のことを指します。実際に2社間のファクタリングを利用すると、以下の流れで取引が行われます。

- ①請求書(売掛債権)をファクタリング会社に売却

- ②ファクタリング会社から手数料が引かれた分の売却代金を受け取る

- ③支払い期日に取引先から利用者に売掛金が支払われる

- ④支払われた売掛金をファクタリング会社に支払う

このように売掛金を順番に引き渡していき、最終的にファクタリング会社に支払う流れです。

2社間のファクタリングの最大のメリットは、請求書買取サービスの利用を取引先に知られずに済むことにあります。請求書買取サービスを利用していると知られると、「資金面に問題があるのではないか」と不安に思われるかもしれません。結果、今後の取引に悪影響が出る可能性があるのです。

他にも、取引先が関与しないため、ファクタリング会社が早期に買い取ってくれる傾向にある点も魅力となっています。

ただし、売掛金の回収を利用者が行うため、ファクタリング会社側は回収できないリスクを負います。それを理由に、3社間のファクタリングより手数料が高めに設定される傾向です。

また、取引先の信用状況によっては、ファクタリングを断られる場合があるので注意してください。

取引先との関係性を維持しつつ、早く資金調達したい人は、2社間のファクタリングを採用している請求書買取サービスを利用するとよいでしょう。

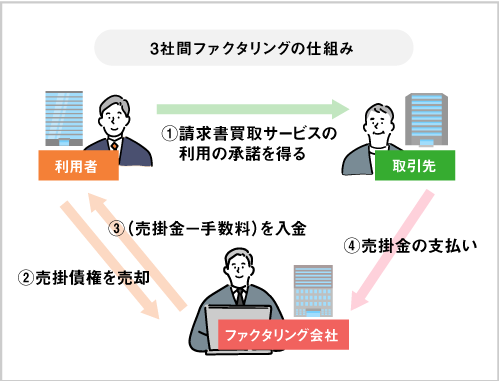

3社間のファクタリング

3社間のファクタリングとは、利用者とファクタリング会社だけでなく、取引先も関与して契約が完結する形態のことです。3社間のファクタリングの流れは、以下のとおりとなります。

- ①取引先に請求書買取サービスの利用の承諾を得る

- ②請求書(売掛債権)をファクタリング会社に売却

- ③ファクタリング会社から手数料が引かれた分の売却代金を受け取る

- ④支払い期日に売掛金が取引先からファクタリング会社に直接支払われる

3社間のファクタリングの魅力は、2社間に比べて手数料が安く済む傾向にあることです。3社間の場合、ファクタリング会社が売掛金の回収を自社で行うので、2社間に比べてファクタリング会社側のリスクが低いとみなされ、手数料が抑えられます。また、取引先が請求書買取サービスの利用を承諾していることも、低リスクと判断される要因です。

ただし、取引先に請求書買取サービスを利用している事実を必ず知られてしまうため、資金繰りに困っているかもしれないというネガティブな印象を与える可能性があります。加えて、サービスの利用にあたって、取引先との合意が必要となるので、2社間より売却代金の受け取りに時間がかかる点がデメリットです。

とにかく手数料を抑えて資金調達したい人は、3社間のファクタリングを採用している請求書買取サービスの利用をおすすめします。

請求書買取サービスのメリット

請求書買取サービスには、主に以下の5つのメリットがあります。

- 資金繰りを安定させられる

- 保証人や担保が必要ない

- 借入に該当せず資金調達できる

- 売掛金の回収漏れリスクをなくせる

- オンラインで完結も可能

請求書買取サービスを使えば、手軽かつ安全に売掛債権を回収できます。それぞれのメリットについて、詳しく解説します。

資金繰りを安定させられる

請求書買取サービスを使えば、支払い期日より前に売掛債権を回収できるので、資金繰りを安定させられます。急に現金が必要になったときに、すぐ対応できるようになるのです。

他の資金調達方法の場合、入金まで時間がかかるケースが多くあります。例えば、銀行融資を利用すると、申込みから融資実行まで1カ月程度かかることが一般的です。

対して、請求書買取サービスは最短即日や数時間後に入金されます。例えば、「QuQumo online」や「ビートレーディング」というサービスでは、最短2時間で入金まで完了可能です。「PAYTODAY」に関しては、最短30分となっており、スピード感のある対応が可能です。

このように資金繰りが不安定になったときに、請求書買取サービスならすぐ対応できるのです。

保証人や担保が必要ない

請求書買取サービスは、売掛債権自体が担保になるので、保証人や担保を用意する必要がありません。開業間もなく、担保や保証人に当てがない個人事業主や中小企業でも問題なく利用できます。

他の資金調達の方法では、保証人や担保を用意しなければいけない場合が発生します。例えば、住宅ローンを利用するには、土地・建物を担保にする必要があります。

しかし、請求書買取サービスは保証人や担保が必要ないので、誰でも気軽に使えるサービスです。

借入に該当せず資金調達できる

請求書買取サービスで得た資金は、借入に該当しないので、負債比率を上げずに資金調達できます。財務諸表を悪化させずに済むので、金融機関からの信用に悪影響を及ぼしません。

もし金融機関や公的機関から融資を受けたり、社債を発行したりすると、負債比率が上がってしまいます。財務諸表の状態は良いに越したことはないので、悪い影響を与えない請求書買取サービスは非常に魅力的です。

売掛金の回収漏れリスクをなくせる

請求書買取サービスを使うと、売掛債権の債権者はファクタリング会社に移行するので、回収漏れのリスクをなくせます。もし取引先が売掛金を支払えなくなっても、ファクタリング会社から受け取った売却代金を返す必要はありません。

ファクタリング会社は、取引先の債務不履行リスクも考慮して、一定の手数料を取っているのです。売掛金の回収漏れが不安な人にとっても、請求書買取サービスは便利です。

オンラインで完結できる

請求書買取サービスは、オンライン上で契約から売掛債権の譲渡(売却)まで完結できるサービスが多く展開されています。時間をかけて窓口に行く必要がなく、非常に楽です。

金融機関や公的機関から資金調達する場合、審査のために担当者と直接会って面談しなければいけないケースが多々あります。その分、面談の準備の手間や時間がかかってしまって面倒です。しかし、オンライン完結型の請求書買取サービスなら、そのような手間暇はありません。

また、会計ソフトとオンライン上で連携できる場合がある点も魅力となっています。例えば、会計ソフト上に登録されているデータをもとに、請求書買取サービスが買取できる売掛債権を提案してくれる機能があります。

もちろん、書類を郵送でやり取りしたり、面談を経て契約する請求書買取サービスも存在します。対面することでの安心感もあるので、オンラインが苦手という方は対面サービスの利用をおすすめします。

請求書買取サービスのデメリット・注意点

請求書買取サービスのデメリット・注意点には、主に以下の3つがあります。

- 手数料がかかる

- 必ず買い取ってくれるとは限らない

- 債権譲渡登記が必要な場合がある

サービスの手数料が発生するだけでなく、絶対に買い取ってもらえるというわけではない点にも注意が必要です。それぞれ詳しく解説します。

手数料がかかる

請求書買取サービスを利用しても、請求額が全額受け取れるわけではなく、一定の手数料が差し引かれた金額となってしまいます。手数料が引かれる理由は、ファクタリング会社側の利益を確保するためと、取引先から請求額(売掛債権)を回収できないリスクへの対策という2つです。

手数料は約1.0〜15.0%が目安となります。例えば、手数料が10.0%の請求書買取サービスを利用したとして、10万円の請求書を買い取ってもらったとしましょう。その場合、ファクタリング会社から9万円の売却代金が受け取れます。

請求書買取サービスを利用する際は、一定の手数料がかかることをあらかじめ把握しておきましょう。

必ず買い取ってくれるとは限らない

請求書買取サービスを利用しても、必ず買い取ってくれるわけではありません。なぜなら実際に買い取りを行う前に、ファクタリング会社側で審査が行われるからです。

利用者はもちろん、取引先や売掛債権の内容なども審査の対象となります。もちろん問題があれば、審査に落ちてしまった場合は買い取ってくれません。

ファクタリング会社によって審査通過率は異なるので、あらかじめ確認しておくとよいでしょう。とはいえ、審査通過率は約80.0〜95.0%と、かなり高いので安心してください。特に「ビートレーディング」という請求書買取サービスは、審査通過率98.0%を誇っています。

できるだけ確実に審査を通過して、請求書を買い取ってもらいたいなら「ビートレーディング」を利用するとよいでしょう。

債権譲渡登記が必要な場合がある

請求書買取サービスを利用すると、債権譲渡登記を行わなければいけない場合があります。債権譲渡登記とは、債権譲渡の事実を公的に証明することです。

これには、利用者による債権の二重譲渡を防ぐ目的があります。特に2社間のファクタリングでは通知は行われないので、債権譲渡の第三者に対する対抗要件として登記するのが一般的です。

登記する際は、登記費用が発生する点にも注意してください。

請求書買取サービスの安全性

そもそも請求書買取サービスは安全なものなのでしょうか。結論からいうと、違法性はまったくありません。

民法466条(債権の譲渡性)、民法467条(債権の譲渡の対抗要件)、民法555条(売買)に基づいたサービスで、政府も推奨しています。

→債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

→債権の譲渡(現に発生していない債権の譲渡を含む。)は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。

→売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

ただし、ファクタリングを装ったヤミ金融業者が存在しているので注意してください。例えば、ヤミ金融業者を利用してしまうと、以下のようなトラブルが起きる可能性があります。

- ファクタリング会社側から受け取った売却代金が、債権額に比べてあまりに低い

- 売掛債権をファクタリング会社が回収できなかった際、利用者が債権を買い戻すことになっている

- 売主自身の資金でファクタリング会社に支払いをしなければいけなくなっている

もし悪質なファクタリング会社を判断できるか不安なら、弁護士に相談するなど専門家に頼るとよいでしょう。また、本記事の「おすすめの請求書買取サービス」で紹介している請求書買取サービスは利用実績が豊富で安全なので、よければ参考にしてください。

おすすめの請求書買取サービス

近年、Webから簡単に申し込めるファクタリングサービスが数多く登場しています。

ここでは、その中から人気のサービスを幾つか紹介します。

| サービス名 |  PAYTODAY |

QuQumo online |

クイックマネジメント |

ビートレーディング |

一般社団法人日本中小企業金融サポート機構 |

アクセルファクター |

|---|---|---|---|---|---|---|

| 手数料 | 1.0~9.5% | 1.0~14.8% | 非公開 | 2.0~ | 1.5~10.0% | 2.0~ |

| 入金スピード | 最短30分 | 最短2時間 | 最短30分 | 最短2時間 | 最短即日 | 即日~3営業日 |

| 審査通過率 | 非公開 | 約80% | 非公開 | 98% | 95.0%以上 | 93.3% |

| 形態 | 2社間ファクタリング | 2社間ファクタリング | 2社間・3社間選択可能 | 2社間・3社間選択可能 | 2社間・3社間選択可能 | 2社間ファクタリング |

| 申し込み方法 | オンライン完結 | オンライン完結 | 電話・メール・FAX | オンライン完結 来社・訪問にも対応可能 |

オンライン完結 来社にも対応可能 |

オンライン完結 来社にも対応可能 |

| 実績 | 累計申込額100億円以上 | QuQuMo会員数2万人以上 | 累計3,000社以上 | 累計取扱高1,170億円以上 累計取扱件数5.2万社以上 |

支援総額113億円以上 取引者数4,800社以上 |

申込総額350億円 累計契約数1.8万件 |

| 運営会社(創業年月) | Dual Life Partners株式会社(2016年4月) | 株式会社アクティブサポート(2017年2月) | 株式会社クイック(2022年3月) | 株式会社ビートレーディング(2012年4月) | 一般社団法人日本中小企業金融サポート機構(2017年5月) | 株式会社アクセルファクター(2018年10月) |

| 特徴 | 審査にAI技術を活用し、最短30分での入金に対応。 手数料率においても業界トップクラス。 |

業界トップクラスの手数料率。 必要書類が少なく、オンライン完結で申し込みが簡単。 |

買取可能額に下限設定がない。 数万などの小口での資金調達にも対応。 |

日本のファクタリング業界で先駆者となった企業。 実績もトップクラスで安心。 |

一般社団法人が運営。 ファクタリング以外の資金繰りの相談にも対応。 |

大手グループ経営の信頼と安心。 少額の買取にも対応(買取可能額下限が30万円) |

| 公式HP |

請求書買取サービスに関してよくある質問

請求書買取サービスに関してよくある質問には、以下のようなものがあります。

- 請求書買取サービスの審査は誰でも通る?

- 個人事業を始めたばかりでも請求書買取サービスは使える?

- 請求書買取サービスを使うには請求書さえ用意すればよい?

請求書買取サービスに関して、さらに理解を深めるために、それぞれ回答していきます。気になる質問があれば、ぜひ参考にしてください。

請求書買取サービスの審査は誰でも通る?

請求書買取サービスの審査は、誰でも通るわけではありません。利用者の社会的信用力が低かったり、取引先との取引実績がなかったりすると落ちる可能性があります。他にも、売掛先や売掛金の条件に問題がある場合も、審査に落ちてしまいます。

とはいえ、本記事の「おすすめの請求書買取サービス」で紹介している請求書買取サービスは、審査通過率が約80.0〜95.0%と非常に高いです。少しでも確実に請求書買取サービスを利用したければ、ぜひ参考にしてください。

個人事業を始めたばかりでも請求書買取サービスは使える?

個人事業を始めたばかりの人でも、請求書買取サービスは問題なく利用できます。担保や保証人などを用意する必要もないです。

ただし、場合によっては審査に落ちる可能性があるので、必ず使えるわけではありません。

請求書買取サービスを使うには請求書さえ用意すればよい?

請求書買取サービスは、請求書に加えて、取引先からの入金履歴がわかる通帳が必要です。

また、サービスの登録のために本人確認書類が必要な場合があります。

まとめ

請求書買取サービスは、開業したばかりの個人事業主や中小企業でも問題なく活用できる資金調達の1つです。担保や保証人などを用意する必要がないので、融資を受けられない場合でも利用できます。

ただし、請求書の金額に対して、約1.0〜15.0%の手数料が差し引かれる点はあらかじめ把握しておきましょう。また、ファクタリング会社側の審査があるので、必ず買い取ってくれるわけではありません。

今回解説したメリット・デメリットをまとめると、請求書買取サービスはすぐに現金が必要な人や融資を受けられない人におすすめできるサービスです。とはいえ、どのサービスなら安全かつお得に利用できるのか迷ってしまうかもしれません。もしサービス選びに不安があるなら、「おすすめの請求書買取サービス」で厳選したサービスを詳しく比較しているので、ぜひ参考にしてください。

▼参照サイト

青山学院大学教育人間科学部卒。在学時からFP2級を取得し、お金に関わるジャンルを得意とするライターとして活動。その後、上場企業へ入社し、Webマーケティング担当として従事。現在はお金ジャンルを得意とする専業ライターに転身。「お金の知識は知ってるだけで得する」という経験を幾度もしており、多くの人にお金の基本を身につけてもらいたいと思い執筆を続けている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025年参院選】選挙運動のやり方とルールを徹底解説!NG行為とは?

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ