退職金の受け取り方は「一時金」「年金」どちらがお得?FPが徹底解説!

本ページにはプロモーション広告を含みます。

定年退職はまだまだ先という方も含めて、老後の生活を考えると退職金については気になる話ではないでしょうか。そんな退職金、受け取る方法には、「一時金受け取り」と「年金受け取り」、「一時金+年金受け取り」の3種類があります。しかし、どの受け取り方がお得なのか迷いますよね。

受け取り方によっては、退職金の手取り額が減ってしまうかもしれません。

本記事では、お得な退職金の受け取り方をシミュレーションと共にファイナンシャルプランナー(FP)が解説します。

[PR]お金の悩みが解決できる家計相談サービス

「退職金の相談相手 検索サービス」なら、あなたの運用目的・資産状況にマッチする退職金アドバイザー(IFA)を60秒で探せます。

退職金の受け取り方は3種類

退職金の受け取り方の種類は、以下の3種類です。

- 一時金受け取り

- 年金受け取り

- 一時金+年金受け取り

3つ目の一時金+年金受け取りは、退職金の一部を一時金受け取りし、残りを年金受け取りすることです。

受け取り方法によって、税負担や活用できる所得控除が変わるので、結果的に受取総額も異なってきます。

以降、それぞれの受け取り方のメリットやデメリットについて詳しく解説していきます。

一時金受け取りのメリットとデメリット

退職金を一時金受け取りするメリットとデメリットをまとめると、以下のとおりです。

メリット

- 退職所得控除が使える

- 社会保険料がかからない

- 手取りとして手元に残る金額が多くなる

- 自分自身で退職金を運用できる

デメリット

- 退職金を使い過ぎてしまう懸念がある

- 運用の結果、退職金を減らしてしまう可能性がある

税制や社会保険の面でメリットは大きいものの、一度に多額の退職金を受け取るので、その後の資産管理が大切です。それぞれ解説します。

一時金受け取りのメリット

一時金受け取りのメリットは、以下の4つです。

- 退職所得控除が使える

- 社会保険料がかからない

- 手取りとして手元に残る金額が多くなる

- 自分自身で退職金を運用できる

特に大きなメリットは、1つ目の退職所得控除が適用できることにあります。退職所得控除による控除枠は大きいため、退職金受け取り時にかかる税金をかなり抑えられるのです。結果、手元に残せるお金が増えます。

これにより、一般的に、退職金から税金や社会保険料を差し引いた「手取り総額」に関しては、一時金受け取りが最も多くなる受け取り方と言えます。

もちろん、ケースによっては他の受け取り方の方が手取り額が多くなる場合もありますが、一時受け取り最大の魅力は、手取り額が多くなる点でしょう。

退職所得控除の控除額は、以下の表内の計算式で求めることが可能です。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 ※80万円に満たない場合は80万円 |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

例えば、22歳から60歳まで38年間勤務したとしましょう。その場合、前述の「20年超」計算式が当てはまり、退職所得控除額は2,060万円となります。つまり、受け取る退職金が2,060万円までなら、税金は一切かからないことになります。

厚生労働省が調査した「令和5年就労条件総合調査」によると、35年以上勤務した人の退職金の平均額は2,037万円です。先ほどの例で求めた退職所得控除額のほうが大きいので、いかに節税効果があるかわかります。

さらに、一時金受け取りのメリットは税金面に限りません。退職金を受け取っても、社会保険料の計算対象にならないのです。社会保険料が高くなる心配がないので、より金銭負担を減らせます。

このように一時金受け取りは税金面・社会保険料面の両方で有利なため、手元に残るお金を最大限多くできます。

一度にまとまった金額で受け取ることになりますが、そのお金を自身で投資に回して、運用しながら取り崩せば、受け取った退職金をより有効活用することが可能です。

一時金受け取りのデメリット

一時金受け取りのデメリットには、以下のようなものがあります。

- 退職金を使い過ぎてしまう懸念がある

- 運用の結果、退職金を減らしてしまう可能性がある

特に大きな懸念点は、退職金の使い過ぎです。急に大きな金額を手にするため、気分が舞い上がって使い込んでしまう場合があります。退職金をもらったら、奮発して考えなしに使うのではなく、老後の生活や住宅ローンなどを加味してライフプランを立てて使いましょう。

また、退職金でリスクの高い資産運用をしてしまうと、逆に減らしてしまう可能性があります。退職金の運用はリスクを抑えて、堅実に行っていくとよいでしょう。

「退職金の相談相手 検索サービス」なら、あなたの運用目的・資産状況にマッチする退職金アドバイザー(IFA)を60秒で探せます。

IFAとは「Independent Financial Advisor」の略称で、一般的には独立系ファイナンシャルアドバイザー、もしくは金融商品仲介業・金融商品仲介業者と称されます。

退職金を年金受け取りするメリットとデメリット

次に、退職金を年金受け取りする場合のメリットとデメリットについて見ていきます。

メリット

- 受け取り総額は多くなる

- 一度に使い過ぎる心配がない

デメリット

- 控除額が小さく、所得税や住民税の負担が大きくなる

- 社会保険料の対象となってしまう

- インフレリスクがある

一時金受け取りとは違い、退職金の管理は楽になり、運用益も見込めるため、受け取り総額が多くなる可能性がある一方で、税金や社会保険料が多くかかってしまい、手元に残る手取り総額は少なくなってしまいます。それぞれ解説します。

年金受け取りのメリット

退職金を年金受け取りするメリットは、主に以下のとおりです。

- 受け取り総額は多くなる

- 一度に使い過ぎる心配がない

年金受け取りをすると、退職金が分割されて定期的に支払われます。よって、一時金受け取りと比べて、退職金の全額を受け取り終えるタイミングが遅くなります。その間、企業側が退職金を運用し続けるため、運用益が上乗せされ、受け取り総額が多くなります。

また、年金受け取りの場合、分割して退職金を受け取れるため、使い過ぎてしまう心配はありません。まとまったお金を手にすると使ってしまう人にとっては、安心につながるメリットです。

年金受け取りのデメリット

退職金を年金受け取りするデメリットは、以下の3つです。

- 控除額が小さく、所得税や住民税の負担が大きくなる

- 社会保険料の対象となってしまう

- インフレリスクがある

退職金を年金受け取りすると、受け取りの際に公的年金等控除の対象となります。公的年金等控除は、受け取った年金の全額を控除できません。よって、控除できなかった分は、雑所得として課税されてしまうのです。

また、住民税は、課税所得に応じて税額が高くなります。そのため所得税だけでなく、住民税も高くなります。このように年金受け取りをすると、税金の負担が大きくなって手元に残るお金が少なくなってしまうのです。

さらに、年金受け取りの場合、社会保険料の計算対象となるため、より手元に残るお金が減ってしまいます。

退職金を一時金+年金受け取りするメリットとデメリット

最後に、退職金を一時金+年金受け取りするメリットとデメリットをまとめると、以下のとおりです。

メリット

- 一時金受け取りより大きな控除を受けられる可能性がある

- ライフプランにあわせて受け取る退職金額を調整できる

デメリット

一時金受け取りする金額と年金受け取りする金額の割合を、しっかりシミュレーションする必要がある

各種控除を使えて自由度は高いものの、受け取り方の方針を入念に検討する必要があります。また、会社によっては対応していないケースもあるので、事前に勤務先に確認しておきましょう。それぞれ解説します。

一時金+年金受け取りのメリット

退職金を一時金+年金受け取りするメリットは、主に以下のとおりです。

- 一時金受け取りより大きな控除を受けられる可能性がある

- ライフプランにあわせて受け取る退職金額を調整できる

退職金を一時金+年金受け取りすると、退職所得控除と公的年金等控除の両方を適用できます。この2つの控除をうまく組み合わせて使えば、一時金受け取りより大きな控除が実現できるのです。

例えば、受け取れる退職金が退職所得控除の控除額を超えていたとしましょう。その際、超えた分の退職金も含めて一時金受け取りしてしまうと、その年の雑所得が多くなり、税額が高くなってしまいます。しかし、超えた分を年金受け取りにすれば、公的年金等控除が受けられるので、控除額を最大化できるのです。

他のメリットとしては、ライフプランにあわせて受け取る退職金額を調整できることが挙げられます。例えば、住宅ローンの返済などの大きな費用分だけ一時金で受け取り、残りを年金受け取りにするなどが可能です。

このように希望に合わせて自由に退職金の受け取り方を調整できるのが、一時金+年金受け取りの魅力といえます。

一時金+年金受け取りのデメリット

退職金を一時金+年金受け取りするデメリットは、一時金受け取りする金額と年金受け取りする金額の割合を、しっかりシミュレーションする必要があることです。

退職金をどのような割合で一時金受け取りと年金受け取りに分けるかで、税金や社会保険料は細かく変動します。ライフプランを入念に定めたうえで割合を決定しないと、想定より手元に残るお金が少なくなってしまうかもしれません。

しかし、一時金受け取りと年金受け取りの最適な割合を正確に求めるのは、専門知識がないとなかなか難しいです。もし不安であれば、プロに相談することをおすすめします。

「退職金の相談相手 検索サービス」なら、あなたの不安を相談できる退職金のプロを探せます。

個々の理想のライフプランに沿って、退職金の受け取り方から運用方法までアドバイスしてくれるので安心です。

退職金の受け取り方ごとに手取り金額をシミュレーション

メリットとデメリットは分かったものの、受け取り方によって手元に残るお金が実際どのくらい変わるのでしょうか。以下の前提条件を基に、「一時金受け取り」「年金受け取り」「一時金+年金受け取り」の3パターンで退職金を受け取った際の手取り金額をシミュレーションします。

・東京都在住

・38年間勤続で退職金は1,500万円

・60歳から64歳までは年収400万円で再雇用され、協会けんぽに加入

・年金受け取りの場合は10年間で受け取る(予定利率は1.0%で複利換算)

・一時金+年金受け取りの場合は1,000万円を一時金受け取り、500万円を年金受け取りする

・所得控除は基礎控除、社会保険料控除、所得金額調整控除のみ

一時金受け取りの場合

受け取り総額:4,500万円 手取り金額合計:3,978万円

| 年齢 | 収入 | 額面合計 | 税金・社会保険料 | 手取り合計 |

|---|---|---|---|---|

| 60歳時点 | 退職一時金1,500万円 | 1,500万円 | なし | 1,500万円 |

| 60~64歳 | 給与400万円×5年 | 2,000万円 | 444万円(88.8万円×5年) | 1,556万円 |

| 65~69歳 | 公的年金200万円×5年 | 1,000万円 | 78万円(15.6万円×5年) | 922万円 |

年金受け取りの場合

受け取り総額:4,575万円 手取り金額合計:3,754万円

| 年齢 | 収入 | 額面合計 | 税金・社会保険料 | 手取り合計 |

|---|---|---|---|---|

| 60~64歳 |

・2,000万円(給与400万円×5年) ・787.5万円(退職年金157.5万円×5年) |

2,787.5万円 | 571万円(114.2万円×5年) | 2,216.5万円 |

| 65~69歳 |

・1,000万円(公的年金200万円×5年) ・787.5万円(退職年金157.5万円×5年) |

1,787.5万円 | 250万円(50万円×5年) | 1,537.5万円 |

一時金+年金受け取りの場合

受け取り総額:4,525万円 手取り金額合計:3,941万円

| 年齢 | 収入 | 額面合計 | 税金・社会保険料 | 手取り合計 |

|---|---|---|---|---|

| 60歳時点 | 退職一時金1,000万円 | 1,000万円 | なし | 1,000万円 |

| 60~64歳 |

・2,000万円(給与400万円×5年) ・262.5万円(退職年金52.5万円×5年) |

2,262.5万円 | 444万円(88.8万円×5年) | 1,818.5万円 |

| 65~69歳 |

・1,000万円(公的年金200万円×5年) ・262.5万円(退職年金52.5万円×5年) |

1,262.5万円 | 140万円(28万円×5年) | 1,122.5万円 |

今回のシミュレーションで手取り金額が最も多かったのは、一時金受け取りをした場合で、3,978万円でした。一方、最も少なかったのは、年金受け取りの場合で、3,754万円です。その差は実に224万円もあるため、受け取り方法によって手取り金額が大きく変わることがわかります。

なお、上記のシミュレーションはあくまで一例です。住んでいる自治体や退職金額、企業年金の予定利率などで結果は異なるので注意してください。

退職金を賢く受け取るためのポイント

退職金を少しでも賢く受け取りたければ、以下の3つのポイントを意識しましょう。

- 公的年金の繰り下げ受給を検討する

- 一時金受け取りの方が手取り金額が多くなる

- 退職金受け取り後の活用方法をあらかじめ検討しておく

受け取り方以外にも、退職金を有効活用するためのポイントは複数あります。それぞれ詳しく解説します。

公的年金の繰り下げ受給を検討する

まずは公的年金の繰り下げ受給を検討しましょう。繰り下げ受給とは、公的年金の受け取り開始時期を最大75歳まで遅らせられる制度のことです。遅らせた分、もらえる公的年金の金額を増やすことができます。

公的年金の受け取り時期を繰り下げた分、一時金受け取りした退職金で生活費を賄えば、税金や社会保険料の負担を減らしつつ、将来の年金額を最大化できるのです。

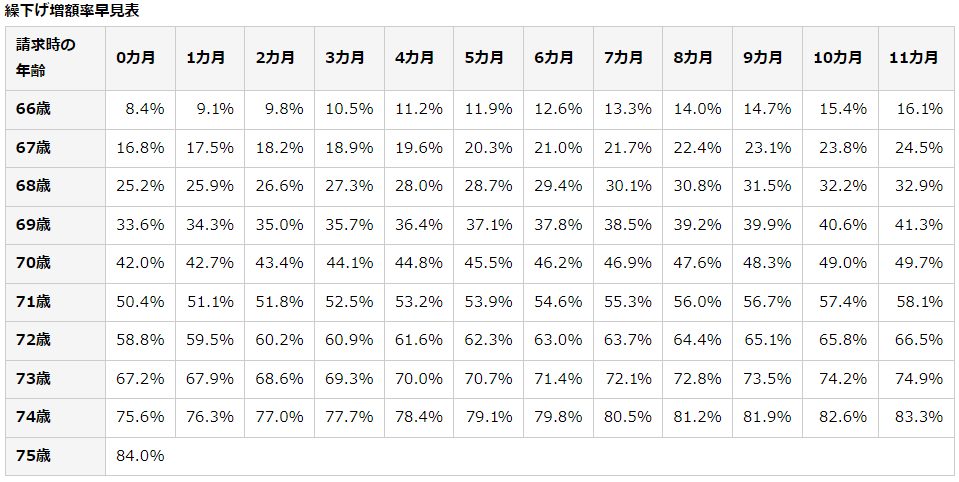

繰り下げ受給をすると、公的年金を65歳から繰り下げた月数×0.7%(最大84.0%)増やせます。具体的な増額率は、以下の表を参考にしてください。

例えば、65歳時点の年金額が月15万円(年180万円)で、受け取りを70歳まで繰り下げたとしましょう。その場合、増額率は42%なので、年金額は月21.3万円(年255.6万円)にまで増えるのです。

65歳から70歳までは退職金で生活費を賄えば、退職金を活用しつつ、将来の年金を少しでも増やすことができます。

一時金受け取りの方が手取り金額が多くなる

基本的には一時金受け取りを選択した方が、退職金の手取り金額は多くなります。退職所得控除という大きな控除が使えるのは、一時金受け取りのみだからです。

年金受け取りのほうが受け取り総額は多いものの、税金や社会保険料の負担を考慮すると、手取り金額は少なくなってしまいます。手取り金額を少しでも増やしたいなら、一時金受け取りを選択しましょう。

また、一時受け取りを選択しても、退職金額が退職所得控除額を上回る場合、一時金受け取りと年金受け取りを組み合わせることで、納税額を最小限に抑えられる可能性もあるので、しっかりとシミュレーションしながら検討しましょう。

退職金受け取り後の活用方法をあらかじめ検討しておく

退職金を受け取った後にどのように活用するか、あらかじめ入念に検討しておきましょう。曖昧なままにしていると、余計な浪費に使ってしまうかもしれません。また、計画を立てずにいると、予想以上に長生きした際にお金が尽きてしまって生活が困難になることも考えられます。

とはいえ、どう退職金を使うのが適しているのか正確に判断するのは、なかなか難しいでしょう。誤った判断をしてしまうと、手元に残るお金が少なくなってしまう危険性があります。

もし退職金の受け取り後の活用方法について詳しく知りたければ、退職金に詳しいプロに相談してみることも検討してみましょう。

「退職金の相談相手 検索サービス」なら、あなたの運用目的・資産状況にマッチする退職金アドバイザー(IFA)を60秒で探せます。相談には一切費用はかからないので、安心して相談してみてください。

「退職金の相談相手 検索サービス」なら、あなたの運用目的・資産状況にマッチする退職金アドバイザー(IFA)を60秒で探せます。

まとめ

退職金の受け取り方は、「一時金受け取り」「年金受け取り」「一時金+年金受け取り」の3種類があります。

手取り金額を多くしたいなら、一時金受け取りがおすすめです。年金受け取りをおすすめできる人は、退職金というまとまった大金を管理するのに不安がある人や分割して計画的に受け取りたい人が挙げられます。また、自身のライフプランに合わせて、退職金の受け取り方をアレンジしたいなら、一時金+年金受け取りを選ぶとよいでしょう。

とはいえ、理想の退職後の生活を実現するために、どの受け取り方をするべきか正確に判断するのは簡単ではありません。しっかりとシミュレーションをしたうえで、退職金を賢く受け取って、金銭的に困らない理想のリタイア生活を送ってください。

▼参照サイト

No.1420 退職金を受け取ったとき(退職所得)【国税庁】

No.1600 公的年金等の課税関係【国税庁】

No.1410 給与所得控除【国税庁】

令和5年就労条件総合調査【厚生労働省】

退職金の相談相手 検索サービス【わたしのIFA】

年金の繰下げ受給【日本年金機構】

国民年金保険料【日本年金機構】

青山学院大学教育人間科学部卒。在学時からFP2級を取得し、お金に関わるジャンルを得意とするライターとして活動。その後、上場企業へ入社し、Webマーケティング担当として従事。現在はお金ジャンルを得意とする専業ライターに転身。「お金の知識は知ってるだけで得する」という経験を幾度もしており、多くの人にお金の基本を身につけてもらいたいと思い執筆を続けている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説