国民年金と厚生年金の違いとは?保険料ともらえる額・切り替え方法も

「国民年金と厚生年金の違いは何?」「厚生年金に加入したら国民年金はどうなる」など、公的年金の仕組みに疑問を抱く方は多いのではないでしょうか。

国民年金は自営業者や個人事業主・学生といった第1号被保険者、厚生年金は会社員・公務員が加入対象です。毎月の保険料や将来もらえる額などにも違いがあります。今回は国民年金と厚生年金の違いとその他の公的年金、切り替え方法、重複した場合の還付請求について解説していきます。

国民年金と厚生年金の違いとは?公的年金制度の仕組みや私的年金の種類を解説

国民年金と厚生年金の違いとその他の公的年金、私的年金の種類をお伝えしていきます。

国民年金・厚生年金とは?給与所得者の年金は2階建て

国民年金と厚生年金の主な違いは以下のとおりです。

| 国民年金 | 厚生年金(旧共済年金を含む) | |

|---|---|---|

| 加入する人(被保険者) | 国内に居住している20歳以上60歳未満の方 自営業者・個人事業主・学生など 第1号被保険者 |

会社員・公務員などの給与所得者 (第2号被保険者) |

| 保険料 | 月16,520円 2023年度の金額。毎年改定される |

収入によって異なる |

| 保険料の負担方法 | 被保険者が全額支払う | 勤務先と折半する |

| 最低被保険者期間 | 10年 | 1カ月 |

| 支給開始年齢 | 65歳 | 原則65歳 ※男性は1961年4月1日以前、女性は1966年4月1日以前に生まれた場合は65歳より前から受給できる |

| 付加年金・国民年金基金 | 加入できる | 加入できない |

| 加給年金 | 支給されない | 支給される |

| iDeCo(個人型確定拠出年金) | 加入できる月額68,000円※1 | 加入できる 月額12,000円~23,000円※2 |

| 将来もらえる額 | 月額66,250円※3 | 月額224,482円※4 |

| 遺族年金 | 亡くなった方に生計を維持されていた子どもまたは子のある配偶者が、一定の要件を満たすと受給できる | 亡くなった方に生計を維持されていた遺族(配偶者・子ども・孫・父母・祖父母)のうち優先順位の高い方が、一定の要件を満たすと受給できる |

| 障害年金 | 障害等級表に定める1級または2級に該当するなどの要件を満たすと受給できる | 障害等級表に定める1級~3級に該当するなどの要件を満たすと受給できる |

※2:勤務先の企業年金の有無・種類によって異なる

※3:2023年度受給額・満額の場合

※4:平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準(日本年金機構ホームページより)

公務員の「共済年金」は、2015年の「被用者年金一元化法」改正によって厚生年金に統一されました。共済組合に加入していた期間がある方は、共済組合の他に日本年金機構の窓口でも相談が可能です。

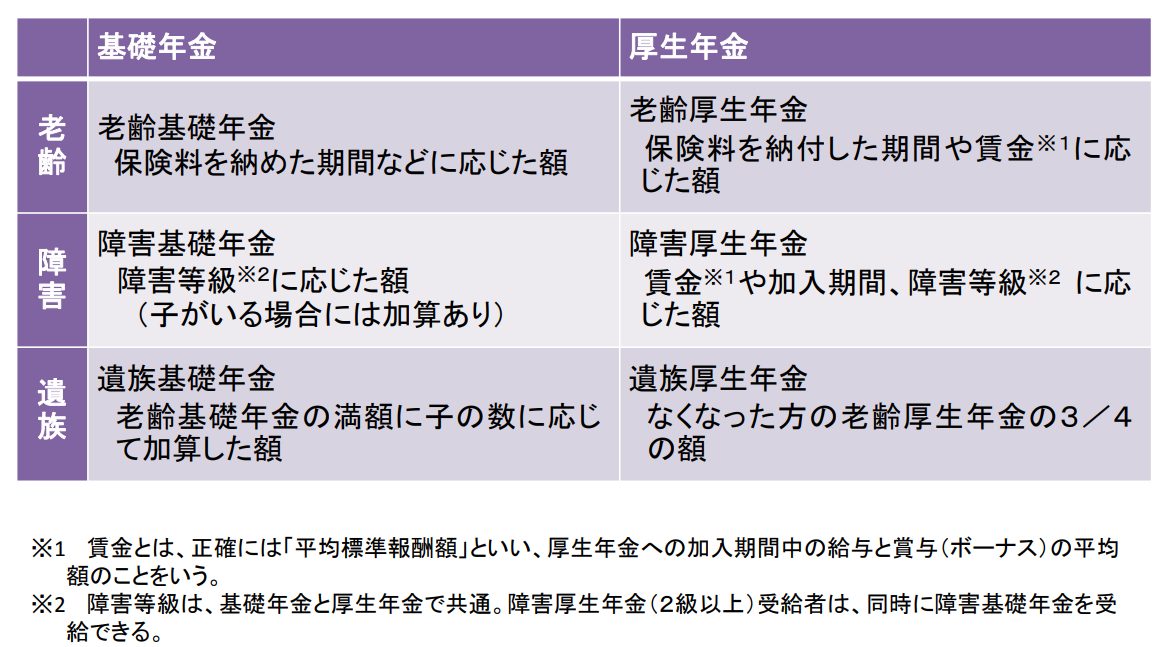

年金が受給できるのは年をとった時だけではない

「年金」と聞くと、年をとって働けなくなった際に受け取るイメージを抱く方が多いでしょう。

年金には一定の年齢をむかえると受給できる老齢年金だけではなく、遺族年金と障害年金も存在します。

遺族年金は、国民年金・厚生年金保険の被保険者が亡くなった際に生計を維持されていた遺族が受給できます。

障害年金は病気やけがで生活や仕事などが制限されるようになった場合に、一定の要件を満たすともらえる年金です。

公的年金は、現役世代が支払った保険料を高齢者・障害者・遺族の年金給付に充てるという「支え合い」の仕組みです。

iDeCo・国民年金基金・個人年金保険は「私的年金」

将来への備えとして、iDeCo・国民年金基金・個人年金保険に加入している方もいらっしゃるでしょう。

iDeCo・国民年金基金・個人年金保険は、公的年金のように必ず入るわけではなく任意で加入する私的年金です。

「将来公的年金に上乗せして年金を受給したい」という人が加入します。公的年金が「公的な助け合い」であるのに対して、私的年金は「自助(自身で老後に備える)」という考え方です。

個人事業主や自営業者など第1号被保険者の方は、厚生年金に加入できず国民年金のみに加入します。国民年金の2023年度受給額は満額でも月額66,250円ですので、私的年金で将来に備える方は多い傾向にあります。

ただし、2017年にiDeCoの加入対象が企業年金加入者、公務員等共済加入者などに拡大されてから加入者数が急増中です。

2018年には金融庁の「老後2,000万円」問題もあり、会社員・公務員などの第2号被保険者も私的年金で将来に備える人が増えてきています。

国民年金・厚生年金の保険料と受給額は?計算方法も

国民年金・厚生年金の保険料・受給額は一体いくらなのでしょうか?

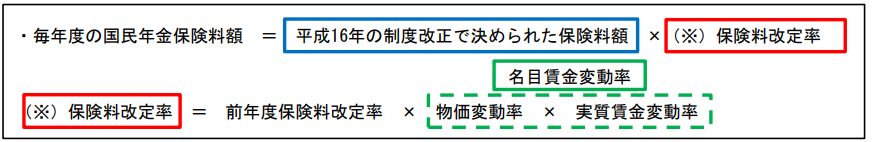

国民年金の保険料は毎年改定されており、定められた保険料額に毎年物価の変動率や実質賃金変動率を調整して算出します。

国民年金・厚生年金の保険料はいくら?

2023年の国民年金保険料の金額は、全ての加入者一律で1カ月16,520円です。

毎年度の保険料額は、2004年の制度改正で定められた保険料額に、物価や賃金の変動を考慮した計算式で調整します。

一方、厚生年金は毎月の保険料は「標準報酬月額×18.3%(折半9.15%)」で計算し、賞与は「標準賞与額×18.3%(折半9.15%)」です。

標準報酬月額とは、被保険者の給与(基本給に各種手当を含む)を一定の幅で区分した「報酬月額」に当てはめ決定したもので、基本的に4月〜6月の給与が反映されます。

標準賞与額とは、税引き前の賞与を1,000円未満の端数を切り捨てた額です。

国民年金・厚生年金の受給額

2023年度に、国民年金を満額でもらう場合は月額66,250円です。

厚生労働省年金局「2021年度厚生年金保険・国民年金事業の概況」によると、国民年金・厚生年金の平均受給額は以下のとおりです。

| 国民年金 | 厚生年金・第1号被保険者(民間企業に勤務する人) |

|---|---|

| 月額平均56,479円 | 月額平均145,665円 |

2017年の厚生労働省「年金制度基礎調査(老齢年金受給者実態調査)」では、男女別・世帯構成別の受給額が記載されています。

| 男性 | 女性 | 男女計 | |

|---|---|---|---|

| 平均受給額 | 年間182.8万円 月約152,333円 |

年間105.7万円 月約88,083円 |

年間138.5万円 月約115,417円 |

| 65歳以上の夫婦2人世帯・平均 | 年間292.1万円 月243,417円 |

||

| 単身世帯の平均 | 年間152.9万円 月約127,416円 |

年間142.3万円 月約118,583円 |

年間145.5万円 月約121,250円 |

国民年金と厚生年金では、受給額に差があることが分かります。世帯人数や性別によってももらえる額が異なる状況です。

国民年金と厚生年金の切り替え方法

自営業者から会社員になった場合または会社員を辞めた時には、国民年金と厚生年金の切り替えが必要です。どうやって切り替えを行うのでしょうか?

国民年金から厚生年金に切り替える際には、企業の担当者が手続きをする

国民年金に加入していた人が会社員や公務員になり、厚生年金に加入する際には企業の担当者が手続きをします。

加入者は手続き不要で、年金手帳など自身の基礎年金番号が分かるものを担当者に提出します。

厚生年金から国民年金への切り替えは、自身で役所に申請を

会社員・公務員を辞めた時には、加入者が自分で厚生年金から国民年金に切り替えを行います。

配偶者が会社員・公務員で扶養に入る場合は、配偶者が勤務先を経由して「被扶養者(異動)届」を日本年金機構へ提出します。

扶養に入らない(入れない)もしくは単身世帯の場合は、個人番号または基礎年金番号が確認できるもの、本人確認書類、健康保険・厚生年金保険の資格喪失日や離職日が記載されている書類を持参し、役所の国民年金担当の窓口で手続きをしましょう。

個人番号または基礎年金番号が確認できるものとは、マイナンバーカードやマイナンバー通知書、年金手帳などです。

厚生年金から国民年金に切り替えるデメリット

厚生年金から国民年金に切り替えるデメリットは、受給額が減ってしまうことです。

上で述べたとおり、厚生労働省年金局「2021年度厚生年金保険・国民年金事業の概況」によると、国民年金の月額平均は56,479円・厚生年金(民間企業に勤務する人)の平均受給額は月額145,665円です。

国民年金だけでは老後の生活費をまかなうのが困難なケースが多いでしょう。個人事業主・自営業者などの第1号被保険者は、iDeCoや国民年金基金などへの加入をおすすめします。

保険料が重複している場合は還付請求の手続きを

国民年金は2カ月〜2年分前納が可能です。前納すると割引が適用されますので、第1号被保険者で前納している方は多いのではないでしょうか。

国民年金を前納した期間内に会社員・公務員に就業し厚生年金に加入すると、保険料が重複してしまいます。

日本年金機構から「国民年金保険料還付請求書」が送付されますので、必要事項を記入して返送しましょう。

国民年金保険料還付請求書の受付から約1カ月で還付されます。

まとめ

国民年金と厚生年金の大きな違いは、加入対象者と保険料の負担方法・将来の受給額です。

第1号被保険者の方は、将来に備えて私的年金への加入を検討してみましょう。

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説