2024年は円高になるってホント?円高・円安の仕組みと、生活に与える影響を解説

2023年は、前年に続き食料品や燃料などの値上がりが暮らしを直撃した1年でした。その一因になったのは、歴史的ともいわれる為替の円安による輸入コストの上昇です。ただし、2024年以降はようやく円安の進行にブレーキがかかり、円高傾向に反転する、という見方が出ています。なぜそう予測されるのか、為替の変動で経済や暮らしはどうなるのか、考えてみます。

※記事の内容は2024年1月29日時点の情報を元に作成したものであり、現在の内容と異なる場合があります。

そもそも「円が高い・安い」とは

はじめに「円高」「円安」とはどういうことなのか、おさらいしておきましょう。

外国為替相場とは

貿易や外貨投資、海外旅行などでは、日本円と米ドル、日本円とユーロのように、異なる通貨の交換取引が必要になります。その取引を「外国為替取引」、異なる通貨を交換する場を「外国為替市場」といいます。

この外国為替市場において、それぞれの通貨が交換される際の交換比率が「外国為替相場(為替レート)」です。為替レートは需要と供給の関係で決まり、常に変動しているために「円高」「円安」という現象が発生するわけです。

ちなみに国際通貨は、かつては金1オンス=35ドルとする固定相場制でした。現在のような変動為替相場制に移行したのは、1973年のことです。

なお、通常円高・円安という表現は、世界の基軸通貨(※)である米ドルとの対比で使われます。

1ドル=80円と1ドル=120円。どちらが円高?

円高とは、その名の通り他の通貨に対して円の価値が上がること、円安はその逆です。

- 1ドル=100円→同80円に変動:1ドルと交換するのに100円必要だったのが、80円で済むため「円高」

- 1ドル=100円→同120円に変動:1ドルと交換するのに100円で済んだのが、120円必要になるため「円安」

歴史的円安の原因は

では、この間の円安はなぜ起こったのでしょうか?

円安進行は2022年3月から

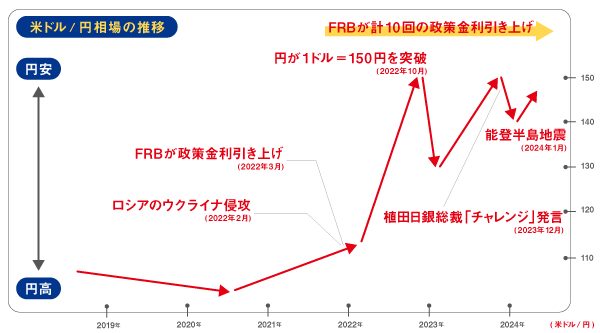

ここ5年ほどのドル/円相場は、概ね次のように推移しました。

急速な円安が始まったのは、2022年3月の半ばです。それまで1ドル=115円ほどで推移していた為替相場がみるみる円安に振れ、ある程度の乱高下(大幅な価格変動)を繰り返しながらも、ドルは右肩上がりの基調を維持しました。そして、同年9月頭に同140円を突破、10月21日には、一時同151円94銭という、実に32年ぶりの高値をつけました。半年あまりで、115円出せば1ドルと交換できたのが150円必要になるまで、円の価値が下がった(円安が進行した)わけです。

その後は、2023年1月にかけて、同130円近くまで「調整」します。しかし、そこから再び円安が加速する流れとなり、同年11月には、再び同150円を突破するなど、2023年も暮になるまで、円安トレンドに変化はありませんでした。

きっかけはFRBの政策転換

こうした円安がなぜ起こったのかは、起点となった2022年3月に何があったのかで、明らかになります。同月、アメリカの中央銀行であるFRB(米連邦準備制度理事会)は、コロナ渦中の経済を温めるために行ってきた金融緩和政策を一転させ、政策金利(中央銀行が一般の銀行に貸し付ける際の金利)の引き上げを実施しました。以後、FRBは段階的な金利の引き上げ=金融引き締めを実行したのです。

FRBが金融引き締めに政策転換した背景には、想定外のインフレの進行がありました。アメリカでは、コロナ禍で低迷していた景気が急回復したことなどから、2021年12月以降、およそ1年間にわたって消費者物価指数が7%超という空前のインフレが続き、国民生活に影響を与えました。その熱を冷ますために、金利を引き上げて(=お金を借りにくくして)、市中への資金供給量を抑えているわけです。

円安の主因はアメリカとの金利差

一方、バブル崩壊以降、デフレ経済に悩み、金融緩和政策を続けてきた日本の景気は、コロナ禍の最悪期を過ぎてもなかなか上向きません。こちらは、引き続きマイナス金利政策(※)から脱却できず、結果的に日米の金利差が大きく広がることになりました。

これを見た投資家の間で、円を売ってドルを買う動きが強まりました。需給関係から、「円は値下がり・ドルは値上がり」ということになります。これが、今回の急激な円安の主な要因だと説明されているのです。

金利差が利益を生む「円キャリートレード」

ところで、日米の金利差が開くと、なぜ円が売られ、ドルが買われるのでしょうか? そのエンジンになっているのが、「円キャリートレード」です。

円キャリートレードとは、相対的に金利が低い円建てで資金を借り入れ、その資金を外貨(この場合はドル)に換えて運用する取引のことです。外貨に転換した後の投資先は、海外債券や株式、商品先物、ヘッジファンドなど、資金を借り入れた投資家によってさまざまなのですが、彼らの「借りた円をドルに転換する」行為こそが、大量の円売り(=大幅な円安)の正体だとされているのです。

この取引では、投資の運用益に加え、借入れた円の金利と、実際に運用する資産との金利差が利益になります。例えば、金利2%で借りた円をドルに換え、利回り5%の米国債を買えば、それだけで3%の利ざやが稼げる、というカラクリです。当然、通貨間の金利差が開くほど、利ざやも大きくなるわけです。

ただし、この取引には大きなリスクも存在します。ドル建ての資金を円に換えて返済する際、借りた時点よりも円高になっていると、得た収益を上回る損を被る可能性があることです。「アメリカの金利低下」「日本の金利上昇」も、彼らにとってはマイナス材料です。そうした兆候が現れた場合には、投資家は早めに資産を円に換えて返済しようとするでしょう。今度は円を買おうとする人が増えますから、円高要因となります。実際今回の円安局面でも、為替相場が急速な円高に振れることがしばしばありました。

私たちの生活に少なからぬ影響を与える為替の動向が、そうした投機的ともいえる行動に大きく左右されている、という現実があるのです。

2024年は円高になるのか

日銀はマイナス金利政策を解除か

さて、2年近く続く円安ですが、23年も暮になって、ようやく「ピークは越えた」という見方が強まりました。2024年には、今も述べた「アメリカの金利低下」と「日本の金利上昇」が起こる可能性が高くなったからです。

実際、2023年12月には、一時急速な円高が進行し、“潮目”の変化を印象づけました。この円高の直接の引き金は、12月7日に植田和男日本銀行総裁が国会で行った「年末から来年にかけて一段とチャレンジングな状況になる」という発言でした。これが、特に外国人投資家に「早期にマイナス金利政策を解除する」と受け取られたことが、円買いにつながったものとみられています。

植田総裁は、後日、「発言にそのような意図はなかった」と説明し、年末年始にドラスティックな政策転換が行われることもありませんでした。しかし、マイナス金利の持続というのが極めて異常な状態であるのは確か。景気の先行きなどを確認しながら、早ければ2024年半ばまでに「正常化」に向けて動く可能性が指摘されています。

FRBは利下げに転換か

為替動向に日銀の政策以上に影響を与えるのは、FRBの動向です。こちらは、2023年12月の会合で、フェデラルファンド・レート(アメリカの政策金利)に関し、「ピークかその近くの可能性が高い」との認識が示され、利下げも「視野に入る」とされました。

金融引き締め策の効果もあってか、アメリカではインフレ率の低下が明確になっています。2022年春以来の相次ぐ金利引き上げも、ここで「打ち止め」の観測が広がっているのです。

これらを踏まえると、再び1ドル=150円を突破するような円安の可能性は遠のいた、とみるのが妥当だと思われます。ただし、今後どの程度まで円高が進むのかについては、専門家の間でも意見が分かれています。

日米の景気動向に注目

2024年は円安で始まった

ところで、行き過ぎた円安の修正がテーマだった2024年の年明けの為替市場は、皮肉なことに円安のスタートとなりました。元日に発生した能登半島地震により、日本経済の先行きに不確実性が増した結果、日銀によるマイナス金利解除のタイミングが遠のいた、という見方が広がったのも一因とされます。

日銀の金融政策は、年に8回行われる金融政策決定会合で議論されます。1月22日、23日に行われた今年最初の会合では、マイナス金利の継続など、大規模な金融緩和政策の維持が決まりました。ただ、これ自体は昨年来の「既定路線」で、判断が災害により変更されたというわけではないようです。

一方、この円安は、年明けに発表されたアメリカの前年12月の雇用統計で、同国の労働市場が依然として良好だったことを反映した、という指摘もあります。インフレは収まっても、景気の減速が確認されたわけではなく、当面利下げにまで踏み切るかどうかは微妙だという観測から、ドルが買われたわけです。

春闘の賃上げがカギに

とはいえ、中長期的にみれば、日米の中央銀行がそれぞれの「行き過ぎた」金融政策を是正する方向に動くのは、間違いなさそうです。問題は、日米の当局が政策転換を実行する時期と規模ということになるでしょう。

日本に関していえば、大きなカギを握るのが今年の春闘です。昨年は、ベースアップと定期昇給分を合わせて平均約3.6%という30年ぶりの賃上げ率となりました。今年も高い水準の賃上げが実現し、デフレに後戻りする懸念が薄まれば、そのタイミングでマイナス金利の解除が決断されるかもしれません。

今春闘の第1回回答集計結果の公表は、3月15日に予定されています。その直後の18日、19日、ないし4月25日、26日に開かれる金融政策決定会合が当面のヤマとなりそうです。

2024年の暮らしはどうなる?

円高は限定的か

説明してきたように、今年は日米の金利差が縮まる公算大といえます。ただ、現状では日本の景気が本格的に上向く状況にはないこと、他方アメリカの景況が目に見えて悪化しているわけではないことから、一気に差が詰まるようなことも考えにくいでしょう。

そのため、円高(円安の修正)は緩やかで、当面、以前の1ドル=110円台まで戻るような可能性は低いものとみられています。2024年は、とりあえず異常な円安の進行が一服し、為替相場が徐々に安定さを取り戻していく1年といえそうです。

物価高には落ち着き

食料品などの相次ぐ値上げは、ウクライナ戦争を主な原因とする穀物やエネルギー価格の高騰に、円安による輸入コストの上昇が重なったものでした。昨年後半頃から、輸入品そのものの価格は落ち着きをみせ、値上げラッシュも一巡しました。今後、多少なりとも円高傾向が維持されれば、高騰した生活必需品のある程度の値下がりが期待できるかもしれません。

他方、円高は日本経済にとってマイナス要因でもあることも、みておく必要があります。輸出品は、逆にコストアップになるからです。想定を超えて円高が加速するような状況になれば、円安メリットを享受している輸出企業は、打撃を受けることになります。

YouTubeで「円安」について解説中!

急速に進んだ円高!2024年は円高ドル安になる?

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

2024年は、この間の急速な円安の主因とされる日米の金利差が縮まり、緩やかな円高傾向になることが予想されています。ただし、どの程度まで修正が進むのかは、景気動向を踏まえた日米の金融当局の判断に委ねられています。

中小企業経営者や個人事業主が抱える資産運用や相続、税務、労務、投資、保険、年金などの多岐にわたる課題に応えるため、マネーイズム編集部では実務に直結した具体的な解決策を提示する信頼性の高い情報を発信しています。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ