申告漏れの所得金額が多い業種ランキングを発表!富裕層は過去最高額に

毎年国税庁は「所得税及び消費税調査等の状況税務調査」において、税務調査の状況や申告漏れ所得金額が多い業種などを公表しています。前回は経営コンサルタントが最も申告漏れ所得金額が多い業種でしたが、今回はどうなっているのでしょうか?

申告漏れ所得金額が多い業種ランキング、富裕層の申告漏れなど公表された税務調査のトピック、リモート税務調査などについて解説していきます。

申告漏れ所得金額が多い業種ランキング、1位は経営コンサルタント

前回に続き、申告漏れ所得金額が多い業種のトップは経営コンサルタントです。2位以下はどうなっているのでしょうか?

申告漏れ所得金額が多い業種ランキング

2022年7月〜2023年6月の税務調査において、1件あたりの申告漏れ所得金額が多い業種のランキングは以下のとおりです。

| 順位 | 業種目 | 1件当たりの申告漏れ所得金額 単位:万円 | 1件当たりの追徴税額(加算税含む) 単位:万円 | 前年の順位 |

|---|---|---|---|---|

| 1位 | 経営コンサルタント | 3,367 | 676 | 1 |

| 2位 | くず金卸売業 | 2,483 | 952 | – |

| 3位 | ブリーダー | 2,075 | 454 | 3 |

| 4位 | 焼肉 | 1,611 | 319 | – |

| 5位 | タイル工事 | 1,598 | 266 | – |

| 6位 | 冷暖房設備工事 | 1,520 | 287 | 15 |

| 7位 | 鉄骨、鉄筋工事 | 1,440 | 261 | – |

| 8位 | 太陽光発電 | 1,391 | 289 | – |

| 9位 | バー | 1,391 | 250 | – |

| 10位 | 電気通信工事 | 1,374 | 223 | 13 |

1件あたりの申告漏れ所得金額が多い業種の1位は、前回と同様に経営コンサルタントです。1件当たりの追徴税額が最も多い業種はくず金卸売業で、次いで経営コンサルタント、ブリーダーとなっています。

1位は前回と同様に経営コンサルタントですが、2位以下は大きく変わっています。

前回の順位も見ていきましょう。

| 順位 | 業種目 | 1件当たりの申告漏れ所得金額 単位:万円 | 1件当たりの追徴税額(加算税含む) 単位:万円 | 前年の順位 |

|---|---|---|---|---|

| 1位 | 経営コンサルタント | 2,266 | 611 | 7 |

| 2位 | システムエンジニア | 2,150 | 519 | 11 |

| 3位 | ブリーダー | 2,136 | 518 | 8 |

| 4位 | 商工業デザイナー | 1,752 | 410 | 10 |

| 5位 | 不動産代理仲介 | 1,656 | 453 | 9 |

| 6位 | 外溝工事 | 1,517 | 254 | – |

| 7位 | 型枠工事 | 1,507 | 239 | – |

| 8位 | 機械部品受託加工 | 1,507 | 319 | – |

| 9位 | 一般貨物自動車運送 | 1,493 | 195 | 14 |

| 10位 | 司法書士、行政書士 | 1,440 | 358 | – |

昨年はシステムエンジニアやデザイナーなど、在宅でできる仕事が上位に入っていました。

詳しくは「個人の“申告漏れ”業種別1位はプログラマー!国税当局の「重点分野の“狙い撃ち”」が加速しているって本当?」をご覧ください。

今回はコロナ禍の規制が緩和され、焼肉・バーなどの外食系の仕事の需要が増えたことが分かります。

2022年は税務調査そのものの件数も、2021年と比べ増加しました。

税務調査の件数が増加、追徴税額は前年比で126.1%に

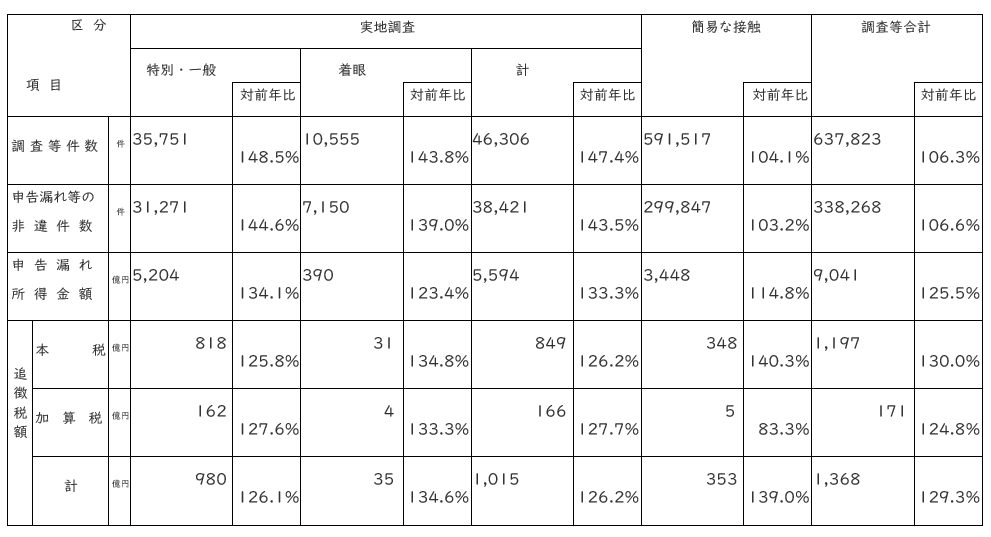

2022年7月〜2023年6月までの所得税などの調査の状況は、件数、非違(違法)件数、申告漏れ金額などが全て前年に比べ増加しています。

1:2022年7月から2023年6月までの間の実績で、いずれも調査等の対象となった全ての年分の合計の計数である。

2:上段は、前事務年度の計数である。

3:「簡易な接触」の件数には、更正の請求等に基づく減額更正や添付書類の未提出に対する提出依頼を行った件数等を含む。

4:追徴税額(本税)には、復興特別所得税額を含む。

5:実地調査の件数は、所得税と消費税の実地調査件数である。

実地調査件数が昨年の約1.49倍で、申告漏れなどの非違件数は約1.45倍です。

追徴税額も全体的に増えています。

富裕層や、海外投資をしている者の申告漏れ所得金額の総額が過去最高に

富裕層の申告漏れ所得金額の総額は、過去最高の 980 億円

国税庁の「2022事務年度 所得税及び消費税調査等の状況」によると、今回は富裕層(有価証券・不動産等の大口所有者、経常的な所得が特に高額な個人、海外投資等を積極的に行っている個人など)に積極的に調査を行ったそうです。

資産運用の多様化や国際化が進み、海外口座の利用や暗号資産など多様な資産を運用できるようになったという背景があります。

2022事務年度においては、2,943 件(前事務年度 2,227 件)の実地調査を実施し、1件当たりの申告漏れ所得金額は、3,331 万円でした。

申告漏れ所得金額の総額は、過去最高だった前回を上回り 980 億円に上りました。

特に海外投資などを行っている富裕層に対しては、1件当たりの追徴税額が1,068 万円で、所得税の実地調査(特別・一般)全体(274万円)に比べ 3.9 倍です。

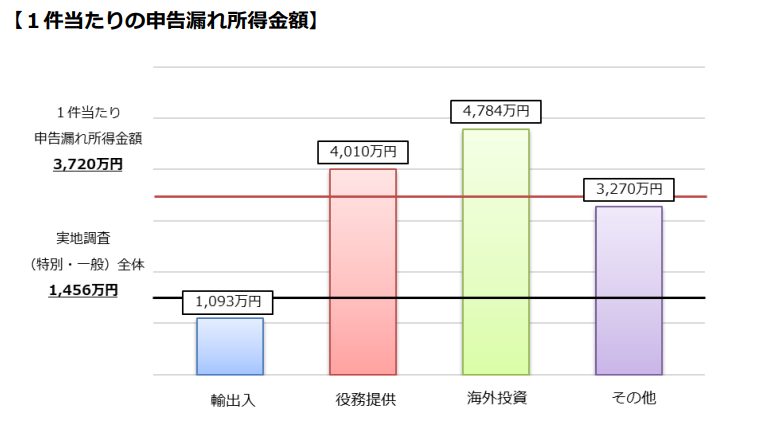

海外投資などを行っている人も、申告漏れの所得金額総額が過去最高

国税庁は、海外投資を行っている個人や海外資産を保有している個人などに対しても積極的に調査を実施しました。

その結果、1件当たりの申告漏れ所得金額は、過去最高だった前回を上回り 3,720 万円で所得税の実地調査全体の1,456万円比べ 2.6 倍に上ります。

特に海外投資をしている富裕層は申告漏れ所得金額が多い傾向にあります。

税務調査とはどのように行われるのか

一般的な税務調査の流れ

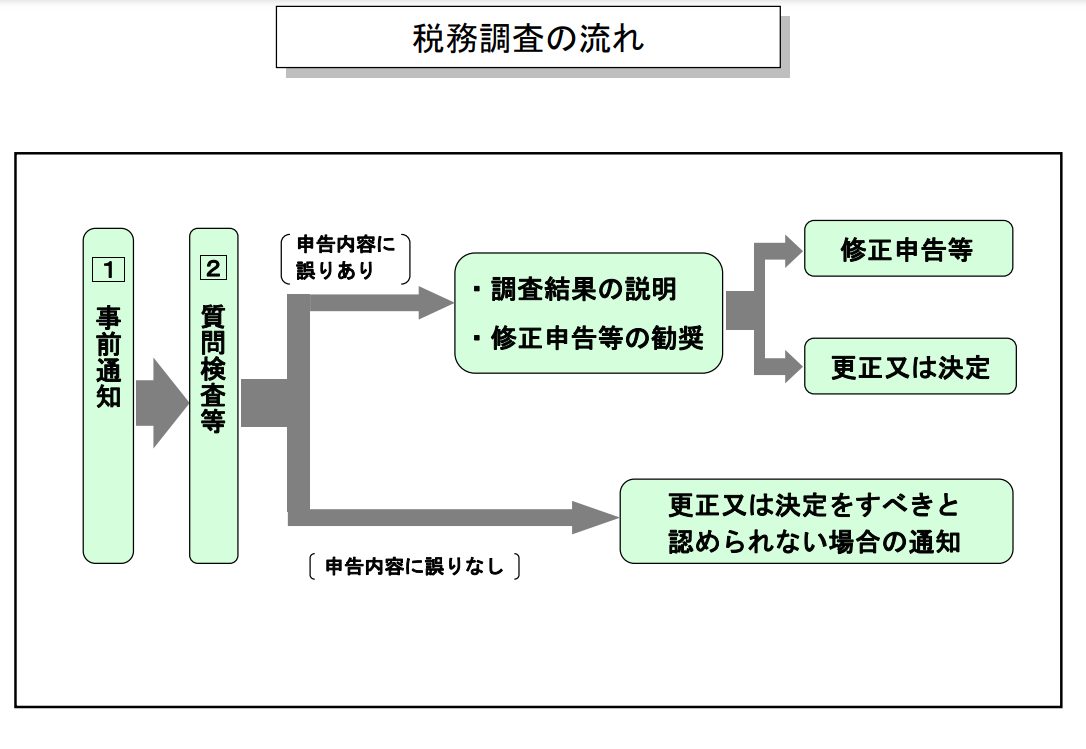

内閣府の「独占禁止法審査手続についての懇談会 国税庁提出資料」によると、税務調査は「申告内容が正しいかどうかを帳簿書類などで確認し、申告内容に誤りが認められた場合や、申告する義務がありながら申告していなかったことが判明した場合に、是正を求めるもの」と記載されています。

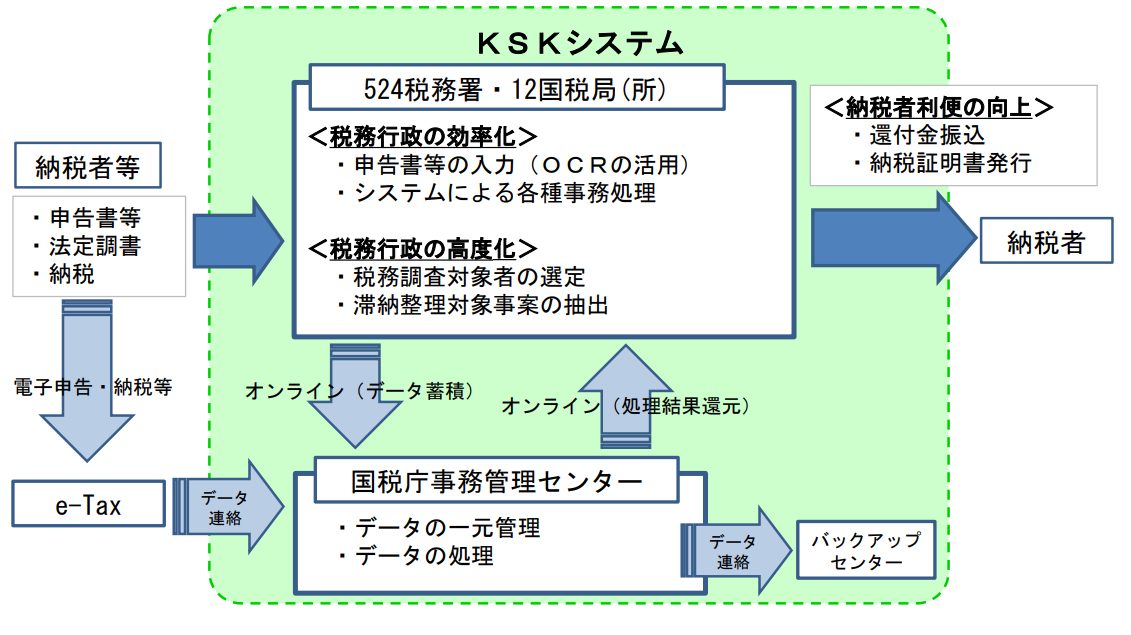

国税庁は、全国の国税局と税務署をネットワークで結ぶ「国税総合管理システム(KSKシステム)」で申告されたデータなどを一元管理しています。

システムのデータを基に税務調査対象者が選定されます。

税務調査の流れは以下のとおりです。

国税通則法74の9において、実地の調査を行う場合は基本的に納税者と税務代理人(主に税理士)の双方に対し事前通知を行うことが定められています。

調査では国税局・税務署の職員は必要に応じて帳簿書類や資料などの提示または提出を求めることが可能です。

場合によっては重要と認められる事項について、Q&A形式で「質問応答記録書」を作成し、内容確認を求めることもあります。

申告漏れや無申告、数字に誤りがあるなど申告内容に過誤がある際には修正申告などを勧め、納税者は修正申告または更生の請求などを行います。

なお修正申告書とは、法定申告期限後に提出した確定申告の申告額に誤りがあり、申告をした税額などが実際より少ないもしくは還付される税金が多い場合に、訂正するために提出するものです。

更正の請求書とは、納める税金が多すぎたもしくは還付される税金が少なすぎた場合に、正しい金額に訂正するために提出します。

大規模法人にはリモート税務調査も

2023年7月から、国税庁は大規模法人を対象にリモートツールを利用した調査・行政指導を試行的に実施しています。

なお特別国税調査官所掌法人については、2022年10月から必要に応じて実施しています。

今回の調査結果は2022年7月から2023年6月までの間のものですので、大規模法人のリモート税務調査の結果は含まれていません。ただし、特別国税調査官が所掌する法人などリモート税務調査で申告漏れが発覚した企業もあるかもしれません。

詳しくは「リモート税務調査とは?2022年10月から試験的に実施へ。方法や流れ、対象となる法人も」をご覧ください。

個人事業主・法人は申告漏れに気をつけよう

申告漏れや実際の金額より少なく申告されたケースなどでは、本来納める税金とは別に加算税を課課されることがあります。

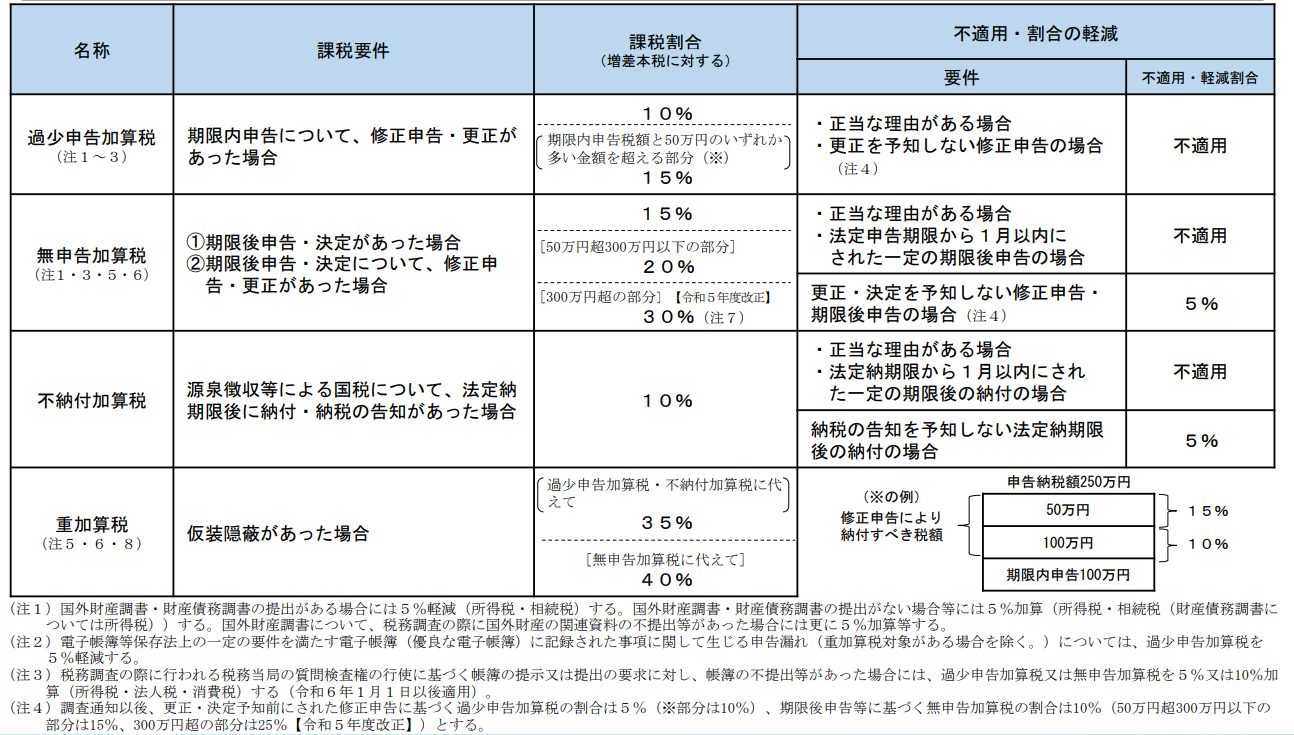

例えば期限内の申告で修正申告・更正があった場合には過少申告加算税、期限後の申告や決定があった時には無申告加算税を課されてしまう可能性が生じてしまいます。

特に仮装・隠ぺいがあった際の重加算税は、ペナルティとして35~40%と税率が高いです。

個人事業主や法人の担当者は、申告漏れに気をつけましょう。

YouTubeで「申告漏れ」について解説中!

申告漏れが多い業種ランキング!今年狙われる職業は○○です

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

確定申告の時期ですので「所得税及び消費税調査等の状況税務調査」のトピックや税務調査について、この記事で改めて知っておきましょう。

▼参照サイト

令和4事務年度 所得税及び消費税調査等の状況【国税庁】

情報通信審議会 電気通信事業政策部会 通信政策特別委員会(第1回)配布資料・議事概要(2023年9月7日開催)【総務省】

加算税の概要【財務省】

大学在学中に2級FP技能士を取得、会社員を経て金融ライターとして独立。金融・投資・税金・各種制度・法律・不動産など難しいことを分かりやすく解説いたします。米国株・ETFなどを中心に資産運用中。CFP(R)の相続・事業承継に科目合格、現在も資格取得に向けて勉強中。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025年参院選】選挙運動のやり方とルールを徹底解説!NG行為とは?

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ