知らないと損!役員報酬と役員賞与

皆さんは役員賞与と役員報酬の明確な違いについてご存知ですか。知らずにあやふやなままにしていると、意外と損をしていることもあります。一般従業員の賞与や報酬は損金として算入可能ですが、役員に関しては報酬が損金に算入可能である一方で事前に届け出を行っていない賞与は損金に算入できません。役員報酬扱いにする方法はいくつかありますが、いずれにせよ損金に算入することによって支払う税金を少なくしたいものです。役員賞与と役員報酬の違いを明確に把握し節税に努めましょう。

役員報酬と役員賞与

定義の違い

まず、役員報酬と役員賞与の定義を確認しておきましょう。

会社法上、役員に対する報酬は「報酬、賞与その他の職務執行の対価として株式会社から受ける財産上の利益」と定義されており、役員賞与は役員報酬等の一種とされます。

一方で税務においては、役員報酬と役員賞与は異なる扱いを受けます。税務上、役員報酬とは、役員に対する給与のうち、賞与及び退職給与(退職金)を除いたものを指し、役員賞与とは、原則として臨時的に支給される給与のうち退職給与を除いたものを指します。基本的に、役員報酬は1ヶ月以下の間隔で定期的に支払われる給与で、役員賞与は臨時に支給ないし増額される給与と捉えていれば問題ないでしょう。

会計上の扱いは?

上記の通り、役員賞与は会社法において役員報酬の一つとみなされるため、役員報酬と同様に費用として位置づけられ、発生した期間の費用として処理されます(発生主義)。

かかる税金の違いは?

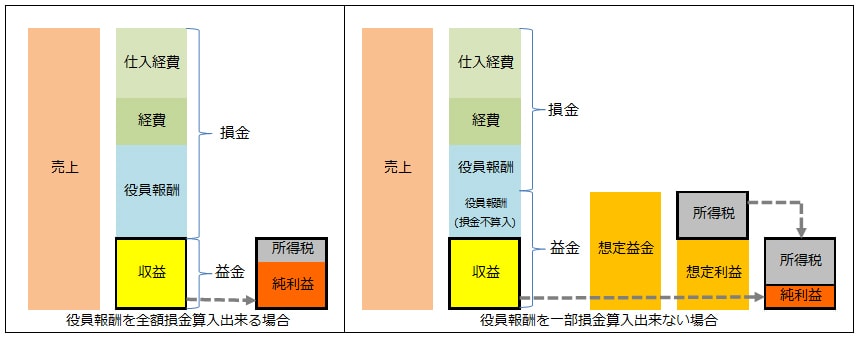

それでは、役員報酬でも役員賞与でもかかる税金の額は変わらないのかというと、そうではありません。上で述べたように、税務上は両者を区別して扱い、報酬を「業務執行の対価」、賞与を「利益の分配」とみなします。この違いに基づき、経費である報酬は損金に算入出来る一方で、利益である賞与は損金への算入が認められないという結果になるのです。

損金として扱う額が大きくなれば、売上から経費(≒損金)を差し引いた額である収益は小さくなるため、収益に課される税も少なくなります。すなわち、役員への給与を役員報酬として扱うことで、支払う税額を少なくすることができるわけです。

役員報酬として扱われるためには

このように、役員に対する給与を役員報酬として扱うことは重要な節税対策となりますので、そのための要件を抑えておきましょう。税務上、損金算入できる役員報酬は、以下の(1)~(3)に分類されます。

(1)定期同額給与

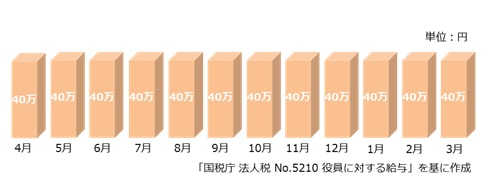

定期同額給与とは、支給時期が1ヶ月以下の単位期間ごとであって、その事業年度における支給額が一定である給与を言います。例えば下の図のように、毎月40万円を支給する場合、これに該当します。

また、給与改定を行った場合でも、以下の(A)、(B)両方の条件を満たせば、定期同額給与として扱い、損金に算入することができます。

(A)給与改定の事由が以下いずれかの要件を満たすこと

・通常改定

当該事業年度開始の日の属する会計期間開始の日から3ヶ月を経過する日までに、継続して毎年所定の時期にされる給与改定。(ただし、それ以降にされることについて特別の事情があると認められる場合には、その改定の時期にされたもの)

・臨時改定事由による改定

役員の職制上の地位の変更、その役員の職務の内容の重大な変更、その他これらに類するやむを得ない事情による改定。

・業績悪化改定事由による改定

経営状況の著しい悪化等による改定。

(B)次の①~③の各期間の給与が同額であること

①事業年度開始の日から改定の日の前日まで

②改定の日から次の改定の日の前日まで

③次の改定の日から事業年度終了まで

では、給与改定に関する要件(B)に関して、具体例に即して詳しくご説明します。

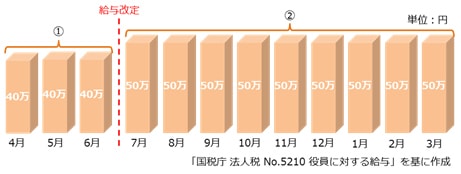

具体的例1:同一年度中に1回の給与改定が行われる場合

仮に7月の段階で給与改定が行われたと想定すると、①事業年度開始の日から改定の日の前日まで(4月から6月)の給与と、②改定の日から次の改定の日の前日あるいは事業年度終了まで(7月から3月)給与が同額である必要があります。

この場合、下図のようにそれぞれ40万円あるいは50万円と一定期間内の給与が同額となっていれば、定期同額給与として扱われます。

また、国税庁の規定からは、同一年度中に2回以上の給与改定が行われる場合も想定されますが、その場合も、上の例と同様に考えれば問題ありません。

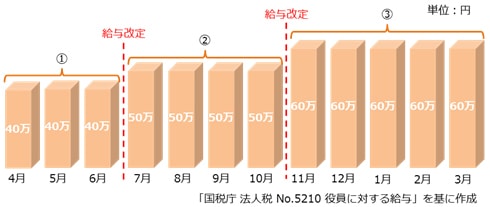

具体例2:同一年度中に2回の給与改定が行われる場合

仮に7月と11月の2度給与改定が行われたと想定すると、①事業年度開始の日から改定の日の前日まで(4月から6月)の給与と、②改定の日から次の改定の日の前日まで(7月から10月)の給与、そして、③次の改定の日から事業年度終了まで(11月から3月)の給与が同額である必要があります。

この場合、下図のようにそれぞれの期間における給与が40万円、50万円、60万円のように同額となっていれば、定期同額給与として扱われます。

(2)事前確定届出給与

事前確定届出給与とは、その役員の職務につき所定の時期に確定額を支給する旨の定めに基づいて支給する給与です。すなわち、支給時期を定めることによって毎月決まった額を支払う必要がなくなるため、いわゆる役員賞与の支払いに本形態を利用することができます。

事前確定届出給与として認められるためには、納税地の所轄税務署長に届出をしなければなりません。(なお、同族会社以外の法人が定期給与を支給しない役員に対して支給する給与については、届出をする必要はありません。)

事前確定届出給与に関する定めをした場合、届出の期限は以下のうち早い日(ただし、新設法人がその定めをした場合には、設立日以後2ヶ月を経過する日)となります。

・株主総会等の決議により「事前確定届出給与」の決議をした日(その決議をした日が職務執行開始日後である場合には職務執行開始日)から1ヶ月を経過する日

・その会計期間開始の日から4ヶ月を経過する日

なお、(1)で解説した臨時改定事由により新たに事前確定届出給与の定めをした場合には、上記の届出期限と、臨時改定事由が生じた日から1月を経過する日のうち、いずれか遅い日が期限となります。

また、届け出た額と実際に支給した額に過不足が生じてしまうと損金として認められないので、注意する必要があります。ただし、業績悪化などにより事前に決めた報酬額を支払うことができない場合は、一定期間内に事前確定届出給与に関する変更届を提出することで対応可能です。

(3)利益連動給与

利益連動給与とは利益の状況を示す指標を基礎として算定される給与で、これが認められるのは、同族会社以外の法人が以下の3つの要件を満たす場合に限られます。

・ 損金経理をしていること

・ 有価証券報告書に記載される利益の状況を示す指標の数値が確定した後、1ヶ月以内に支払われる見込みであること

・ 支給額の算定方法が、利益の状況を示す指標の数値を基にした客観的な方法であって、次の要件を満たすこと

(イ)確定額を限度とし、かつ、他の役員に支給する利益連動給与に係る算定方法と同様のものであること

(ロ)会計期間開始日から3ヶ月以内に一定の報酬委員会が決定していること、その他これに準ずる適正な手続を経ていること

(ハ)その内容が上記(ロ)の決定又は手続終了の日以後、遅滞なく有価証券報告書に記載されていること、その他一定の方法により開示されていること

過大な役員報酬は損金算入されない?

では、上記(1)~(3)のいずれかに該当していれば、役員報酬の損金算入が際限なく認められるのでしょうか?

そうではありません。役員に支給する給与の額のうち「不相当に高額な」金額は所得の金額の計算上、損金の額に算入しない旨が法人税法に規定されているので、注意が必要です。これは、役員報酬の額に上限を設けない場合、際限なく役員報酬を増大させることで税金の支払いを逃れることが可能になってしまうからです。実際に、取締役に支払われた役員報酬が不相当に高額であるとして、超過分の金額の損金への算入を認めないとの判決が出された例もあります。

役員賞与が損金算入出来る場合

上で述べたように、役員賞与は税務上、損金算入できません。しかしながら、役員に対して支給する臨時的な給与(賞与)が損金に算入されるケースとして次のようなものがあります。

・事前確定届出給与扱いと出来る場合

上で説明した通り、事前確定届出給与として認められれば毎月決まった額を支払う必要がないため、賞与の支払いに本形態を利用することができます。手続きについては上記を参照してください。

・使用人兼務役員に支給される使用人としての賞与

役員であっても、その役員が“使用人兼務役員“である場合、その使用人としての業務に対する賞与がその他の使用人に対するものと同程度であれば、損金として認められます。

この場合の“使用人兼務役員”とは、役員のうち部長、課長、その他法人の使用人としての職制上の地位を有し、かつ、常時使用人としての職務に従事する者を指し、取締役や専務などの役員は含まれません。

見直される役員報酬

我が国の現状として、企業の役員報酬は依然として固定報酬中心であり、欧米と比べて株式報酬などの中長期インセンティブや業績連動報酬の割合が低く、業績向上のインセンティブが効きにくい状況だと言われています。企業からは、欧米先進諸国で利用されている多様な株式報酬や業績連動報酬を利用したいとの声が上がっています(企業活力研究所のレポートによる)。

このような状況に鑑み、政府は経営陣に中長期インセンティブを付与するための多様な業績連動報酬や自社株報酬の導入を促進するよう、損金算入の対象範囲を拡大することを決定しました。

具体的には、中長期の業績目標の達成度合いに応じて、株式を役員に付与する“パフォーマンス・シェア”と、中長期の業績目標の達成度合いに応じて、株価相当の現金を役員に付与する“ファントム・ストック“が損益算入の対象に追加されます。

まとめ

いかがでしたか。会社法の施行によって、役員賞与は役員報酬の一種としてみなされるようになりました。一方で税務上は原則として役員賞与を損金に算入出来ないため、いかにして役員報酬として扱うかがとても重要になります。役員報酬として損金に算入する為には、基本的に定期同額給与であることが条件になりますが、一定の条件を満たし事前確定届出給与や利益連動給与として認められれば、比較的柔軟に役員に対する給与を支給することが可能になります。

また、固定報酬が主流であった日本企業の中からも、株式報酬や業績連動報酬など現状に即した役員報酬のあり方を求める声が上がってきており、今後、日本企業全体でも役員報酬のあり方が変わっていく事が見込まれます。

慶應大学卒。現、同大学院所属。

大学4年時に公認会計士試験に突破。

自分の知識の定着も兼ねて、会計・財務などに関する知識を解説していきます。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説