個人事業主の税金は平均どれぐらい?意外と知らない個人事業主のこと

1年間の収入や経費を計算したり、納める税金の計算をしたりするときに、「他の個人事業主はどれぐらいの税金を支払っているのだろう?」と気になったことはありませんか。

国税庁が公表している個人事業主についての統計データなどを見ると、意外な事実が浮かび上がってきます。この記事では、意外と知らない個人事業主の税金について解説します。

個人事業主の平均年収はどれぐらい?

税金の平均を知る前に、そもそも個人事業主の平均年収は一体どれぐらいなのでしょうか。ここでは、個人事業主における平均年収とは何か、どの年収層の人が多いのかなどを見ていきましょう。

個人事業主における年収とは

サラリーマンの年収といえば、勤務先から支払われた1年間の給料や賞与を合計したものです。しかし、個人事業主の場合、様々な業種や仕事の形態をとっており、必要な仕入れや経費の種類・金額も異なってきます。そのため、一概に1年間の売上を年収としてしまうと、正しい比較ができなくなります。

国税庁が公表している「申告所得税標本調査結果」では、所得金額を基準として様々な統計を算出しています。所得金額とは、売上から必要経費を差し引いたものです。そこで、この記事では所得金額を基にした個人事業主の年収を前提に、様々な統計情報を確認していきます。

個人事業主の平均年収は意外と高い?

個人事業主の平均年収(所得金額)について見ていきましょう。国税庁が令和5年3月31日に公表した「令和3年分申告所得税標本調査結果」によると、令和3年の個人事業主の平均年収(所得金額)は、491万円となっています。

令和元年の平均年収425万円から、令和2年は420万円へと僅かながら減少していました。令和2年は新型コロナウイルスの流行が始まり、経済活動が停滞を余儀なくされたことの影響であることは疑いがありません。一方でコロナ禍が継続している令和3年において、前年より平均年収は70万円も増加しています。補助金、助成金の交付に加え、コロナ禍における新たな事業のあり方を模索していた結果が出始めた時期かもしれません。

次に、申告納税者数について見ていきましょう。申告納税者における事業所得者数は、平成28年の174万人をピークに毎年緩やかな減少傾向にありましたが、令和2年に181万人と大きく増加しました。令和3年分の申告納税者数は全体で657万人です。そのうち事業所得者は全体の26.7%に該当する176万人となっており、前年よりは減少しています。

最後に、所得階級別の申告納税者数を確認してみます。

令和3年における最も申告納税者数の多い年収(所得金額)層は、300万円超500万円以下の40万人でした。次いで100万円超200万円以下の39万7千人、200万円超300万円以下の35万人と続きます。僅差ではありますが、平成30年における所得金額層の1位と2位が入れ替わった形です。平均年収の増加がこの結果からも見て取れます。もっとも、平均年収が300万円以下の層は、申告者数の半数強をいまだ占めています。

個人事業主が納めている税金の平均額

次に、個人事業主が納めている税金(所得税)の平均額について見ていきましょう。令和3年分の事業所得者の平均税額は63万円です。こちらも令和元年の50万円から令和2年にいったん447万円と下がり、令和3年に大きく増加しました。

この額を見て、「所得税の平均納付額はかなり多いのではないか」と思う人も少なくないでしょう。これは、所得税の税制が累進課税制度をとっているためです。累進課税制度とは、所得金額が高ければ高いほど、税率も高くなる税制度のことです。

高所得者は所得金額が高く、税率も高いので納める税額が高くなります。その分、平均納税額を押し上げています。

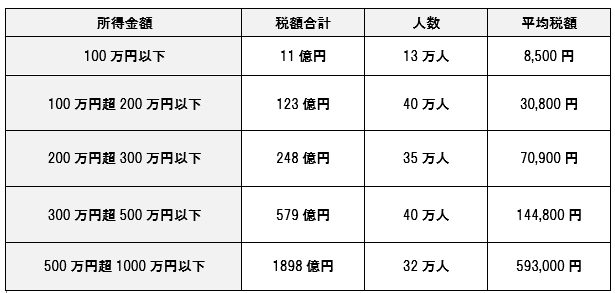

「令和3年分申告所得税標本調査結果」では、所得階級別の税金平均額は記載されていないため、事業所得者の所得別階級別税額合計を上述した所得階級別の申告納税者数で除して、それぞれの階級の納税額の目安を計算してみましょう。

あくまで目安ですが、この数字を見ると、所得金額により平均税額に大きな違いがあることがわかります。

個人事業主の税金に関する他の情報も見てみよう

ここまでは、事業所得に対する所得金額や税額の平均額について見てきました。

個人事業主が確定申告をする際に、所得金額や税額とともに気になるのが、所得控除や青色申告専従者給与などをどれぐらいの人が使っているのかということです。そこで、ここからは税金に関する他の情報について見ていきましょう。

個人事業主が払うべき税金とは

個人事業主は、自分のビジネスで得た収入に対して税金を支払う必要があります。具体的には、所得税、住民税、消費税、個人事業税が主な税金です。

所得税は、個人事業主が年間で得た収入から、必要経費や控除額を差し引いた金額に対して課税されます。

必要経費とは、ビジネスのために支払った経費のことで、例えば事業用の電気代や交通費などが含まれます。なお、控除額は、個人事業主が家族を養っている場合や住宅ローンを返済している場合など、特定の条件を満たすと適用されるものです。

住民税は都道府県民税と市区町村民税があり、一定の所得がある個人事業主は支払う必要があります。

消費税は、個人事業主が提供する商品やサービスに対して課税されます。個人事業主は、消費税を収めるために、売上高から支払った消費税を差し引いた金額を国税庁に申告し、支払う必要があります。ただし免税業者の場合は支払う必要がありません。

個人事業税は事業所得が290万円を越える場合に課税されるものです。ただし指定された事業者のみが一定の税率を負担する仕組みになっており、「第1種(37業種)」「第2種(3業種)」「第3種(30業種)」それぞれ3~5%で課税されます。

個人事業主は、これらの税金を納めるために、確定申告を行う必要があります。確定申告とは、年度ごとに自分の所得や支出を申告し、税金を計算する手続きのことです。申告期限には注意し、正確な情報を提出することが重要になります。

個人事業主が節税する方法

青色申告にする

節税をするためには、個人事業主が「青色申告」を選択することが重要です。

青色申告とは、所得税法に基づき、個人事業主が所得税を申告する方法の一つです。青色申告の場合、最大65万円の特別控除が受けられます。白色申告では10万円の控除のみになるので、節税効果は大きくなります。

事業に関係するものは経費として計上する

個人事業主が節税する方法の一つは、事業に関係するものを経費として計上することです。

経費を計上することで、事業の収入から経費を差し引いた金額が課税対象となります。つまり、経費が多ければ多いほど、課税される所得が少なくなり、税金を節約することができます。

ただし、経費として計上できるものは、必ずしも全てが節税対象となるわけではありません。税務署の基準に従って、必要な経費と判断されるものだけが認められます。

そのため、経費を計上する際には、正確な記録を残し、必要な書類や領収書を保管しておくことが重要になります。

所得控除の制度を活用する

個人事業主が節税する方法として、所得控除の制度を活用することがあります。所得控除とは、所得税を計算する際に所得金額から差し引かれる金額のことで、個人事業主もこの制度を利用することができます。

たとえば医療費、社会保険料、生命保険料などがあります。また、自己年金制度や確定拠出年金制度を利用することもできます。

これらの制度を利用することで、将来の老後のために資金を積み立てることができます。積み立てた資金は所得控除となり、税金を節約できます。

控除はどれぐらいの人が使っている?

ここでは控除について見ていきますが、個人事業主に限らず、サラリーマンも含めた申告者全体の数字になります。

所得税の確定申告の控除には、大きく分けて所得控除と税額控除の2つがあります。所得控除は、税金の計算途中に所得金額から差し引くことができる控除です。例えば、生命保険料控除や扶養控除などがあります。税額控除は、計算後の税額から直接差し引くことができる控除です。例えば、住宅借入金等特別控除などがあります。それぞれ詳しく見ていきましょう。

①所得控除

令和3年分における所得控除の総額は、9兆5522億円となっています。申告納税者1人当たりの控除額は145万円となっています。

適用者が多い所得控除の中で、誰でも受けられる基礎控除がもちろん96.4%と高く、健康保険や国民年金などの社会保険料控除も全体の94.3%と高い数字になっています。次いで生命保険料控除が78.9%、地震保険料控除が37.5%、医療費控除が28.4%の適用率となっています。

逆に適用が少ない所得控除は、雑損控除とセルフメディケーション税制による医療費控除で、どちらも0.1%でした。

次に控除金額の合計による構成割合を見ると、いちばん割合の高い所得控除は社会保険料控除で全体の38.5%でした。次いで基礎控除が31.8%、扶養控除が5.7%となっています。

やはり全体を見ると、社会保険料控除の割合が大きなものになっています。

②税額控除

令和3年分における税額控除の総額は1,212億円でした。内訳をみると、住宅借入金等特別控除が44.9%、配当控除が28.4%となっています。住宅借入金等特別控除は住宅ローンを使ってマイホームを購入した場合に受けられる控除で、配当控除は、所有している株からの配当金があるときの控除です。

この2つの控除だけで実に控除額全体の73.3%を占めています。

青色専従者給与を使う場合に参考にしたい平均給与

個人事業主は、事業主の家族も一緒に仕事をしているケースが多いです。しかし、所得税では原則、家族に対する給料は経費になりません。特例として、青色申告をしている場合は青色専従者給与として、家族への給料を経費にできます。ただし、青色専従者給与の金額は特別高い場合は認められません。そこで問題になるのが、妥当な金額とはいくらかであるかということです。

「令和3年分申告所得税標本調査結果」では、青色専従者給与についても統計を取っています。令和3年分における青色申告の所得者のうち、青色事業専従者給与がある個人事業主は全体の19%、ただし事業所得者に限ると35.1%と高くなります。

また、青色事業専従者の平均給与は210万円、事業所得者に限ると225万円となっており、それ程差はありません。事業所得者における専従者の人数は平均で1.1人程度となっています。あくまで目安になりますが、事業所得者の場合、平均225万円÷12か月=19万円弱となっています。

事業規模にもよりますが、平均値より大幅に高い青色専従者給与でなければ、適正金額と認められる可能性は高いでしょう。

【関連記事】:【まとめ】確定申告、自分は対象者?確定申告をした方がお得な人・不要な人も解説

Youtube動画でポイントを解説中!

気になる個人事業主の平均年収ってどのくらい?【フリーランスの税金の知識】,3分でわかる!税金チャンネル

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる!税金チャンネル」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる!税金チャンネル

まとめ

個人事業主の確定申告では、他の個人事業主の所得金額や税金の金額などがわかりません。適切に処理を行っていたとしても、漠然と不安になることも多いでしょう。そこで、この記事ではあくまで目安にはなりますが、国税庁が公表した統計データをわかりやすく紹介しました。確定申告時の不安解消に少しでもつながれば、幸いです。

▼参照サイト

会計事務所に約14年、会計ソフトメーカーに約4年勤務。個人事業主から法人まで多くのお客さまに接することで得た知見をもとに、記事を読んでくださる方が抱えておられるお困りごとや知っておくべき知識について、なるべく平易な表現でお伝えします。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ