中小企業のための法人税の特例~うちは中小法人?それとも中小企業者?~

決算が近づき、法人税の概算を知るために法人税の税率を調べてみたとします。すると、「中小法人」や「中小企業者」などの用語があちこちにあります。「はたして、当社は中小法人?それとも中小企業者?」と疑問が湧いて、釈然としなかったことはありませんか。この記事はこの悩みにお答えします。

法人税は小さな法人をどのように考えている?

制度ごとに対象を規定する措置法

わが国の法人税のしくみには、中小企業税制として独立した法律はありません。

したがって、中小法人の税金について考えるには、法人税法と租税特別措置法(以下、措置法といいます。)の両方を見る必要があります。

法人税法とは、法人の所得にかかる税金である法人税についてのルールを定めた法律です。

そして措置法は、国の政策を実現のために特例的に行う増減税(主として減税)について期限を設けてルールを定めた法律です。措置法は法人税だけでなく、他の国税すべてをカバーしています。

措置法には、法人税法上に規定がある場合に、法人税法の「原則」に対して「特例」として設けているものや、措置法独自のルールを設けているものがあります。

措置法には、中小法人を対象とした節税につながる特例が多く設けられています。

実際、特例の対象になるかどうかは、その措置法の特例ごとに法人を規定しているため、「中小企業者とは」と、直接定義しているものではありません。

導入で取り上げた「法人税の税率」を例にとり、条文のつながりや用語について解説します。

まず、法人のことについて調べるには、法人税法を調べます。

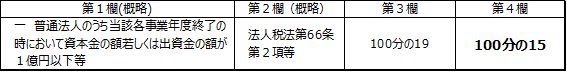

【法人税法第66条】(各事業年度の所得に対する法人税の税率)(以下、概略)

普通法人などに対して課する各事業年度の所得に対する法人税の額は、所得の金額に100分の23.2の税率を乗じて計算した金額とする。

2 前項の場合において、普通法人のうち各事業年度終了の時において資本金等の額が1億円以下であるもの等の所得の金額のうち年800万円以下の金額については、同項の規定にかかわらず、100分の19の税率による。

第2項を見てわかるように、法人税法では期末資本金が1億円以下の法人を区別しています。この区分が中小法人となります。

次に、措置法を見てみます。

【租税特別措置法第42条の3の2】(第1節 中小企業者等の法人税率の特例)(概略)

次の表の第1欄に掲げる法人等の平成24年4月1日から平成33年3月31日までの間に開始する各事業年度の所得に係る規定の適用については、同欄に掲げる法人等の区分に応じ同表の第2欄に掲げる規定中同表の第3欄に掲げる税率は、同表の第4欄に掲げる税率とする。

措置法では、期末資本金が1億円以下の法人を「中小企業者等」として、期間を区切って税率を15%とする旨が規定されています。

措置法では、中小企業者の定義を「政令で定める」としていて、適用する法令によって定義は変わってきます。

個々の規定で違いはありますが、大雑把にいえば資本金1億円以下で親子関係のない法人は、中小法人であり、中小企業者であると考えて大きな問題はなさそうです。ただし、例外があるということをおさえておく必要があります。

中小法人が受けることのできる特例とは?

先に述べた法人税の税率以外で、中小法人が受けられる特例をいくつか挙げておきます。

- 青色欠損金の繰越控除(法人税法57)

大法人では制限のある繰越控除ですが、中小法人では所得金額の100%まで繰越控除が可能(欠損金を生じた事業年度において青色法人であるものに限ります)

繰越控除とは、損失があった場合に、翌年以降にその損失を繰り越して翌年以降の利益から控除すること - 貸倒引当金制度(法人税法52)

大法人では原則適用できない貸倒引当金の損金算入が中小法人では一定額まで繰り入れが可能 - 交際費の損金不算入制度(措置法61-4)

大法人では、50%相当額を超える交際費は課税だが、中小法人は年800万円までの控除が可能

なお、青色欠損金の繰越控除については、令和2年4月の臨時特例により、新型コロナウィルス対応策として10億円以下の法人も適用できるようになりました。

中小企業者が受けることのできる特例とは?

次に中小企業者が受けられる優遇制度も、いくつか見ていきましょう。適用には中小企業者(他の法人に支配されていない中小法人)であることが前提となります。

- 試験研究費の税額控除の特例(措置法42-4)

試験研究費について中小企業者等は大法人より特別控除額の割合を優遇される - 少額減価償却資産の特例(措置法67-5)

中小企業者等は取得価額30万円未満の固定資産を年300万円まで損金にできる - 特別償却又は税額控除

- 機械等を取得した場合(措置法42-6)

- 中小企業者等が一定の機械を取得した場合、特別償却ができる

- 特定中小企業者等が一定の機械を取得した場合、税額控除がある

- 経営改善設備等を取得した場合(措置法42-12の3)

- 特定中小企業者等が一定の設備を取得した場合、特別償却ができる

- 特定中小企業者等が一定の設備を取得した場合、税額控除がある

- 機械等を取得した場合(措置法42-6)

これら中小企業者等への優遇制度には、青色申告法人、資本金1億円以下、支配関係なしという要件以外に、さらに

- 従業員数の制限(500人以下など)

- 一定の経営改善計画の指導や経済産業大臣の認定を受けたもの

- 資本金3,000万円以下

など、個々の規定独自の要件が設けられています。

新型コロナウィルス対応策のためのテレワーク設備投資が優遇税制の対象となりましたが(措置法42-12の4)、これは臨時特例として施行されました。

また、特定中小企業者についても同じ措置法でありながら、条文によって要件が異なっています。

その他の定義や利用にあたっての注意点は?

中小企業、小規模事業者、小規模事業者の定義とは?

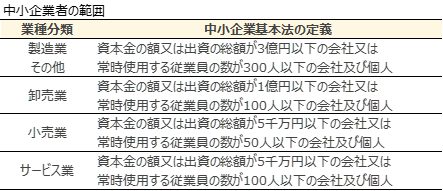

次に、「中小企業」という用語について明らかにしていきましょう。

中小企業は、税務の用語ではありませんが、一般に広く使用されています。

中小企業については、中小企業基本法上において「中小企業の定義」ではなく、中小企業者の範囲として規定されています。

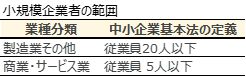

さらに、小規模企業者と小規模事業者の定義を見ておきましょう。

小規模企業者は中小企業者をさらに小規模にしたイメージです。こちらも、小規模企業ではなく「小規模企業者の範囲」として規定しています。

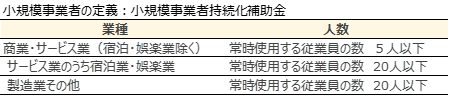

最後に、小規模事業者という用語を紹介します。小規模事業者というと、最近では、コロナ特別対応における「小規模事業者持続化補助金」などが話題ですが、所得税法での小規模事業者とは異なり、それぞれの制度ごとの要件を確認する必要があります。

- 小規模事業者持続化補助金

- 現金主義の適用を受けられる小規模事業者(所得税)

その年の前々年分の不動産所得の金額及び事業所得の金額の合計額が300万円以下の個人事業主

特例の適用にあたっても注意点は?

見てきたように、ひとくちに中小法人、中小企業者といってもそれぞれ定義や範囲が異なっています。ぞれぞれの利用目的が異なるため、規定している法律によって対象法人が異なるのはやむを得ません。年度が変わったら、節税対策として、改めて自分の会社はどの特例が適用できるのかを調査したり、専門家に聞いたりして、決算時に慌てないようにしたいものです。

注意事項としては、

- 1つの会社がいくつもの定義に該当する場合がある

- 修正申告や更正があった場合には、中小企業者等の判定は改めて行う必要がある

- 措置法は適用期限に注意すること などです。

まとめ

わが国において、中小企業の占める割合は、なんと99.7%!

わが国の中小企業には、世界的に見ても最先端技術を持つ企業や、地域性のある伝統と特性を守る企業などが多く存在し、住民と地域の接点として、また、多様な人材の活用の場として期待されます。

中小法人への優遇税制による節税効果を地域や人材に活かしていけば、長期的な安定に結びついていくでしょう。

▼参考URL

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm

- https://www.mof.go.jp/tax_policy/summary/corporation/c03_01.pdf

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5432.htm

- https://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/sochiho/750214/15/15_67_5.htm

- https://www.nta.go.jp/taxes/shiraberu/kansensho/keizaitaisaku/pdf/keizaitaisaku_1.pdf

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5434.htm

- https://www.chusho.meti.go.jp/soshiki/teigi.html

- https://r1.jizokukahojokin.info/index.php/%E6%8C%81%E7%B6%9A%E5%8C%96%E8%A3%9C%E5%8A%A9%E9%87%91%E3%81%A8%E3%81%AF/

- https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/23200010.htm

- https://www.smrj.go.jp/recruit/environment.html

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2025年参院選】選挙運動のやり方とルールを徹底解説!NG行為とは?

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ