【相続 後編】相続は人生のドラマ。ハッピーエンドのためには、「家族を想う」事前の準備が大切になる

税理士法人総和 代表社員 益本正藏氏不動産の相続では納税資金対策も必要

――前編で紹介していただいた事例のお父さんは、相続税対策に限ってみれば、完璧だったといえるかもしれません。節税ばかりに目が行っていると、大事なことを見落とす可能性があるわけですが、反対にそこを疎かにしたことで相続人が困る事態も考えられますよね。

益本 もちろん相続人の税負担をできるだけ少なくするというのも、幸せな相続の大事な要素です。税金対策という点からすると、不動産の相続で盲点になりやすいのは、財産そのものの節税と同時に、相続税の納税資金をしっかり確保しておく必要がある、ということです。

金融機関から紹介された相続案件で、その納税資金が問題になったことがありました。不動産オーナーのお父さん、お母さん、娘さんのご家族でしたが、お父さんとお母さんが立て続けに亡くなられたんですね。本来なら、お父さんの相続で、お母さんと娘さんでどう財産を分けるのかを考え、次のお母さんの相続では……となるのですが、そんな時間的な余裕もありませんでした。実質的には、両親の財産を娘さんが一度に引き継ぐようなことになったわけです。

――遺産はどれくらいだったのでしょう?

益本 不動産がメインで、10億円ぐらいでした。娘さんの相続税の納税額は、2回分で2億円ほどになったと記憶しています。

当社が紹介をいただいた時点で、相続対策はほとんど何もなされていない状態でした。加えてお父さんには認知症の症状が出ていて、そこから何か手を打つということもできません。結局、娘さんの税負担は膨らみ、相続した現預金や手持ちの資金ではとてもまかなえないため、引き継いだ不動産の一部を売却して充当するしかありませんでした。

このお父さんも、生前、資産管理会社をつくって不動産を管理していました。例えばその会社の株をある程度娘さんに生前贈与しておくといった方法で節税は可能だったと思うのですが、残念ながら手遅れでしたね。

――子どもの納税資金が心配だという場合に、親ができることはあるのでしょうか?

益本 不動産の相続に限らず、ポピュラーなのは生命保険を使う方法です。親が子どもを受取人とする生命保険に入っておけば、親の死後に子どもは速やかに死亡保険金を受け取ることができますから。

いずれにしても、特に高額な不動産が含まれるような相続では、事前に家族で、誰にどのような形で引き継ぎを行うのか、十分話し合っておくべきだと思います。それが幸せな相続の必要条件といえるのではないでしょうか。

事業承継は相続の視点で考える

――先生のところには、事業承継の相談も増えている、というお話がありました。

益本 創業者の高齢化が進んでいますから、件数は増えています。ただ、コロナ以降、後継者難に悩むケースが、以前にも増して多くなっている感じがします。後を継ぐべき人が、事業の先行きに不安を覚えるのかもしれません。後継者がいなければ、M&Aが選択肢の1つになります。

一方、子どもなどが事業を引き継ぐ場合には、最初にお話ししたように、「相続の中で事業承継を考えていく」という視点を持つ必要があるでしょう。やはり対策をしっかり講じないと、事業は承継できても、親族内で争いになる危険性があります。

――どのようなトラブルが考えられますか?

益本 非上場の中小企業の事業承継でポイントになるのは、自社株です。承継後も安定した経営を維持してもらうためには、後継者にできれば100%の株を譲るべき。しかし、株は、会社の事業や資産の状況などによって決まる株価のある財産です。業績が好調だったり多くの資産を持っていたりする場合には、それが高額になり、相続の“火種”になりかねないんですね。

例えば5億円の評価額の自社株を、後継者の長男が譲り受けたとします。ところが、相続で弟がもらえたのは、その他の財産の5,000万円だけだった。こうなると、弟が「不公平ではないか」という思いを募らせても不思議ではありません。

他方、兄のほうは「自分は事業を継いでいかなくてはならない」「株価はたまたまその値段になっただけだ」と主張するかもしれません。そもそも10億円といっても非上場の会社なのですから、簡単に売って現金化するようなことはできないのです。

――ただ、弟には遺留分(※)がありますね。

※遺留分:相続人の一部が最低限受け取れる遺産の割合。この場合は、法定相続分の1/2。

益本 はい。弟に遺留分を請求された場合、原則として兄は現金で支払いに応じなくてはなりません。そう考えると、多くの遺産を受け取った兄の方が、逆にやりきれなさを感じてもおかしくないわけです。

10年かけて対策を実行する

――事業承継を相続対策として考えることの重要さ、逆にいうと有効な手立てを打たない怖さがわかります。

益本 トラブルを防止するために取るべき自社株対策としては、できるだけ株価を下げることと、必要に応じて生前贈与などで後継者に株を移していくこと。この2本柱になります。

前者の株価を下げる方策にはいくつかありますが、代表的なものに、やはり保険の活用があります。例えば、会社が役員や従業員の保障と退職金の積立てを目的とする定期保険に加入すると、支払った保険料の全額ないし1/2を損金に算入することができるんですね。そうやって利益を減らすことで、将来に備えながら株価を引き下げることが可能なのです。

会社が土地や建物を購入することも株価対策になります。前編の事例で述べたように、不動産の相続税評価額は、実勢価格よりも大幅に圧縮されます。会社の持つ現金を不動産に換えることで、会社の資産額を減らし、株価を引き下げることができるわけです。

――いずれも、できるだけ早めに準備を始めることが必要になりそうです。

益本 生前に事業の後継者に株を渡していくためには、なおさら早めの着手が重要です。株の渡し方には、売却と贈与があります。後継者に株の一部あるいはすべてを売却して移しておけば、さきほど説明したような相続時のトラブルの可能性を軽減、回避することができるでしょう。ただし、後継者は、株の購入資金を用意しなくてはなりません。

株を売るのではなく贈与すれば、そうした資金を用立てる必要はありません。この場合には、贈与を受けた後継者に贈与税の納税が必要になりますが、年に110万円という非課税枠(基礎控除額)を利用して長期に渡って株を渡していけば、負担を抑えることができます。このやり方を暦年贈与といいます。

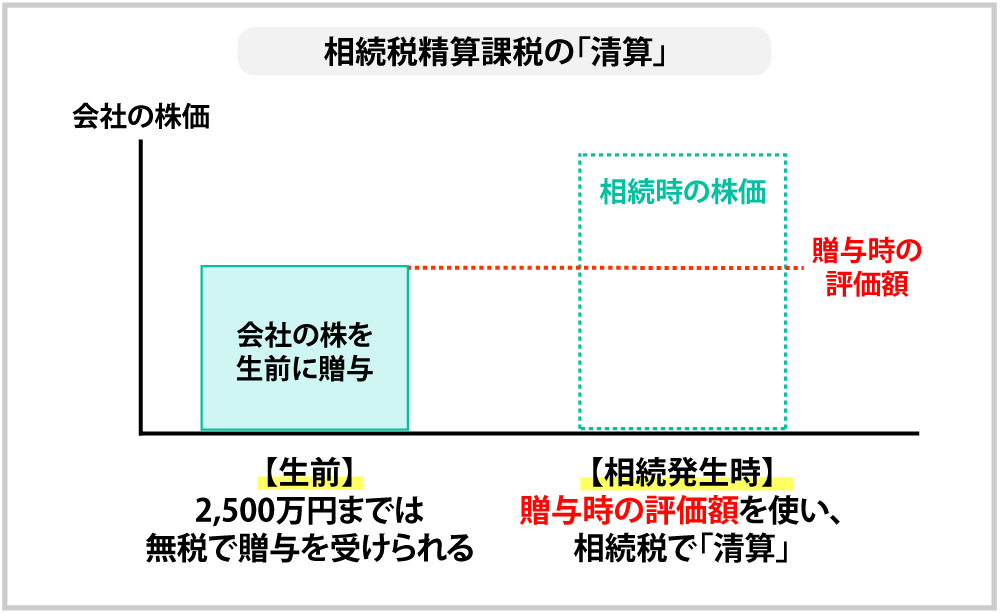

生前贈与には、相続時精算課税という仕組みもあります。2,500万円までは無税で贈与を受けることができ、税金は相続が発生した際に相続税で「清算」します。相続税の計算は、贈与時の評価額で行われるので、「これから株価が上がりそうだ」というケースでは、特に有効な節税策になるんですね。

――今年1月からは、相続時精算課税にも年110万円の基礎控除が設けられ、使いやすくなったといわれます。

益本 そのように贈与するにしても、売却するにしても、株価の安い方が有利であることは、いうまでもないでしょう。株の移動は、株価の引き下げと並行して実行するのが効果的なのです。

株価は、スポットで下げることもできます。例えば役員に退職金を支払うと、翌会計年度の株価は大幅に下がる可能性があります。そのタイミングで売却、贈与を行えば、より多くの株を渡せるわけです。

――そうした計画性も大事になりますね。

益本 相続はいつ発生するか予測できませんが、事業承継に関していえば、自分がいつ頃リタイアするのか、ある程度定めることができるでしょう。そこから逆算して、遅くとも10年前から、お話ししたような対策を講じていくのが理想的だといえます。

相続は「相続を知る税理士」に依頼する

――ところで、お話しいただいたような後継者への自社株の移動の負担を減らす目的で、事業承継税制が設けられています。要件を満たせば、贈与税や相続税を負担せずに株が渡せる制度ですが、先生はどう評価されますか?

益本 要件が厳しすぎたために、中身の見直しも行われていますが、現状でも私は積極的にお勧めすることはしません。最大のネックは、2代目が引き継いだ時点で納税は「猶予」されるという点です。あくまで「猶予」が原則であり、一定要件を満たさない限り免除される訳ではないということです。

コロナ禍で事業の先行きに不安を覚える後継者が増えた、といいましたが、たとえ3代目候補がいたとしても、きちんと継いでくれる保証はないでしょう。もし、それができなかった場合には、猶予されていた税に加えて、利子税も支払うことになります。これでは、安心して使える制度だとは思えません。それに、この税制の利用には、もう1つ隠れたリスクがあるんですよ。

――どんなリスクでしょう?

益本 制度を使えば、事業の後継者は曲がりなりにも納税猶予になるものの、他の相続人は猶予にはならない、という「不平等」が生まれることです。しかも、相続税の計算方法は、単純に各自の取り分に税率を掛けるというやり方ではなく、ざっくりいうと他人の取得分も含めた遺産総額が大きくなるほど、自分の納税額も増える仕組みになっているのです。

――なるほど。その遺産総額に、事業の後継者が納税猶予された高額の株価が含まれているわけですね。

益本 他の相続人の納税額が、それに「引っ張られ」てしまう。相続では、些細なことで揉め事が起こります。

「遺産分割で譲歩したのに、なぜこんなに高い税金を払わなくてはならないのか」という感情が、その発火点になる可能性だって、ないとはいえません。仮に事業承継税制を利用したいという場合には、そこまで考えて事を運ぶべきです。

――お話をうかがってきて、あらためて相続の難しさを感じました。円満に進めるためには、必要に応じて信頼できる専門家に相談する必要がありそうです。

益本 その「信頼できる」というのは、とても大事です。税理士といえばみんな相続に詳しいのかといえば、そんなことはありません。しっかりした相続対策が提案、実行できるのは、むしろ少数派といっていいでしょう。実績、経験を持つ税理士、事務所を選んでほしいと思います。

――わかりました。最後に、貴社のこれからの目標をお聞かせください。

益本 今後も少しずつ規模を大きくしていきたいという気持ちはありますが、何よりも多くのお客さまに喜んでもらい、感謝される事務所でありたいですね。前編で父親の話をしましたが、事業で苦労している姿を見ながら育ちましたから、経営者の大変さはよくわかっているつもりです。そんなみなさんに寄り添いながら、壮大なことをいえば、日本の中小企業がますます輝けるようなお手伝いをしていきたい、と考えています。

――ご活躍に期待しています。本日はありがとうございました。

税務相談や会計処理だけではなく、相続・事業承継や融資・資金繰り、助成金・補助金申請等クライアントの多種多様な問題やお悩みにワンストップでサービスを提供。1000件以上の顧問先・個別相談から蓄積したノウハウを生かし、経営者に寄り添う専門家集団。

URL:https://www.m-partners.jp/