勤労学生、教育資金!税金が安くなる教育に関連する制度とは?

所得税には勤労学生控除制度があり、アルバイトで給料から源泉徴収されている学生などは、年末調整で税金が戻ってくることがあります。また、学生が祖父母などから教育資金を支援してもらう場合に、贈与税が非課税となる制度もあります。このような学生への支援制度をまとめてみました。

働く学生を支援する制度!勤労学生控除、教育訓練給付金とは?

フリーランスでもアルバイトでも適用可能な勤労学生控除

学生の起業家や学生フリーランスも最近では珍しくなくなりました。また、小学生YouTuberなど年齢に関係なく収入を得ている人も見受けられます。このような個人事業主だけでなく、パートやアルバイトとして企業で働く学生であっても「勤労学生控除」は要チェックです。 学生だとしても、フリーランスなど個人事業主として雑所得などを得ている場合は確定申告をすることになります。そして、所得が48万円を超えた場合は確定申告によって納税しなければなりません。

また、パートやアルバイトでは勤務先で年末調整をします。個人事業主であっても、アルバイトなどの収入であっても、「勤労学生」に該当すれば、所得税では27万円の所得控除、個人住民税では26万円の所得控除を受けることができます。 勤労学生とは、その年の12月31日で、次の3つの要件すべてに当てはまる人です。

- (1) 給与所得等の勤労による所得があること

給与所得等とは、自分の勤労により得た事業所得、給与所得、退職所得、雑所得をいいます。 - (2) 合計所得金額が75万円以下で、 (1)の勤労に基づく所得以外の所得が10万円以下

給与所得等とは、一時所得、譲渡所得など勤労以外で得た所得をいいます。 - (3) 特定の学校の学生、生徒であること。特定の学校とは、次のいずれかの学校です。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人など

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定のもの

控除適用のためには、在学証明書等を申告書に添付する必要があります。

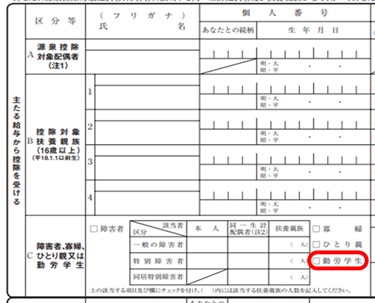

該当する場合には、27万円と記載する。

勤労学生にチェックを入れる。

例えば、給与所得だけの人の場合は、年間の給与130万円以下であれば給与所得控除55万円を差し引くと所得金額が75万円以下となります。勤労学生控除は他の人的控除に比べ、納税者本人にとって有利な制度です。 注意点としては、勤労学生控除が適用された場合には、その学生を扶養する親には扶養控除が適用されません。親にとってみれば、19歳以上23歳未満の扶養家族は「特定扶養親族」あたり、所得控除額は63万円となります。したがって、家族全体で見れば勤労学生控除を適用するほどの収入のある学生の親は、扶養家族控除が適用できず、その分の所得税は増えてしまいます。扶養親族となるには所得48万円(収入103万円)以下でなければなりません。また、専門学校の中には適用条件を満たせないところもあるので、適用にあたっては学校に問い合わせて確認しましょう。

一般教育訓練給付金、特定一般教育訓練給付金とは?

税金の制度ではありませんが、働く学生を支援する制度の一つに教育訓練給付金があります。

教育訓練給付金とは、一定の受給要件を満たす人が、厚生労働大臣の指定を受けた教育訓練を受けた場合に、その費用の一部を「教育訓練給付」として国が補助し、所得税が非課税となる制度です。

対象となる教育訓練の中には専門学校への入学や大学院なども含まれているため、学生に対する教育費の支援と言えます。

ハローワークから支給される教育訓練給付金には次の3つの制度があります。

- 一般教育訓練給付 受講費用の20%(上限10万円)を支給

- 専門実践教育訓練給付 受講費用の50%(上限年間40万円)を支給、失業者対象

- 特定一般教育訓練給付 受講費用の40%(上限20万円)を支給

これら雇用保険制度の一環としての教育訓練給付金は課税対象ではありません。 したがって、働きながら、より専門的な技術を学ぶために教育訓練給付金の対象となる専門学校に通った場合は、非課税となる教育訓練給付金の受給と、年末調整や確定申告における勤労学生控除を受けることも可能です。

教育資金を受け入れた学生の節税策

贈与税における教育資金の一括贈与とは?

ここでは、学生がもらった教育資金についての非課税制度について解説します。

一般に父母などからの教育費に充てるために必要なお金は、原則として贈与税は課税されません。その子どもの教育に必要と認められる学費や教材費、文房具費などは非課税ですので、暦年課税の基礎控除額110万円を超えたとしても問題ありません。

一方、父母からの教育費とは別に学生が祖父母などから教育資金を受けた場合には、祖父母が扶養義務者ではない場合には、贈与税の対象となります。しかし、贈与税には30歳未満の人が祖父母などから教育資金を受けた場合に、1,500万円までが非課税となる特例があります。30歳未満の人が教育資金にあてるため、金融機関等との一定の契約に基づき、祖父母などからの贈与により取得した金銭を銀行等に預入をした場合などには、1,500万円までの金額については、贈与税が非課税となります。

この特例を適用するためには、次の手続きが必要となります。

- 金融機関等と教育資金管理契約を結ぶ

- 「教育資金非課税申告書」を金融機関経由にて税務署へ提出する

- 払い出した金銭に係る領収書を金融機関に提出する

この制度は、高齢者世代の保有する資産を若い世代へ移転することを促進し、教育費の確保に苦心する子育て世代を支援することを期待した制度です。この制度を使わず1,500万円の贈与を受けた場合には、贈与税は学生が20歳以上の場合では366万円、学生が20歳未満の場合では、450.5万円となってしまいます。教育資金の贈与の話があれば、一度検討すべき制度だと言えます。

学生が受けた奨学金の課税関係は?

贈与の例よりむしろ一般的なものとして、学生への教育費支援として奨学金があります。奨学金には貸与型のものと給付型のものがあります。貸与型奨学金とは、将来返済が必要なものであり、いわゆる「借入金」ですので所得税も贈与税もかかりません。給付型奨学金は、給付のみで返済不要のものですが、個人からもらったものでなければ所得税も贈与税もかかりません。

このように、「学資に充てるため給付される金品」については、所得税は原則非課税とされています(所得税法9条1項15)が、貸与奨学金の返済にあたっては注意が必要です。

事例1)会社が、一級建築士等の資格取得を希望する従業員に対し、専門学校等の費用のための社内奨学金制度を設けた(会社が直接学校等に費用を支払う)。無利息の貸与型奨学金を受けた従業員は、資格取得後、一定期間勤務することにより返済を免除されることになっており、免除を受けた従業員の給与は減額されることもないケース

「給与その他対価の性質を有するもの」については課税となりますが、従業員が会社から受ける学資金であっても、その学資金が通常の給与に加算して給付され、法人の役員や使用人の親族等以外のものであれば、「給与その他対価の性質を有するもの」に該当しないものとして、非課税とされます。

事例2)貸与を受けた者が会社から通常の給与に加算して奨学金返済分の給付を受け、奨学金返済分は会社が直接、奨学金の給付元に返済するケース

貸与された奨学金返済のために会社から給付を受けた場合は、直接学資に充てられていないことから、その給付は原則として「学資に充てるため給付される金品」には該当しないこととなり、原則は課税となります。

しかし、その奨学金は支援対象者が修学する上で必要となる費用の額の範囲内であり、かつ、支援金が会社から奨学金貸与者に直接送金されている場合等には、「学資に充てるため給付される金品」に該当するものと取り扱って差し支えないと判断され、非課税となります。

以上は、「非課税の学資金と取り扱っても、課税の適正性、公平性を損なうものではない」と考えられるとした国税庁側の判断ですが、個々の事例にあっては税務署に照会することをおすすめします。

まとめ

学生にとって将来のための投資として教育に時間と資金をつぎ込むことは大切です。しかし、学費を親に出してもらっている状態で稼ぎ過ぎた場合は、親の年末調整に影響を与える可能性について考慮する必要があります。この記事を参考に、勤労学生控除などの制度を使うか親と相談するようにしましょう。

▼参照サイト

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1175.htm

- https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/jinzaikaihatsu/kyouiku.html

- https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4510.htm

- https://www.nta.go.jp/law/shitsugi/shotoku/01/12.htm

- https://www.nta.go.jp/law/shitsugi/shotoku/01/15.htm

大学卒業後、2年間の教職を経て専業主婦に。システム会社に転職。システム開発部門と経理部門を経験する中で税理士資格とフィナンシャルプランナー資格(AFP)を取得。2019年より税理士事務所を開業し、税務や相続に関するライティング業務も開始。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説