年末調整をし忘れた方は確定申告が必要!損しないためにやるべきことを解説

給与所得のある人は基本的に会社で源泉徴収を受けていて、最終的に支払う税金を決定する年末調整と呼ばれる作業をおこないます。ただ、必要書類の提出が間に合わないなど年末調整ができなかった人もいるでしょう。この場合は確定申告が必要となるため、やるべきことを解説します。

そもそも年末調整とは

年末調整が必要な理由

年末調整が必要となる理由は、所得税の算出方法にあります。大まかに所得税の算出方法を紹介すると以下のとおりです。

この式で算出された金額が1年間の給料に対して最終的に納めなければならない所得税です。ただ、給与所得を受けている人は毎月暫定的な源泉徴収を受けていて、1年間の源泉徴収額の合計と上記で算出した所得税額に差異が出るケースが大半です。そのため、本来納めるべき所得税額と源泉徴収額の合計の差異を年末調整で納める、あるいは還付される流れになります。

年末調整で本来やるべきこと

年末調整では所得税額の決定が必要となるため、所得税に必要な情報を給与支払者へ提供しなければなりません。例えば以下のような情報を提供します。

- 扶養家族に関する情報

- 生命保険などの支払いに関する情報

- 住宅ローンの支払いに関する情報

これらの情報は上記で説明した「各種所得控除」の算出に利用されるものです。給与支払者は提供された情報をもとに各種所得控除の計算を済ませ、最終的な所得税額を決定します。

なお、年末調整される側は適切な情報を提供しなければなりません。そのため、それぞれの情報について公的機関や支払い先の企業による証明を受けることが求められます。年末調整に必要な資料がそれぞれから提供されるため、抜け漏れなく給与支払者に提出して、本来ならば年末調整をしてもらわなければなりません。

年末調整で従業員が行うこととは?

年末調整のために従業員は申告書を期限内に提出する必要があります。年末調整に必要な申告書は、毎年11月から12月上旬に配布されることが多いので、それらに記入して会社に提出しなければなりません。

また必要事項を気にするだけではなく、一緒に保険料控除証明書なども提出し、正しい所得税額を確定させる必要があります。正しい所得税額を確定させることで、還付または追加の徴収分が給与に反映されます。

年末調整や確定申告で受けられる所得控除の種類・所得税の控除項目

申告書の中には所得税の控除項目が記載されています。15個の控除項目がありますが、その中で自身に適用されるものがあるかどうかの確認が必要です。

年末調整では、以下の控除の項目が認められています。基礎控除は原則すべての人が対象です。医療費控除や寄付金控除、雑損控除は、確定申告でしか控除ができないので注意しましょう。

- 基礎控除

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

年末調整で提出が必要な4つの申告書

年末調整には以下の書類の提出が必要です。4つ目に関しては該当者のみ提出する必要があります。

1.給与所得者の扶養控除等(異動)申告書

扶養控除とは、給与所得者が家族を養っている場合に受けられる控除のことです。たとえば配偶者や子どもがいる場合、その人数に応じて控除額が変わります。また扶養控除を受けるためには、所定の条件を満たす必要があります。

こちらの申告書は障害者控除や寡婦・寡夫控除、勤労学生控除、ひとり親控除を受ける際にも必要です。

年末調整で提出が必要な申告書は、給与所得者が扶養控除の異動や変更をする場合に提出するものです。たとえば結婚や出産、離婚などの変更があった場合には、この申告書を提出する必要があります。

2.給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

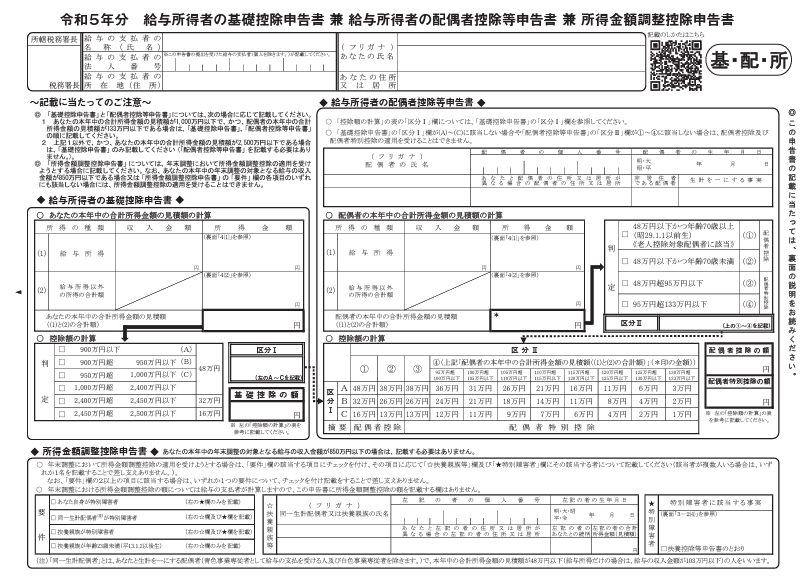

年末調整で提出が必要な申告書には、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」の3つがあり、一枚になっています。

引用:給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告 ,国税庁

給与所得者の基礎控除申告書は、給与所得者が年末調整を行う際に提出する申告書です。基礎控除とは、所得税や住民税の計算において、給与所得者に一定の金額を控除する制度です。この申告書を提出することで、給与所得者の控除額が確定し、税金の計算が行われます。

給与所得者の配偶者控除等申告書は、給与所得者が配偶者や扶養親族に対して適用される控除を受けるために提出する申告書です。配偶者や扶養親族の人数や収入によって、控除額が変わるため、正確な情報を提出する必要があります。

所得金額調整控除申告書は、給与所得者が年末調整において所得金額の調整を行うために提出する申告書です。たとえば給与以外の収入や経費などの情報を申告することで、正確な所得金額を計算することが可能です。

こちらは3つの項目が一枚にまとまっています。基礎控除は全員が受けるため、配偶者控除が必要ない場合でも提出する必要があります。

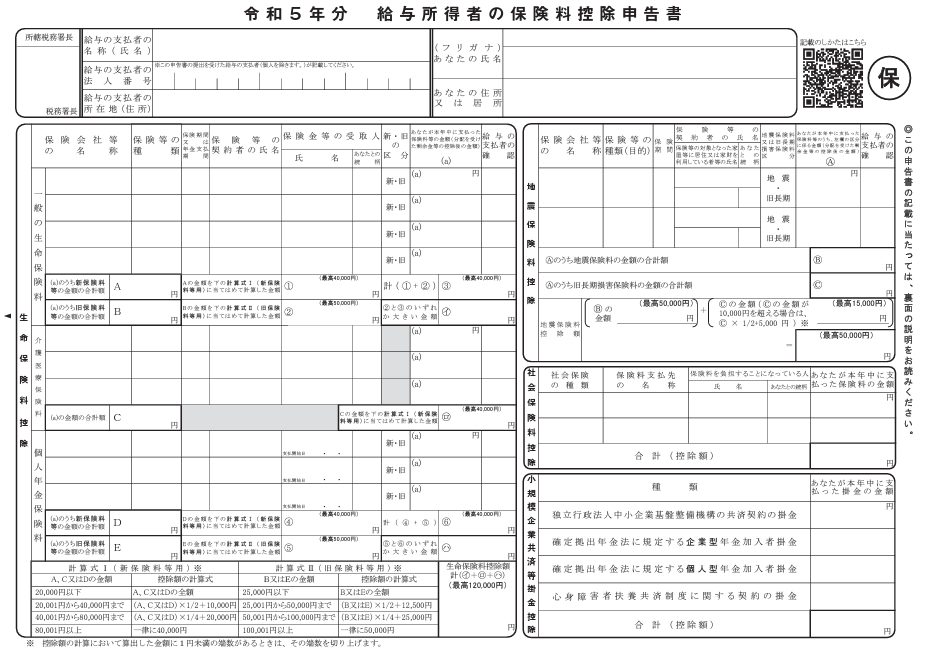

3.給与所得者の保険料控除申告書

年末調整で提出が必要な申告書として、給与所得者の保険料控除申告書があります。こちらは個人で加入している生命保険料や地震保険料、個人年金保険料などの控除を受けるための申告書です。

給与所得者の方々は、毎月給与から天引きされる健康保険や厚生年金の保険料はこちらの申告の対象外になるので注意しましょう。

保険料控除を受けるためには、こちらの申告書だけでなく、「保険料控除証明書」も必要です。こちらは毎年10月ごろに送付されてきますので、紛失しないように保管しておきましょう。

4.給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 (特定増改築等)住宅借入金等特別控除計算明細書

給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書という申告書は、年末調整の際に提出が必要なものです。

この申告書は、住宅ローンを組んでいる人が、住宅ローンの特別控除を受けるために提出しなければなりません。

特定増改築等住宅借入金等特別控除とは、バリアフリーや省エネの改修工事をした場合に限り、一定額を所得から差し引ける制度です。この特別控除を受けるためには、年末調整の際に申告書を提出する必要があります。詳しい書き方については、国税庁のHPをご覧ください。

年末調整の申告書を提出しないとどうなるのか?

年末調整の申告書を提出しないと、どうなるのか気になりますよね。もし年末調整の申告書を提出しない場合、源泉徴収された税金が適正でない場合があります。

たとえば給与所得者が扶養家族を持っている場合や、控除の対象となる経費がある場合、申告書を提出することで税金の還付を受けられます。しかし年末調整の申告書を提出しなければ、これらの還付は受けられません。

控除が受けられなければ、所得が多くなり、住民税も高くなります。会社としては年末調整を行うことが義務なのですが、従業員が年末調整の申告書を提出しない場合は、従業員自身で確定申告をする必要があります。

自分で確定申告を行うのは手間がかかるため、会社が定めた期限内に、年末調整の申告書を提出するようにしましょう。

年末調整と確定申告はなにが違う?

年末調整と確定申告は、日本の税金に関する手続きですが、それぞれ異なる役割と目的があります。

まず、年末調整は、会社や雇用主が従業員の給与から源泉徴収税や社会保険料を差し引いて納める手続きです。

年末調整では給与所得者が年間を通じて受け取った給与や手当、控除などの情報をもとに、所得税や住民税、健康保険料などを計算して差し引かれるべき金額を決定します。

この手続きは、従業員が受け取る給与から税金を差し引いて納めるため、毎月の給与から一定額が差し引かれている場合、年末調整の際に調整が行われます。

一方、確定申告は、個人や法人が自らの所得や支出を申告し、税金を計算して納める手続きです。

確定申告では年間を通じて得た所得や受け取った給与、支払った医療費や教育費などの情報をもとに、所得税や住民税などを計算し、納税額を決定します。

確定申告は年末調整で差し引かれた税金以外にも、その他の所得や控除を考慮するため、納税者自身が申告書を作成し、税務署に提出する必要があります。

年末調整に間に合わない場合は確定申告が必要

確定申告の期間

確定申告の期間は毎年2月16日から3月15日までです。例外的に受付終了が延長されることはありますが、基本的にはこの日程だと考えておきましょう。なお、確定申告の受付期間がこの期間であるだけで、提出書類の作成などは事前に着手できます。また、郵送で提出する場合、この期間内の消印であれば税務署への到着が遅れても、消印の日付に提出したとみなされます。

確定申告でやるべきこと

確定申告では主に「所得から控除される支出の申請」をおこないます。例えば、以下のような支出や変化が所得から控除されます。

- 生命保険や地震保険など特定の保険料の支払い

- 医療費の支払い

- ふるさと納税など寄付金の支払い

- 配偶者など扶養家族としての変化

主にこれらの支払いや変化を確定申告することで、最終的な税額が決定され、源泉徴収額との差分が還付されます。

所得から控除してもらうためには、確定申告書の作成や支払いを証明する書類の用意が必要です。書類の用意については年末調整と大差ありませんが、確定申告書の作成は年末調整にはない作業です。年末調整と比較すると少々作業量が増えてしまうと考えましょう。

確定申告を忘れると損する可能性がある

年末調整に間に合わず確定申告も忘れてしまうと、税金面で損する可能性があります。例えば本来は還付されるはずの税金が還付されず、必要以上に多くの税金を支払ってしまうかもしれません。自分自身で確定申告する手続きは面倒に感じてしまうかもしれませんが、必要以上に多くの税金を納めることにならないためにも、間に合わなかった場合は確定申告すべきです。

年末調整に間に合わず確定申告する際の流れ

源泉徴収票を受け取る

年末調整を忘れて確定申告する際は、源泉徴収票を受け取らなければなりません。給与額や源泉徴収額などについて源泉徴収票に記載されているため、この情報を利用して確定申告します。勤務先によって源泉徴収票の提供時期は異なりますが、一般的には年末調整が完了した頃に発行されるはずです。

なお、基本的には年末である12月に源泉徴収票が発行されますが、12月までに退職している場合は、最後の給与を受け取る頃に発行されます。また、勤務先によっては申告しなければ源泉徴収票を発行してくれない場合があるため、もし退職時に受け取りできていない場合は、確定申告前に必ず受け取りしておきましょう。

各種保険料、ふるさと納税、iDeCo、住宅ローンなど控除対象となる証明書を用意する

確定申告では所得控除を証明するための各種証明書が必要です。本来、年末調整に間に合っているならば提出すべき書類を用意して、自分で税務署に提出しなければなりません。

人により用意しなければならない証明書が異なりますが、例えば以下のような証明書が考えられます。

- 生命保険料

- 地震保険料

- ふるさと納税額

- iDeCoへの投資額

- 住宅ローン

- 赤十字などへの寄附金額

- 医療費の支払額

仮に所得控除となる支払いがあったとしても、証明書がなければ所得控除として認められません。これは確定申告でも年末調整でも同じ扱いです。証明書は重要な書類であることを認識し、年末調整や確定申告のタイミングまで適切に管理しましょう。

確定申告書を作成する

確定申告にあたっては確定申告書を作成しなければなりません。作成方法は確定申告書に手書きするか税務署の公式サイトを利用してオンラインで作成するかです。

オンラインで作成できる環境が整っていれば、確定申告書はオンラインでの作成をおすすめします。オンラインで作成すると、どのような情報を提供しなければならないのか丁寧に表示してくれるからです。指示に従って入力すれば確定申告書が完成するため、確定申告に不慣れな人でも安心して作成できます。

期日までに確定申告書を提出する

確定申告書が完成すれば期日までに税務署へ提出しましょう。税務署への提出方法は大きく分けて「郵送」「持ち込み」「オンライン」の3種類です。

これらの中でもオンラインを選択するためには、事前の届け出かマイナンバーカードの取得などが求められます。そのため、基本的には郵送か持ち込みで提出すると考えておきましょう。郵送の場合は消印の日付が提出した日付と判断されます。

確定申告書に源泉徴収票を自動転記する方法も

2024年2月以降、オンラインで確定申告書を作成する場合、申告書に源泉徴収票の記載内容を自動転記できるようになるようです。なお、このオンラインで確定申告書を作成する税務署の公式サイトを「確定申告書作成コーナー」と呼ぶこともここでぜひ知っておいてください。

これまではオンラインであっても源泉徴収票の記載内容を自分で入力する必要がありました。しかし2024年2月以降は、手入力の手間がかかりません。自動転記で簡単に確定申告書の作成を済ませることができます。

ただし確定申告書に自動転記するには、「マイナポータル連携」という機能を使う必要があります。マイナポータルとは、マイナンバーカードを持っている人向けの行政が運営するウェブサイトを言います。行政のお知らせを受け取れたり、行政へのさまざまな申請がオンラインでできたりする便利なサイトです。確定申告書作成コーナーでマイナポータル連携を利用する方法は以下のとおりです。

- ①マイナポータルに登録・ログインする

- ②マイナポータルと「e-Tax(国税電子申告・納税システム)」を連携させる

- ③確定申告書作成コーナーで申告書を作成する

控除額などに応じて税金が還付される

確定申告することで最終的な納税額が決定されます。このとき、すでに納めている「源泉徴収額」より算出された納税額が少なければ、その差分が還付されます。年末調整で手続きすれば給与に税金が還付されるように、確定申告でも同じだけの税金が還付されます。

ただ、確定申告は勤務先を経由しておこなう手続きではないため、税務署から個人の銀行口座へ直接入金される点に注意しましょう。また、年末調整のように還付されるタイミングは明確ではなく、税務署が確定申告を処理した段階で還付されます。

まとめ

年末調整が間に合わなかった場合に必要な確定申告について説明しました。年末調整は通常、勤務先が税金の計算などをしてくれますが、忘れてしまうと自分で計算して確定申告しなければなりません。

確定申告は面倒な作業だと思われがちですが、確定申告しないと、必要以上に税金を納めている場合があります。本来は還付されるはずの税金が還付されないこともあり得るため、年末調整に間に合わないならば自分で確定申告にチャレンジしましょう。

渋谷区で一から立ち上げたプログラミング教室スモールトレインで代表として、小学生に対するプログラミングと中学受験の指導に従事。またフリーランスのライターとしても活躍。教育関係から副業までさまざまな分野の記事を執筆している。

著書に『AI時代に幸せになる子のすごいプログラミング教育』(自由国民社)、共著で『#学校ってなんだろう』(学事出版)がある。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

裏金問題とは?政治資金の透明化と不正の実態を解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

5月末が申告期限!3月決算企業の法人税務申告ガイド

-

オフィスの観葉植物は経費計上できる?正しい仕訳方法と注意点を解説