詐欺による損失を取り戻す!確定申告の「雑損控除」について解説

所得税には「雑損控除」という制度があります。災害等により損害を受けた場合、その年分の確定申告で雑損控除を受け、所得税を軽減できるというものです。では、詐欺によって損失を被った場合に、雑損控除の適用は可能でしょうか。今回は詐欺被害と「雑損控除」について解説します。

まずは知りたい「雑損控除」とは何か?

確定申告における各種控除のうちの一つ

所得税の確定申告をしたことがある方ならば、一度は「雑損控除」という用語を目にしたことがあると思います。所得税は、収入金額から経費と各種所得控除を差し引きした残額に対して一定の税率をかけて計算されます。今回紹介する「雑損控除」はこの各種所得控除のなかの一つです。収入金額から災害等により受けた被害に相当する損失額を差し引くことで、課税される所得金額を抑え、最終的に所得税を軽減できます。

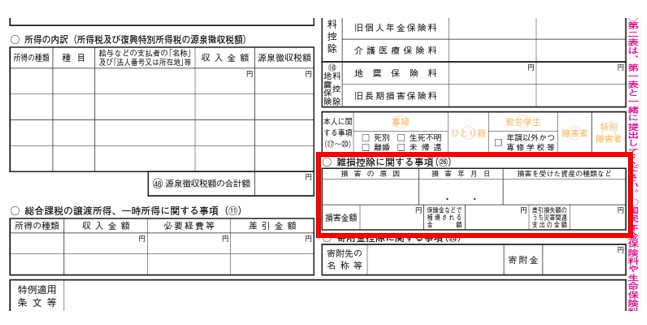

出典:確定申告書第一表(令和4年分以降用)❘国税庁を加工して作成

出典:確定申告書第二表(令和4年分以降用)❘国税庁を加工して作成

確定申告をする際に、申告書第一表及び第二表の所定の欄に必要事項を記入し申告すれば所得金額から当該金額を控除できます。

「雑損控除」が認められる損害の原因には以下のようなものがありますが、結論から言えば詐欺や恐喝の場合には「雑損控除」を受けられません。

- 震災や風水害など自然現象による災害

- 火災や火薬類の爆発など、人為による異常な災害

- 害虫など生物による異常な災害

- 盗難、横領

詐欺による被害が「雑損控除」の対象外というのは、納得がいかない部分もあります。しかし、振込詐欺にしても自分の意志により振り込んだのであるから「異常な災害」には該当しないという裁決があります。

控除を受けると所得税はどうなる?

確定申告で雑損控除を受けたからといって、損失を受けた金額をそのまま全額取り返せるわけではありません。確定申告における所得税の一般的な計算方法は以下の通りです。

※雑損控除含む

災害等の損害額を収入金額から差し引きできますが、所得税は雑損控除を引いた残りの所得金額に対して課税されます。適用される税率が5.105%であった場合、所得税の軽減額は「雑損控除額×5.105%」となりますので、節税効果は損害額の約5%程度であると覚えておきましょう。

ポイントとして、損害を受けた金額を立証できる資料(第三者が発行した請求書や領収書など)を添付して提出しなければなりません。

「雑損控除」を受けることで損害は取り戻すことができる?

「雑損控除」の具体的な計算方法は?

では、「雑損控除」を受けることでどれくらいの損失を穴埋めできるのでしょうか。結論から言えば、税法上の救済措置が全くないという訳ではありませんが、確定申告により救済される所得税は損失額の一部だけとなります。

「雑損控除」の計算方法は次の通りです。

2.(災害関連支出の金額-保険金等の額)-5万円

※災害等関連支出とは、災害等により倒壊した家屋の撤去費用や資産を原状まで回復するために要した支出のことです。なお、家屋を原状まで回復するために支出した費用は、災害発生から「1年以内」に支出されたものに限ります。1年を超えて支出したものは、災害等関連支出から除外されてしまいます。「雑損控除」の適用を受けたい場合には、1年以内に全ての修繕を行わなければなりません。

実際に控除する金額は、1と2のいずれか多い金額になります。

保険金の受取がある場合には注意が必要

「雑損控除」の計算をするにあたって注意しなければならないのが、保険会社等から損失補填の目的で給付された受取保険金等です。災害に対する損害補填や損害賠償金として受け取ったものは「雑損控除」の計算上、控除しなければなりません。

東日本大震災以降、地震保険の契約者数が増え、天災により被害を受けた場合に保険金等により損害が補填されるケースが増えています。保険請求を失念しないようにし、「雑損控除」の適用にあたっては、受け取った保険金等の控除を忘れずにしなければなりません。

保険金等を前段の「雑損控除」の計算式1において控除していく順番として、まず損害金額から控除し、なお控除しきれない場合には災害等関連支出から控除することとされています。医療費控除もそうですが、税法で救済されるのは保険金等で補填されていない純損失部分だけですので、保険金等を受け取った際には損失から忘れずに控除しましょう。

「雑損控除」を受けるための具体的な手続きについて解説

損害の全てが「雑損控除」となるわけではない

異常な災害により生じた損失を救済するための「雑損控除」ですが、損失の全てが救済されるわけではありません。

「雑損控除」の基本的な考え方として、生活していくために必要な資産に損害が生じた場合にそれを救済しようというのがあります。したがって、生活するのに支障がない次のような資産に生じた損失は「雑損控除」の対象外となります。

趣味や嗜好品にあたるものは、生活するにあたって必需品とはいえませんので「雑損控除」により救済するのにそぐわないというのがその理由です。別荘など、高価なものに被害が出た時に救済されないのは痛手ですが、制度の主旨は生活の救済ですので止むを得ないといえます。

「雑損控除」を受けるには確定申告が必要

「雑損控除」を受けるためには確定申告をする必要があります。サラリーマンの方であれば会社で年末調整をすることになりますが、年末調整では「雑損控除」を受けられません。したがって確定申告が必須となります。

最初に紹介しましたが、「雑損控除」を受けるためにはまず、確定申告書第二表の「雑損控除」の欄に、必要事項を記入していきます。損害の原因、損害を受けた年月日、損害を受けた資産名などを具体的に記入します。この際、損害の金額がわかるよう、第三者が作成した請求書や領収書を証拠資料として添付します。

第二表の記入が終わったところで、当該金額を第一表「雑損控除」の欄に転記して完了です。

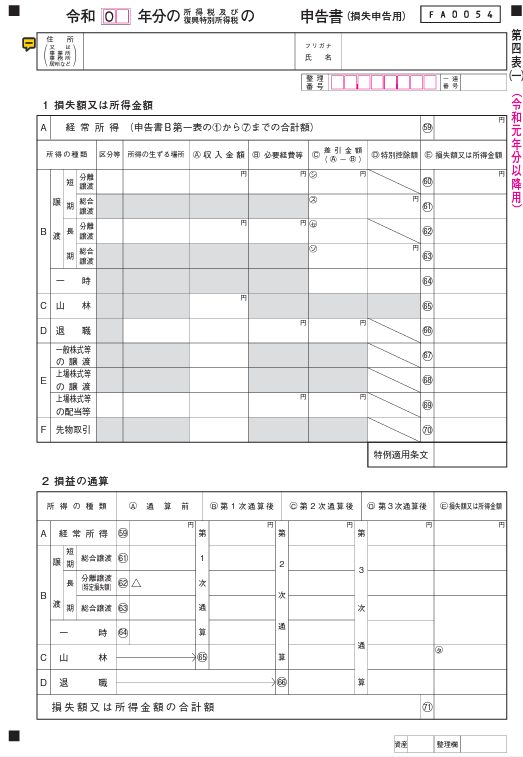

なお、「雑損控除」は他の所得から控除してなお控除しきれない場合には、翌年以降3年に渡って繰り越せます。その際は別途、第四表を作成する必要があります。

当年分で生じた「雑損控除」は、その他の所得と相殺できますが、それでもなお損失が余ってしまう場合があります。このようなケースでは、確定申告書の第四表を使ってマイナスを翌年以降3年にわたって繰り越すことが可能です。

繰り越されたマイナスは、翌年以降に生じたプラスの所得と相殺できますので、災害等により生じた損失を3年間にわたって補填できます。

まとめ

詐欺の被害が雑損控除に該当しないというのは、いささか不満が残る部分ではあります。騙されたにせよ、自分の意志で金品を渡しているのだから災害ではないというのがその理由のようです。詐欺の被害には十分気をつけましょう。

Webライター/ライター

フリーランスとして様々な記事を執筆する傍ら、経理代行業なども行う。自身のリアルな経験を活かし、税務ライターとして活動の場を広げ、実務で役立つ生きた税法の解説に努めている。取材を通じて経営者や個人事業主と関わることも多く、経理や税務ほか、SNSを使った情報発信の悩みにも応えている。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

【2025参院選】立候補にかかる費用とは?選挙活動の実態と供託金・公費負担を解説