ふるさと納税の限度額はいくら?自己負担2,000円の目安を解説

ふるさと納税は好きなだけ納めることができますが、控除として適用される上限額があります。上限額は自己負担が2,000円になるように設定され、理解していないと、ふるさと納税で損するかもしれません。今回は、ふるさと納税を最大限活かすため、上限額の存在と算出方法について解説します。

ふるさと納税の概要

ふるさと納税とは、個人が自分の好きな地方自治体へ寄付し、そのお礼として特産品などの「返礼品」を受け取れる制度です。今までは、居住する地域への納税だけでしたが、ふるさと納税制度によって自分自身で選択できるようになっています。

ただ「納税」とは呼ばれていますが、それぞれの自治体へ「寄付」する行為です。そのため、寄付した金額について確定申告などの手続きが求められます。この手続きによって、寄付した金額が税金から控除され、納税額が減少する仕組みです。

しかし、控除される金額には限度額が設けられていて「自己負担2,000円を除く金額」とされています。つまり、限度額以上を寄付した場合は、自己負担が増えるだけです。例えば、限度額が50,000円で60,000円を寄付すると、差額の12,000円が自己負担になってしまいます。

自己負担額が大きくなると、ふるさと納税の意味が薄れてしまうでしょう。そのため、自分はどの程度ふるさと納税して良いのか、控除限度額を把握することが大切です。

また、2023年10月からふるさと納税の返礼品として認める地場産品の基準が見直されます。ルール厳格化で返礼品の種類が減少する可能性もあります。

ふるさと納税の控除限度額

控除限度額は個人によって異なる

地方自治体への寄付自体は、個人の裁量で自由に実施できます。寄付金の上限は存在しません。ただ、ふるさと納税制度として適用される控除限度額は、個人ごとに定められています。

ただ、この控除限度額も画一的な値が定められているのではなく、個人の年収などを踏まえて計算する仕組みです。先程、解説したとおり「自己負担額が2,000円」になるように控除限度額が変動します。

また、同じ人でも年収が変化すると、ふるさと納税の控除限度額が変化する点には注意しておきましょう。基本的には、それぞれ個人が毎年、控除限度額を計算しなければなりません。

控除限度額の計算方法

ふるさと納税の控除限度額は、以下の式によって算出できます。

まず、ふるさと納税による税金の控除は、以下の内訳から成り立っています。

また、それぞれの控除には以下のとおり上限が設けられている仕組みです。

- 所得税の控除:総所得の40%以下

- 住民税(基本)の控除:総所得の30%以下

- 住民税(特例)の控除:個人住民税所得割額の20%

これらのうち、どれかの条件を満たしてしまうと、その最小額が控除限度額に設定されてしまいます。そのため、基本的には最小値になりやすい個人住民税所得割額を採用して、ふるさと納税の控除限度額を計算する方法がおすすめです。

なお、個人住民税所得割額とは、住民税のうち所得に対して課される部分を指します。住民税には、一律に課される「均等割」や配当などに課される「配当割」などが含まれるため、住民税の全額から控除限度額を算出する仕組みではありません。「住民税決定通知書」が手元にあるならば「所得割額」と書かれた欄に記載されている数値を確認しましょう。

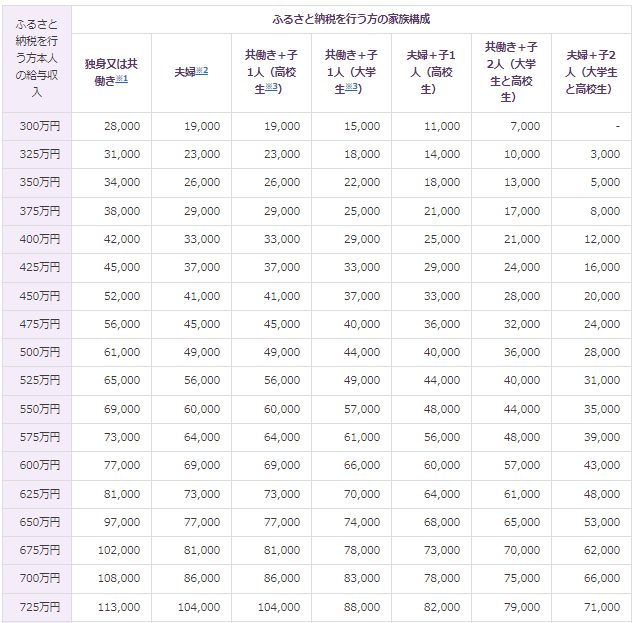

控除限度額の目安

上記で解説した計算式を用いると、ふるさと納税の控除限度額を算出できます。ただ、複雑な計算が含まれているため「数値を計算することは手間だ」と感じる人もいるでしょう。その場合、総務省が控除限度額の目安を公開しているため、そちらを参考にすることをおすすめします。

なお、ここで紹介されている控除限度額は、基本的な控除だけが適用されたものです。例えば、医療費が高額になり医療費控除を適用すると、控除限度額が下がってしまいます。また、住宅ローン控除を活用している場合も、上記で示した目安とは差異が出てしまうため、注意しなければなりません。

また、総務省が公開している目安は25万円区切りであるため、より詳細な目安を知りたい場合は、同じく総務省が提供する「寄附金控除額の計算シミュレーション」を活用すると良いでしょう。給与所得や家族構成、寄付する予定の金額などを入力することで、ふるさと納税がどのように適用されるか示してくれます。

ふるさと納税は申請が必須

ワンストップ特例

ふるさと納税では、基本的に確定申告しなければなりません。ただ、確定申告は手間のかかる手続きであるため、例外的に「ワンストップ特例制度」が設けられています。

ワンストップ特例制度は、寄付先の自治体が5つ以内で、他に確定申告する必要がない人が利用可能です。例えば、給与所得者で確定申告の必要がないならば、ワンストップ特例制度が利用できます。逆に、医療費控除などで確定申告するならば、ワンストップ特例制度は利用できません。

条件を満たしワンストップ特例制度を利用できるならば、簡易な手続きでふるさと納税の申告が可能です。簡単な内容を記述する書類の送付かオンラインでの手続きで申告できるため、確定申告よりも圧倒的に短時間で済ませられます。

確定申告

ワンストップ特例が利用できない場合は、確定申告が必要です。ふるさと納税は、寄付金控除に該当するため、一般的な確定申告と同じタイミングで申請しましょう。

確定申告にあたっては、ふるさと納税の金額を証明する書類が必要です。基本的には、自治体から寄付金額についての書類が送付されるため、これを確定申告の添付資料としましょう。また、オンラインで寄付した金額を証明してくれるサービスもあるため、必要に応じてこれらも利用します。

確定申告書には、寄付先や金額を記述する欄が設けられています。ふるさと納税で寄付した金額は、こちらに記さなければなりません。上記の書類を確認し、寄附先や金額に誤りがないように注意しましょう。

なお、ふるさと納税以外にも確定申告の理由があるならば、同時に申告することが可能です。例えば、医療費が高額となり医療費控除を申請する際は、同時に確定申告書へ記述して添付書類も用意しましょう。

忘れると控除限度額までの寄付も無駄になりかねない

ふるさと納税は、自動的に控除が適用されるものではありません。説明したとおり、ワンストップ特例制度の申請や確定申告が求められます。これらを忘れてしまうと、控除限度額まで寄付していても、すべてが無駄になりかねません。

ただ、もし忘れてしまった場合でも、書類さえ揃っていれば遡って確定申告が可能です。ワンストップ特例制度は利用できず、確定申告書の作成などが求められますが、すぐさま無駄になるわけではありません。とはいえ、遡っての確定申告は手間が生じるため、忘れずに申告することが大切です。

YouTubeで「ふるさと納税」について解説中!

ふるさと納税!あなたはどっち?確定申告orワンストップ特例制度【簡単チェック方法】

ビスカス公式YouTubeチャンネルのご案内

ビスカス公式YouTubeチャンネル「3分でわかる税金」では、お金に関する疑問を分かりやすく簡単に紹介中!

チャンネル登録はこちら:3分でわかる税金

まとめ

ふるさと納税の控除限度額について解説しました。基本的には、自己負担額が2,000円になるラインがふるさと納税の控除限度額です。これ以上寄付しても、自己負担が増えてしまうだけであるため、控除限度額は必ず意識しましょう。

また、控除限度額は年収などによって変化します。そのため、控除限度額はいくらであるのか、毎年算出してみることが大切です。

立命館大学卒。

在学中に起業・独立などにあたり会計や各種監査などの法規制に対応するためのシステム導入ベンダーを設立。紆余曲折を経て多くのシステムを経験。

システム導入をされるお客様の起業活動を通じて得た経験、知見を活かし皆さんの気になるポイントを解説します。

新着記事

人気記事ランキング

-

【2025年参議院選挙まとめ】仕組み・注目点・過去の傾向と全体像をわかりやすく解説

-

【2025参院選】主要政党の政策比較|物価高・年金・防衛の争点を徹底解説

-

【2025参院選】注目の争点と各党の政策を徹底比較 消費税・減税・インボイス制度

-

【2025年参院選】参議院選挙の制度・投票方法・比例代表の仕組みを徹底解説

-

大阪万博2025の全貌!注目の見どころ・費用・楽しみ方を徹底解説

-

【2025参院選】選挙公報・政見放送の見方と政策比較のポイントを徹底解説

-

米国向け輸出入企業必見!トランプ関税が導入されたら?国別影響と対応策を仮想シナリオで徹底解説

-

【2025参院選】参院選で私たちの生活はどう変わる?各政党の政策を徹底比較・完全解説

-

【2028年4月施行予定】新遺族年金制度の変更点まとめ

-

トランプ政権の“品目別関税”とは?業界別影響と企業がとるべき対策を解説