相続では全体のうち76.7%が遺産額5,000万円以下で遺産分割調停に発展

遺産の価額5,000万円以下でも76.7%が遺産分割調停!

「相続でトラブル」と聞くと「うちは遺産が少ないから関係無い」と思う方もいらっしゃるかもしれません。

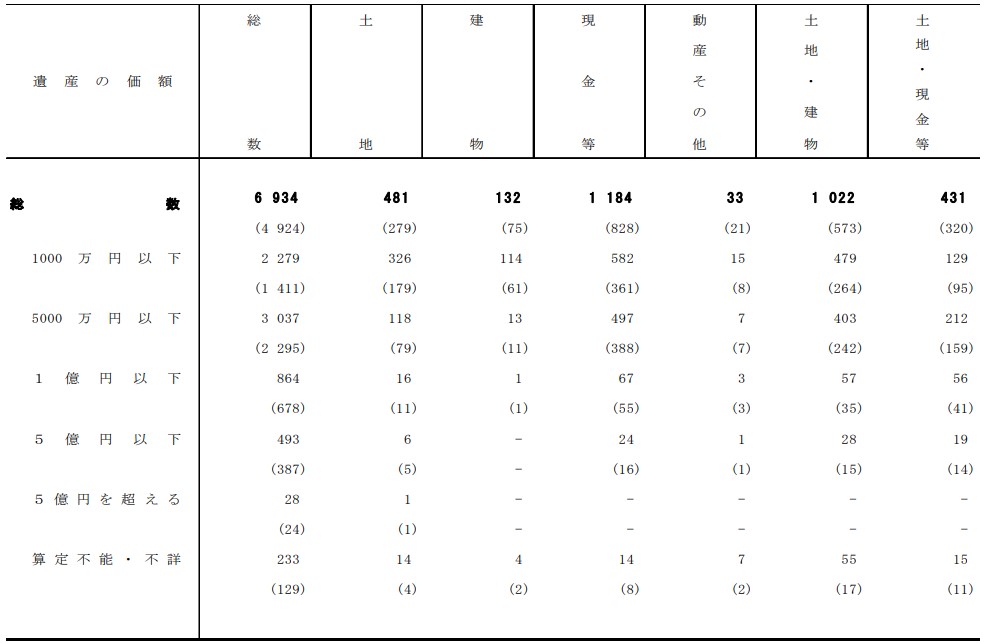

しかし、全国の裁判所での遺産分割事件は総数6,934件のうち1,000万円以下が2,279件(32.9%)、5,000万円以下が3,037件(43.8%)です。

なお遺産分割調停は、相続人同士で遺産分割の意見がまとまらない、話し合いにならないケースなどで利用されます。

(注)( )内は、代償金を支払う旨の定めがされた件数で、内数である。「現金等」とは、現金、預金及び有価証券等をいい、遺産を換価した場合も含む。

出典:最高裁判所事務総局「2021年司法統計年報 家事編 第52表遺産分割事件のうち認容・調停成立件数(分割をしないを除く)遺産の価額別―全家庭裁判所」

遺産の価額5,000万円以下の件数が全体の76.7%を占めています。

「遺産の額が少ない=トラブルにならないという訳では無い」という現状が把握できます。

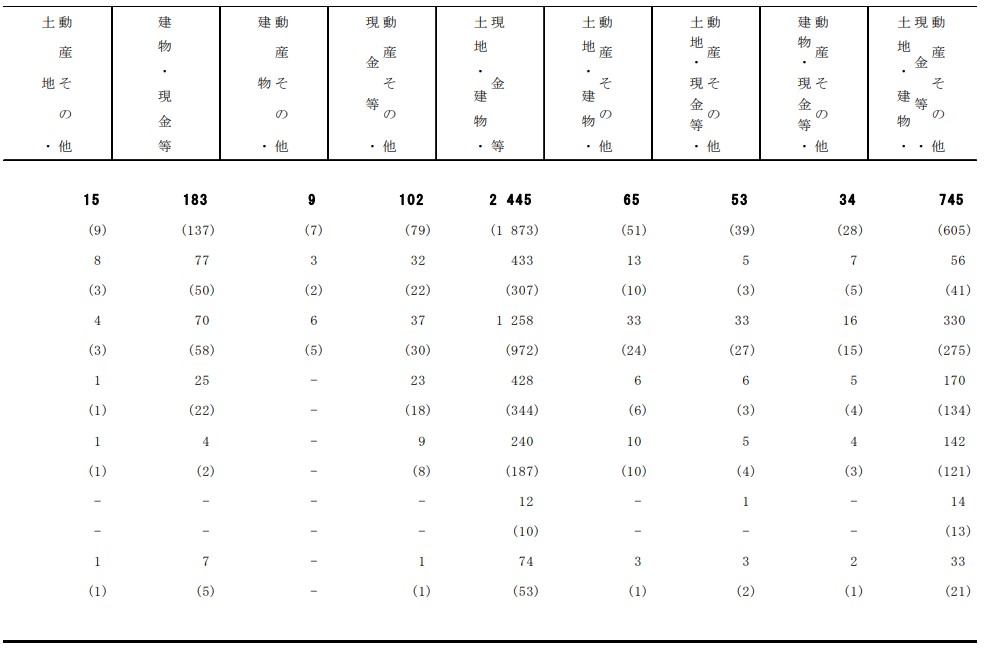

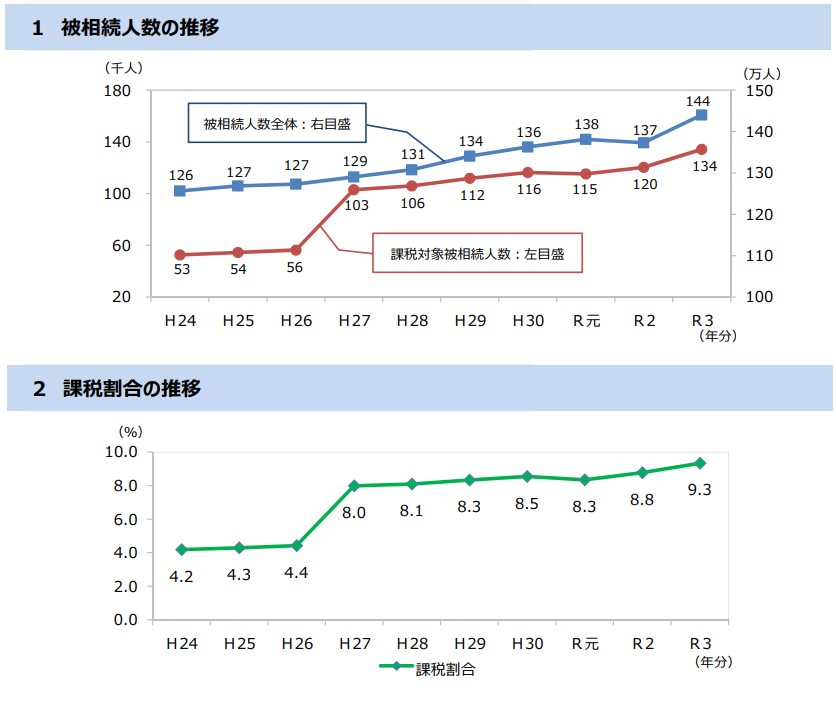

なお国税庁の「2021年相続税の申告事績の概要 」によると相続税の課税割合は全体の9.3%、被相続人数(死亡者数)は1,439,856人で、ともに年々増加傾向にあります。

出典:国税庁「2021年相続税の申告事績の概要」

遺産が少ない場合には相続税の申告は必要ない

上記の調査では、相続税の課税割合が9.3%と発表されています。

遺産額が相続税の基礎控除額内の場合は相続税を納める必要は無く、申告も不要です。

相続税の基礎控除額=3,000万円+法定相続人の数×600万円

例えば法定相続人の数が2人の場合は、3,000万円+2(法定相続人の数)×600万円=4,200万円が基礎控除額です。遺産の総額が4,200万円以内であれば相続税は課されず申告が要りません。

ただし、遺産が基礎控除額を超えても非課税になるケースがあります。

例えば配偶者の税額軽減 (1億6千万円と法定相続相当額分のうち、多い金額が控除される)や小規模宅地の特例の適用・未成年者控除・障害者控除などで全額非課税となる場合です。

基礎控除額を超え、上記の控除・特例の適用などで非課税になる場合は相続税の申告は必要ですのでご注意ください。

遺産が少なくても揉める?相続でよくあるトラブル事例5つとは

相続では遺産が不動産のみ、被相続人(亡くなった方)に離婚歴が有り前の妻子と今の妻子がいるなどトラブルになる可能性が高い事例が存在します。

遺産が不動産のみなど分割しにくい

遺産が不動産や貴金属といった実物資産(形のある資産)のみで分割が難しい場合、トラブルに発展してしまうケースは少なくありません。

特に不動産は、評価額で揉める・価値が低く押し付け合いになってしまう・郊外の土地や農地で活用が困難などの事例があります。

寄与分・特別受益がある

遺産分割では、相続人のうち被相続人の財産の維持または増加について特別に寄与した者には法定相続分の他に寄与分が認められます。

被相続人の事業に協力して働いた、療養看護をしたなどのケースが該当します。

特別受益とは、被相続人が一部の相続人に対して生前贈与・遺贈などで与えた利益を指します。相続では法的に特別受益を「相続財産」とみなして計算します。

寄与分では「寄与分はいくらになるか」「私はこんなに被相続人に貢献したのに」など相続人同士で意見の対立が起きてしまう可能性があります。

また、特別受益は「被相続人からの厚意でもらった財産だから相続財産に加えるのはおかしい」「もらった、もらっていない」でトラブルに発展してしまう恐れがあるでしょう。

相続人同士の感情的な対立

もともと相続人同士で折り合いが悪いまたは疎遠などのケースでは、相続時に感情的な対立が起こってしまう事例が多いです。

例えば兄弟のうち弟が地元に残り親の面倒を見て兄は遠方に住んでいる場合、相続時に兄が法定相続分を譲れと言ってきたら弟は納得がいかないでしょう。

しかし、法律的には兄は相続人として相続・遺留分(遺族の最低限の取り分)の権利があります。

全国銀行協会(全銀協)は、2021年にこの問題への対処方法に関する新たな指針を発表しました。そこでは、「本人の医療費等の支払い手続きを親族等が代わりにする行為など、本人の利益に適合することが明らかである場合に限り、(預金引き出しなどの)依頼に応じることが考えられる」といった方向性が示されました。実際に口座が凍結された場合には、まず金融機関と相談すべきでしょう。

また、遺産額が少なくても「あの相続人より少ないのは許せない」「なぜあの人が多くもらうのか」といった思いにより感情的な対立が起こる事例が存在します。

被相続人と同居していた家族が財産を使い込んでいる

被相続人と生前同居していた親族が存在し代わりに財産管理をしていると、同居親族が生前もしくは亡くなった後に財産を使い込んでしまう(または自分の口座に移す)という「使い込み 」の事例が存在します。

被相続人と同居している相続人が「引き続き今の家に住みたい」と主張し、遺産の分配が難しくなるというケースもあります。

被相続人に離婚歴がある・相続人が多い

被相続人に離婚歴があると、前の妻子・今の妻子の間で意見が合わないというトラブルが起こってしまう事例があります。

多くの場合は前の妻子と今の妻子は面識が無く、お互いの立場上良好な関係を築く事が難しいためトラブルが起こりやすいと言えるでしょう。

また、離婚歴はなくても子どもが多いと相続人も増えトラブルになる可能性が高くなる事が予測されます。

相続トラブルを回避するための5つの対策~被相続人編~

自分が亡くなった後に起こりうる、相続トラブルを回避するための対策を5つお伝えしていきます。

遺言書を専門家に相談して作成する

元気なうちに遺言書を作成し、自身の意向を残しておきましょう。

遺言書には種類ごとの様式があり、例えば自筆証書遺言は遺言書の全文・作成日付・氏名を遺言者が自署し押印しなければいけません。

相続では遺留分を侵害しないなどのルールがあります。

また、遺言書の内容に相続人が反対している時には遺産分割協議で相続人全員が合意すると遺言書の内容を守らなくても良いという決まりがあります。ただし遺言書で遺産分割協議を相続開始から5年間禁止する事が可能です。

遺言書作成にあたってはまず専門家に相談し、様式や相続の基本的なルールを知っておきましょう。

推定相続人を確認し、元気なうちに話し合っておく

将来「法定相続人」になると推定される人を「推定相続人」と呼びます。

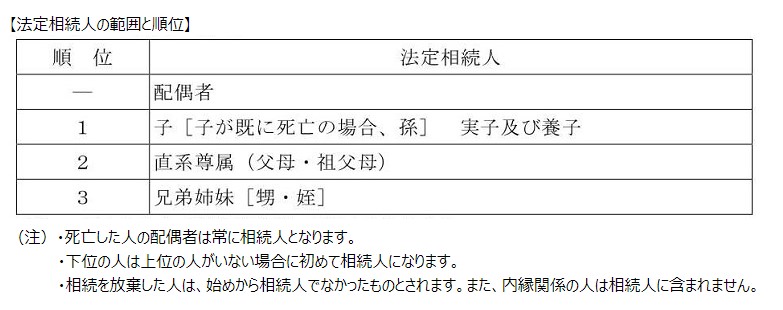

法定相続人は以下の表で確認しましょう。

出典:人事院「法定相続人の範囲と順位」