生命保険の死亡保険金は、現金や不動産のように、被相続人が生前に持っていた財産ではありません。「被相続人が亡くなったことによってもらえるお金」(支払者は保険会社)で、「みなし相続財産」と呼ばれます。そのため、相続財産として考えた時に、いろいろなメリットや、活用法もあるのです。今回からは、そんな「相続と生命保険」のあれこれについて、この分野に詳しい税理士の新村貢一先生に聞きます。

生命保険金は、相続放棄しても受け取れる

~相続と生命保険~

2015/7/13

◆保険金は、「すぐに」支払われる

例えば、あなたのお父さんが亡くなって、遺産相続になったとします。その瞬間、金融機関にあるお父さんの口座は、いったんすべて「凍結」されてしまいます。一部の相続人が、勝手にお金を引き出したりしないようにするためですね。凍結解除のためには、相続人全員の住民票だの戸籍謄本だの印鑑証明だのを揃えなければなりません。金融機関によって、必要書類が異なったりもします。

そもそも、不動産なども含めて、「遺産をどう分けるか」の遺産分割協議が整わないと、いくら書類を集めても、解除はされません。仮に相続税の申告期限である、「相続が発生してから10ヵ月」経っても協議がまとまらなくても、とりあえず税金は納めなくてはならないんですね。やもすると、「遺産が受け取れないから、納税資金がない」といった笑えない事態が、実際に起こってくるわけです。でも、“例外”もあります。その一つが、生命保険の死亡保険金。これは、「被保険者が亡くなったら、すぐに受け取れる財産」なんですよ。「誰がいくらもらえるのか」決まっていますから、書類さえ揃えば、原則として申請から5日程度で換金することが可能です。不幸にして、今申し上げたような状況に陥ったとしても、相続人が生命保険の受取人になっていれば、納税資金の心配はないでしょう。もちろん、当座の生活資金に充てることもできます。

保険金は「相続人の財産」

また例えば、亡くなったお父さんが、財産では追いつかない、多額の借金を残していたとします。この場合、相続放棄をしない限り、相続人がその負債を引き継ぎ、返済していかなくてはなりません。なので、泣く泣くその手続きを取りました……。実はこんな場合でも、生命保険の保険金は受け取れるのを、ご存知でしょうか?

生命保険の保険金は、被相続人が生前に持っていた財産ではないので、民法上の相続財産には該当しません。概念的に言えば、「父親が死んだら、〇〇万円のお金がもらえる」という保険契約が、父親の死によって実行に移された(保険会社によってお金が支払われた)、ということ。保険金は、あくまでも「相続人の財産」なのです。だから、すぐに受け取れるし、相続自体を放棄したとしても、それとは関係なくもらえるわけです。さきほどの例のように、仮に遺産分割協議で揉めていたとしても、もらうのに他の相続人の承認は必要ありません。

一家の大黒柱がいなくなり、財産も残らなかった。これからの生活を、どうしたらいいのか……。そんな悲劇は、死亡保険金が入れば、何とか回避できるでしょう。「相続と生命保険」というと、後述するような「非課税枠」の活用が真っ先に語られるのですが、お話ししてきた、そのそもそもの性格、特徴を理解しておくことも、とても大事だと感じます。

さて、そんなありがたい生命保険の保険金ですが、残念ながら、相続税の課税対象から外れるわけではありません。さきほど、「保険金は、民法上の相続財産ではない」と言いましたが、相続税法上は相続財産とみなして課税されるのです。ちょっとややこしいのですが、これを「みなし相続財産」といい、生命保険の保険金の他に、会社が支払う死亡退職金などがあります。

ただ、みなし相続財産である保険金には、法定相続人一人当たり500万円まで控除が認められていて、相続税はかかりません。そのメリット、活用法については、のちほどお話ししたいと思います。

◆生命保険で納税対策。でも注意点が

「非課税枠」で、どこまで賄える?

私が担当した案件にも、親から賃貸アパートの相続を受けたのはいいけれど、相続税の支払いに困ってしまった、という例があります。土地だったら、一部を売ってそれに充当する、ということも可能でしょうけど、この例のように賃貸物件の場合は、それがやりにくい事情があります。

アパートや駐車場などの貸付事業に供されている宅地を相続する場合、一定の要件を満たすことを条件に、相続税を計算する際の不動産評価額を50%減らせる「小規模宅地等の特例」が適用されます。ところが、その「要件」の一つが、「相続税の申告期限まで有していること」なんですね。つまり、売ってしまうと、この極めて有利な特例が使えず、結果的に相続税が大幅にアップする可能性があるのです。今の事例の方は、仕方なくアパートを担保に借金して、相続税を納めました。

そんなことにならないために、特に相続財産に占める不動産のウエートの高い方にお勧めしたいのが、生命保険の活用です。被相続人が入っていた生命保険から、納税額に見合うだけの保険金が下りれば、今のような心配はありません。 生命保険には、相続人一人当たり500万円の非課税枠があるのも魅力です。例えば、相続人が3人いれば、非課税枠は1500万円。たとえ保険金の受取人が一人だけだったとしても、1500万円まで相続税がかからないのです。

そのメリットを検証してみました。「生命保険の非課税枠内で納税できるのは、総資産がいくらまで」のシミュレーションです。以下をご覧ください。

・配偶者と子ども1人(法定相続人2人)の場合=

財産1億5000万円<相続税920万円←非課税枠1000万円>

相続人は2人だから、非課税枠は1000万円。この場合は920万円の相続税が発生する、相続財産1億5000万円くらいまでは、それで納税分をカバーできますよ、という意味です。同様に……

・配偶者と子ども2人(法定相続人3人)の場合=

2億1000万円<相続税1475万円←非課税枠1500万円>

・配偶者と子ども3人(法定相続人4人)の場合=

2億6000万円<相続税1940万円←非課税枠2000万円>

となります。

効果の大きいことが、実感いただけたでしょうか。

「奥さんが受取人」は問題アリ

ただ、注意していただきたいことがあります。旦那さんが生命保険に入る時は、あまり考えずに奥さんを受取人にしますよね。あれは、相続税対策として見た場合には、問題アリなのです。 配偶者は、相続財産が1億6000万円と、配偶者の法定相続分(*)のいずれか多い金額まで、相続税がかかりません。わざわざ生命保険の非課税枠を使うまでもなく、ほとんどのケースで、相続税を払わなくていいんですよ。問題が生じるのは、そうした税額軽減の適用を受けない子どもなど、他の相続人である場合がほとんどです。

子どもが父親の事業を継ぐために、自社株や会社所有の不動産などを相続する場合などはなおさらで、彼が高額の相続税を支払わなければならないことが少なくありません。そうした事態が予想される場合には、もし保険金の受取人が妻になっていたら、速やかに子どもに切り換えておくべきでしょう。

民法に定められた、遺言書がない場合の相続人の「取り分」。例えば、相続人が「配偶者と子ども」の場合は、それぞれ2分の1。

◆原則、「特別受益」には当たらない

生命保険で相続人の間に「差」をつける

例えば、長男、次男の二人の子どものうち、次男に「財産」を多く残してあげたいと考えた時、生命保険を活用することもできます。次男だけを受取人とする、少し高額の生命保険に入っておくのです。このシリーズの1回目でお話ししたように、生命保険の保険金は、被相続人の相続財産に含まれません。遺産分割協議の対象にはならず、保険金は次男の手にストレートに渡ることになります。

でも、親が高い保険料を払い続け、その結果次男だけが大きな利益を得る、というのは、お金の流れだけからすると、明らかに「不公平」ですよね。「特別受益」には当たらないのでしょうか? 特別受益とは、簡単に言えば「遺産の前渡し」のこと。遺贈(*)を受けた財産や、被相続人が生前に贈与した財産、例えば結婚の時の持参金や住宅購入資金の援助などをイメージしてください。これをそのままにして、「残りの財産」を分け合ったのでは、贈与を受けていない相続人が不利になってしまうでしょう。

そこで、例えば長男に特別受益と認められる場合には、その金額をいったん相続財産に加えて、各人の「取り分」を計算します。長男の実際の相続分は、そこから特別受益分を差し引いた金額、ということになるんですよ。

「割れた」裁判所の判決

さて、「生命保険の保険金がこの特別受益に該当するのか」ですが、これには裁判所により、3つの判決が出ています。結論は、(A)2004年10月29日最高裁判決=特別受益には当たらない。(B)05年東京高裁および(C)06年名古屋高裁=特別受益になる――でした。あれあれ、裁判所によって、真逆の判断になってしまいました。

しかし、これには合理的な理由があったんですね。遺産総額に対する保険金の割合を見てみると、(A)は約15%だったのに対し、(B )は99%、(C )も61%に達していたのです。(B)は、なんと1億134万円の遺産に対して、1億129万円が生命保険の保険金! 財産の大半を、高額な保険料に注ぎ込んでいたことになります。それはあんまりだろう、と誰しも思うはず。

こうした判決を通じて、「生命保険の保険金を特別受益とみなすか否か」の判断基準について、裁判所は次のような見解を示しています。 ・家庭の状況に照らして高額な保険金ではないか ・相続財産の半分以上を占めるような保険金ではないか ・受取人である相続人は、被相続人と同居しているか、介護人か、事業継承人か・高額な一時払いの生命保険金は、実質的に現金と等価と考えられる 今後、金額についての具体的な判断は、裁判所が述べている通り、「保険金が遺産の50%を超えないか」で判断されていくだろうと思います。こうした形で生命保険を使おうという時には、そのラインを頭に入れて検討されるほうが無難だと思います。

ただ、「遺産の50%」というのは、それ自体、かなりのインパクトがあります。他の相続人が、「何であの人だけに……」という不満を募らせる可能性もあるでしょう。相続には、そうした気分感情の部分も、よくよく考えて臨みたいものですね。

遺言によって、遺言者の財産の全部または一部を贈与すること

◆遺産分割に活用できる

兄弟に遺留分を請求される!?

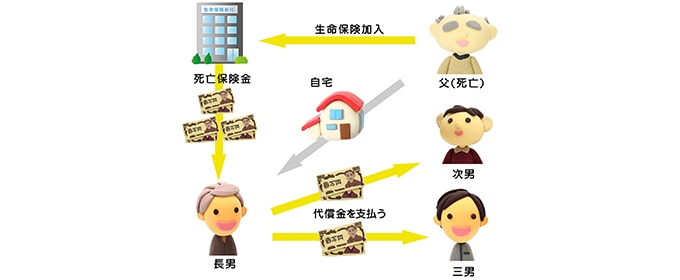

父母と3人兄弟の家族。親の財産は、長男が同居する自宅と、あとはわずかな預金だけ、という家族の相続について、考えてみましょう。わりとよくいる一家ですよね。 さて、父親が亡くなって、自宅は長男が相続することになったとします。幸い、相続税は発生しませんでしたが、母親はともかく、収まらないのは、ほとんど何ももらえなかった次男と3男です。遺産を「独り占め」にした長男に対して、遺留分減殺請求を起こしたい、という気になってもおかしくありません。

遺留分とは、民法に定められた、「法定相続人が最低限もらえる金額」のことです。例えば、父親が「すべての遺産を愛人に譲る」という遺言書を残して死んだ場合、相続人が重大な不利益を被る、といった事態を想定した制度なんですね。 相続人が「配偶者と子ども」の、このケースでは、遺留分は4分の1ずつ。子どもは3人いますから、さらに3等分して、次男、3男の取り分は、それぞれ12分の1ということになります。自宅の評価額が5000万円だったら、一人およそ420万円。もし遺留分を請求されたら、それだけのお金を支払わなくてはなりません。相続を受けたといっても、もらったのは家だけ、という長男にとっても、キツイ話ですよね。

そんな場合にも使えるのが、生命保険なんですよ。そう聞いて、「分かった、次男と3男を受取人にした保険に入っておけばいいんだ」と考えるかもしれません。しかし、それでは「不十分」なのです。 前にもお話ししたように、生命保険の保険金は、相続財産にカウントされません。遺産分割協議は、保険金抜きで、あくまでも自宅と預金という本来の相続財産をベースに進められるのです。ですから、次男と3男は、保険金を受け取ったうえで、さらに遺留分を請求することも、法律上は許されるわけ。「長男の危険」は去りません。

「代償分割」というやり方

そこで勧めたいのが、生命保険を活用した「代償分割」です。「一人または数人の相続人が、代表して遺産のすべて、または大部分をいったん受け取った後、他の相続人に対して自己の財産から代償財産を渡す」というのが、代償分割の定義。さっきのケースだと、長男が自宅を相続した後、次男、3男に対して、納得できる金額を「代償金」として支払うのです。

当然のごとく、ここでポイントになるのが、長男にそれを実行できるだけのお金があるか、ということ。そこで、次男、3男ではなく、あえて長男を受取人とする生命保険に入るんですね。そうしておけば、長男は、被相続人が死亡して相続が発生するタイミングで、代償金の「原資」を手にすることができるわけです。 このように、生命保険は、「遺産分割のツール」としても使えるのです。もう一つ例を挙げておけば、「寄与分」(*)の支払いに、生命保険を充てる手もあるんですよ。

寄与分は、相続人の全員の協議で認めるため、実際には揉めることも多いわけです。でも、被相続人が契約者となって、寄与分を渡したい人を受取人とする生命保険に加入しておけば、その人に確実に「財産」を残すことができるのです。

生前、被相続人の財産の増加や維持に、特別な働きをした相続人に認められる相続分

◆経営者による生保活用術

経営者の会社への貸付がネックに

私は、多くの会社の顧問税理士をしていますが、中小企業の社長さんには、会社に現金や、駐車場のための土地などの不動産を貸し付けている人が、普通にいるんですね。ところが、この貸付が、社長が亡くなって事業承継が行われた後で、問題になることがあるのです。

事業の後継者が、それらのすべてを相続できればいいのです。禍根を残すのは、それができなかった場合。例えば、全部を相続すると他の相続人の遺留分(*)を侵害してしまうため、会社経営に無関係な他の兄弟などの相続人も、父親の会社への貸付金や、貸していた土地などを相続した、といったケースなんですね。

これのどこが問題かというと、相続が終わった後、後継者以外の相続人が、会社に対して「貸している土地の地代の値上げ」、あるいはその「買い取り」、「貸付金の返済」などを要求してくる可能性があることなんですね。そこで話がこじれて、万が一訴訟になったりすれば、安定的な経営に支障をきたすかもしれません。 「そうした事態に備えて、会社にお金を用意しておきましょう」「そのために生命保険が使えますよ」というのが、今回のお話です。

法人税も考慮して、受取額を設定する

保険には、「契約者」=保険を契約し保険料を払う人、「被保険者」=保険の対象者、「受取人」=保険金を受け取る人――がいます。生命保険の場合は、被保険者が亡くなると、受取人が保険金をもらえるわけですね。そのことを踏まえたうえで、会社が「借りている不動産を買い取る」「借金を返済する」場合について、どうすればいいのかを考えてみましょう。

買い取り資金を用意する必要があるのは、会社です。ですから、受取人は会社。かつ契約者も会社で、被保険者は経営者、という生命保険に加入しておけばいいんですね。こうしておけば、経営者であるお父さんが亡くなると同時に、会社にお金が入ります。 では、いくらくらいの保険に入ればいいのか? これは、

「『買い取るべき不動産の価格』『返済すべき借金の金額』÷(1-0.32)」

が一つの目安になるでしょう。 難しそうな数式ですけど、中身は簡単。「0.32」というのは、「法人税の実効税32%」のことなんですよ。会社が保険金を受け取ると、それには法人税がかかってきます。もし、保険金の受取額を買い取り価格と同額にしておくと、32%は法人税で持っていかれてしまうため、手元には必要額の68%しか残らなくなってしまいます。そうならないために、初めから買い取り価格の147%を受け取れるようにしておきましょう、ということなのです。

せっかく保険料を支払うのならば、後で「しまった」とならないように、賢く、漏れなくプランニングしたいものですね。

民法に定められた、法定相続人が最低限受け取れる財産

◆相続税vs贈与税+所得課税、どっちがトクか?

半分以上が税金に……

さきほども述べたように、生命保険の保険金には、一人500万円までの非課税枠があります。相続人が3人いれば、合計1500万円。現金で相続すれば、そのまま相続税算出のベースとなる相続財産に上乗せされてしまうそれだけのお金が、「ノーカウント」に。だから、相続税対策として、「非課税枠を念頭に置きながら、被相続人が保険料を支払って、相続人を受取人とする生命保険に入る」ことが推奨されるわけですね。

ちなみに、被相続人が保険料を支払うことで、その分、相続財産は圧縮されます。被相続人が生命保険に入ることには、「二重の節税効果」が期待できるのです。 とはいえ、それは「普通の相続」の場合です。「相続財産が6億円を超え、相続税が最高税率である55%かかってくる」という世界になると、単純にそうとは言えなくなるんですよ。このクラスになると、先ほど言ったようなスキームの生命保険で相続税対策をやろうとしても、ある意味、焼け石に水。遺産が、保険金の非課税枠を大きく超えてしまうからです。

実は、こうしたケースでは、生命保険契約の中身をさきほどとは違うものにすることによって、納税額を大きく減らせる可能性があるんですよ。ただし、実際に減らせるかどうかは、「相続税と、“贈与税、所得課税連合軍”のせめぎ合い」になります。

相続人が、自ら保険料を払う

では、契約の中身をどう変えるのでしょうか? さきほども言いましたが、保険には、「契約者」=保険を契約し保険料を払う人、「被保険者」=保険の対象者、「受取人」=保険金を受け取る人――の3者がいます。生命保険の普通のパターンは、「契約者と被保険者は被相続人、受取人は子どもなどの相続人」ですよね。そうではなくて、「契約者と受取人が相続人、被保険者は被相続人」という形にするのです。つまり、親ではなく、子ども自らが保険料を払い、被保険者である親が亡くなったら、保険金を受け取るわけですね。

こうすると、親が亡くなって入ってくる保険金は、自分で保険料を払っていたのだから「みなし相続財産」(*1)などではなく、「所得」になります。かかるのは「所得税」と「住民税」の「所得課税」。しかも、このケースは「一時所得」(*2)とみなされるのが、このお話のポイントです。 一時所得だと、50万円の特別控除に加え、「税率は2分の1でいい」という特例が適用されるんですね。本来、所得税+住民税の最高税率である55%課税される所得であっても、27・5%の納税で済むのです。相続税の最高税率55%の税金を納めなければならない相続財産の一部を、この一時所得に「置き換え」れば、税率は一気に半分に。その有利さは歴然でしょう。

ところで、「保険料は子どもが払う」といっても、自分の財布から出すわけではなく、基本的に親の援助、すなわち贈与を受けることになるでしょう。ということは、当然、贈与税がかかります。このやり方を選択すると、一方でその税負担が生じます。 整理してみましょう。従来のやり方で納める税金は、①「相続財産と、非課税分を差し引いた後の生命保険金の合計にかかる相続税」でした。今紹介した方法だと、②「保険料支払いのための贈与税+生命保険金の一時所得課税+相続財産にかかる相続税」になります。最終的にどちらが有利なのかは、さきほども言ったように、「①と②のせめぎ合い」なんですね。相続財産の総額や、いくらの保険を掛けるかなど、様々なファクターを検討する必要がありますが、もし②でいけたら、けっこうな節税になるのは確か。

保険会社には、「どちらが得か」の「シミュレーションソフト」を用意しているところもあるようです。ただ、そもそも相続財産をどう評価するのかは、これだけの資産規模になると、一筋縄ではいかないでしょう。その大前提が違えば、シミュレーションの答えが真逆に出ることだってありえることに、注意が必要です。まずは、こうした選択肢もあることを理解したうえで、税理士など専門家のアドバイスを受けてみてください。

本来は相続財産ではないが、被相続人の死亡を原因として、相続人のもとに入ってきた財産。

*2 一時所得

営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得。

◆テクニック先行は、「争続」のもと

やっぱり「使える」生命保険

私が独立して事務所を構えたのは、1992年です。ちょうど、直前に土地バブルが弾け、“失われた20年”が始まった頃でした。ですから、この時期に確定申告などで契約したお客さんには、高値で賃貸物件を建ててしまい、いまだに苦労している方が、けっこういらっしゃるんですよ。

Aさんもその一人。バブル期に、都内に賃貸オフィス兼自宅を建てたのですが、ほどなく、家賃は下降線をたどり始め、空室も目立つようになってしまいました。現在は、家賃収入に年金を上乗せして、建設費のローンを払っているありさまです。そんな状況を見て、息子さんは、その物件を含め、父親の遺産は相続しない気持ちを固めているそう。そもそも、現金を不動産に変えたのは、その息子への相続対策だったのに、完全にアダになってしまった形です。

このままでは、息子に残せる財産は、ゼロ。そこで私は、生命保険の活用を提案しました。とはいえ、すでに高齢のAさんが新たに生命保険に入るのは、いろんな意味でハードルが高い。そこで、贈与税がかからない年間110万円ずつを贈与して、息子さん自身が保険料を払い、Aさんが亡くなった時に保険金を受け取る形にしました。 なお、贈与税の最低税率は、非課税控除後、年間200万円まで10%です。仮に非課税110万円+200万円=年間310万円の贈与なら、払う税金は20万円。実質的には、20万円÷310万円=6・5%の税率で、ここまで保険料相当の贈与ができるわけです。 例えばこんなふうに、生命保険は、場合によっては「不可能を可能に」することもできるのです。ただし、決して“オールマイティ”ではないことも、心得ておきましょう。

事前に話しておくことが大事

生命保険の保険金には、相続人一人当たり500万円の相続税の非課税枠があり、そもそも民法上の相続財産に含まれないために、遺産分割協議に関わりなく、すぐに受け取れる――。私は、このコーナーで、そうした生命保険のメリットをお話ししてきました。ただしそれは、見方を変えれば、「普通の相続とは違うお金の流れを生む」ことにほかなりません。そのことも、ぜひ自覚していただきたいんですよ。

前に「代償分割」の話をしたと思います。親が残した遺産のほとんどは自宅で、3人兄弟で分けることができない――。こんな場合には、親が、自宅を相続する長男を受取人とする生命保険に加入しておいて、亡くなったら長男がその保険金で次男と3男に「代償金」を支払う、というやり方が使えるわけです。

しかし、考えてみれば、これはかなり高度で、ある意味「回りくどい」手法ですよね。一時的にではあるにせよ、長男は自宅という財産も、親の死亡保険金も「総取り」状態になります。もし、親が死ぬまで、次男も3男も代償分割の仕組みを説明されることがなく、「兄貴が親父の保険金の受取人になっている」ことも知らされていなかったら、どうでしょう? 「なんだよ、それは」という話になる可能性大ではないか、と思います。代償分割に限らず、生命保険を使って相続対策をやろうという時には、事前にすべての相続人に、そのことをきちんと説明しておくべきでしょう。

ちなみに、そんなまどろっこしいやり方は面倒だから、と次男と3男を保険金の受取人にしておくと、足を掬われかねないことも、すでに述べました。彼らが、保険金を受け取ったうえで、さらに遺留分(*)を請求してくる可能性が、ゼロではないんですね。「保険金は、民法上の相続財産には含まれない」というのは、「遺留分は、あくまで本来の相続財産をベースに計算される」ということを意味しますから、それを逆手に取ることだって、できるわけです。

有効活用すれば、ハッピーな相続をサポートする生命保険。一方で、安易に結果だけ求めた結果、揉め事の原因になってしまった、という話も耳にします。そんなことにならないように、何かトラブルが起こってからではなく、相続対策のスタートから、我々税理士に任せてほしい。それが、生命保険活用のメリットを十分に享受するコツなんですよ。

民法に定められた、法定相続人が最低限受け取れる財産

- 税理士・税理士事務所紹介のビスカス

- 税理士は聞いた!お金の現場

- 生命保険金は、相続放棄しても受け取れる ~相続と生命保険~

-あなたにおすすめの記事-

-あなたにおすすめの記事-

-あなたにおすすめの記事-

-

子の「本心」が現れる。 親の「真情」を知る。それが相続

2018.9.26

-

「準備したから安心」とはいかないのが、相続です(2)

2019.1.15

-

ハードルが高い医業の事業承継。その傾向と対策

2018.6.6

-

「遺言書があれば、相続は万全だ」は本当か?

2016.12.2