税理士変更のベストタイミングは?変更メリットやリスク・注意点をプロが解説

- 最終更新日:

- 2025/11/19

- この記事の監修者

- 税理士紹介業界で年・万件超の現場を知るパイオニア

株式会社ビスカス 代表取締役 八木美代子

この記事のアドバイザー

梶本公認会計士・税理士事務所 所長

梶本卓哉

早稲田大学卒業後、関東信越国税局採用。税務大学校を首席卒業(金時計)し、税務署法人課税部門にて法人税、消費税等の税務調査に従事。複雑困難事案の事績により署長顕彰。税務署勤務中に公認会計士試験に合格し、大手監査法人に入所。製造業や不動産業をはじめ様々な業種の上場会社監査やIPO監査に従事。その後、中央官庁勤務を経て、大手証券会社の投資銀行部門で多数のIPOの実現に関与。2023年公認会計士・税理士事務所開設。主に法人の税務顧問を務める。

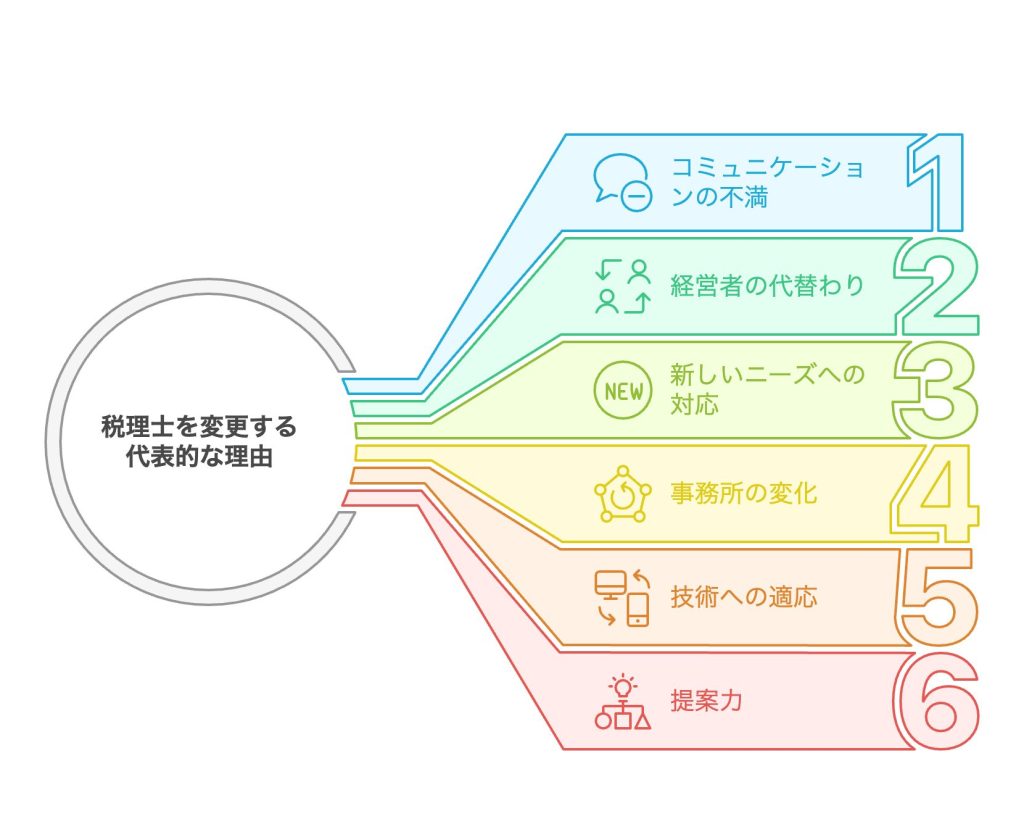

税理士を変更するのはなぜ?代表的な理由

税理士への「なんとなく不満」を放置していると、ある日それが経営判断の遅れや機会損失として表面化します。多くの経営者が税理士変更を決断するきっかけは、大きく6つのパターンに分類できます。いずれも「今の税理士では事業の成長についてこれない」という構造的なミスマッチです。以下、それぞれの理由と具体的な見切りのサインを解説します。

コミュニケーションなど対応に不満

事業を始めたばかりの頃は「税務を肩代わりしてくれるだけで助かる」でも、電話・メールだけ、返信が遅い、LINEやチャットで手早く確認できない——こうした積み重ねが意思決定のブレーキになります。

例:決算前の質問がメールの往復で滞り、資料提出が後ろ倒しに。画面共有の打ち合わせに応じてもらえず認識違いが残る。

見直しのサイン:午前に送った要件が翌日まで未返信が続く/チャットやオンライン会議への対応を一貫して避ける/月次連絡が電話・メールのみで齟齬が多い。

経営者が代替わりした

税理士とは会社の財務を共有しているため、関係が深く「切りにくい」のが本音。一方で、経営者交代は体制を見直しやすい節目です。

例:「経営体制を一新するにあたり、顧問税理士も変更したい」と伝えると納得してもらいやすい。新方針に合わせた会議体やレポートへの切り替えも進めやすくなります。

見直しのサイン:交代後もしばらく旧来のレポート・会議体のまま/新方針に沿った指標や資料の提案が出てこない。

事業転換・新しいニーズへの対応

新規事業や業態変更(店舗→EC、単発→サブスク、国内→越境など)では、経費の解釈・収益認識・在庫評価・消費税の考え方が変わります。会社の成長スピードに会計・税務の運用が追いつかないと、数字が意思決定に間に合いません。

例:ECの前受金処理や返品対応が曖昧/サブスクの売上計上が月ごとにぶれる/海外販売の消費税対応が場当たり的。——分野に強い税理士への切り替えで解消できます。

見直しのサイン:新モデルの論点について、根拠と運用を示した処理方針メモが提示されない/月次の数字がぶれ続ける。

税理士事務所の体制が変わった

担当者の退職や事務所の合併で、訪問回数・回答の質・フォロー体制が変わることがあります。

例:新担当になってから試算表の提出が遅れがち、具体的な助言が減った、窓口が分かりにくい。——「以前はできていたこと」が続けられなくなったときは変更を検討しましょう。

見直しのサイン:以前より遅延や抜けが目立つ状態が複数月続く/問い合わせの最終窓口・責任者が不明確なまま。

税理士が新しい技術に対応できない

経営改善の一環としてクラウド会計や電子帳簿保存などを導入したいのに、税理士が消極的というケースがあります。紙やExcel前提のままだと、入力・確認の手間が減らず運用も非効率なままです。

見直しのサイン:クラウド導入の段取りや移行計画が提示されない/銀行・カード連携や証憑の電子化に前向きでない。

クラウド会計に移行したい

クラウド会計は、どこからでも入力・自動仕訳・データ共有が可能になり、月次の早期化と可視化に直結します。導入に積極的な税理士なら、勘定科目設計・自動連携・データ移行・運用ルール作りまで伴走してくれます。

例:銀行/カードのAPI連携、証憑の電子保存、承認フローの設計を初期にまとめると、月次が安定します。

見直しのサイン:連携未設定のままCSV手入力が続く/自動仕訳のルール化が進まず、いつまでも二重入力が発生。

労務と税務のワンストップ対応を求めている

給与や社会保険などの労務と税務は実務で密接に関連します。社労士資格を持つ税理士や、事務所内に社労士がいる/グループで連携できる事務所なら、一つの窓口で完結し、手戻りが減ります。

例:入退社・給与改定の情報が即時に税務処理へ反映され、年末調整や法定調書でのミスが減少。

見直しのサイン:労務の変更情報が税務へ遅れて伝わる/年末調整・源泉の手戻りが毎年発生/問い合わせが部署間でたらい回し。

提案力が弱くコスト削減に貢献してくれない

税理士の役割は申告だけではありません。会社の状況や将来像を踏まえ、決算対策・節税・補助金・資金繰りなど具体的な提案がほしいところ。

例:四半期の着地予測に基づく決算前の打ち手(減価償却の見直し、設備投資のタイミング、各種優遇の適用可否)、納税資金の確保や融資の事前準備、利用可能な補助金の提示など。

見直しのサイン:毎月の説明が「結果の報告」で終わる/税制改正の影響と対応期限が示されない/決算前の具体策(誰が・いつまでに・どの効果)が提示されない。

顧問税理士変更のベストタイミングはいつ?

税理士変更のタイミングを誤ると、決算対応の混乱や引継ぎトラブルを招きます。ベストタイミングは「法人税申告書提出後」と「税務調査完了後」の2つ。いずれも税理士の業務が一区切りつき、責任の所在が明確な時期です。

逆に決算月の2ヶ月前以降は変更を避けるべきです。決算作業の途中で担当が変わると、数字の引継ぎミスや申告期限の遅延リスクが高まります。契約書の解約予告期間を確認したうえで、以下の3つの基準で変更時期を判断しましょう。

法人税申告書提出後

企業は事業年度終了後、決算をしてから2か月以内に、法人税の申告書を税務署に提出します。申告書を提出すると税理士の業務は一段落するため、申告書提出後は顧問税理士を変更する良いタイミングです。例えば、決算月が3月末の企業の場合、5月末が法人税申告書の提出期限なので、6月に顧問税理士の変更を計画するとよいでしょう。

税務調査の完了後

自社に税務調査が入る場合、調査が終わって結果が明らかになってから顧問税理士を変更しましょう。税務調査は、申告書や関連書類を作成した税理士が立ち会うことになります。調査前には社内の経理担当者や経営者と税理士とで打ち合わせを行うほか、調査で誤りが見つかった場合は修正申告を行う必要があります。顧問税理士の変更は、調査が完全に完了してからが安心です。

決算月を避けて変更

1年間の業績や税額を算出する決算は、税理士のサポートのもと行います。決算月に顧問税理士を変更してしまうと、決算書類の作成や税務処理に支障が出る可能性があります。顧問税理士の変更は決算月を避けましょう。さらに、決算には数か月を要するため、少なくとも決算月の2カ月前を切ったら、税理士を変更しないほうがよいです。

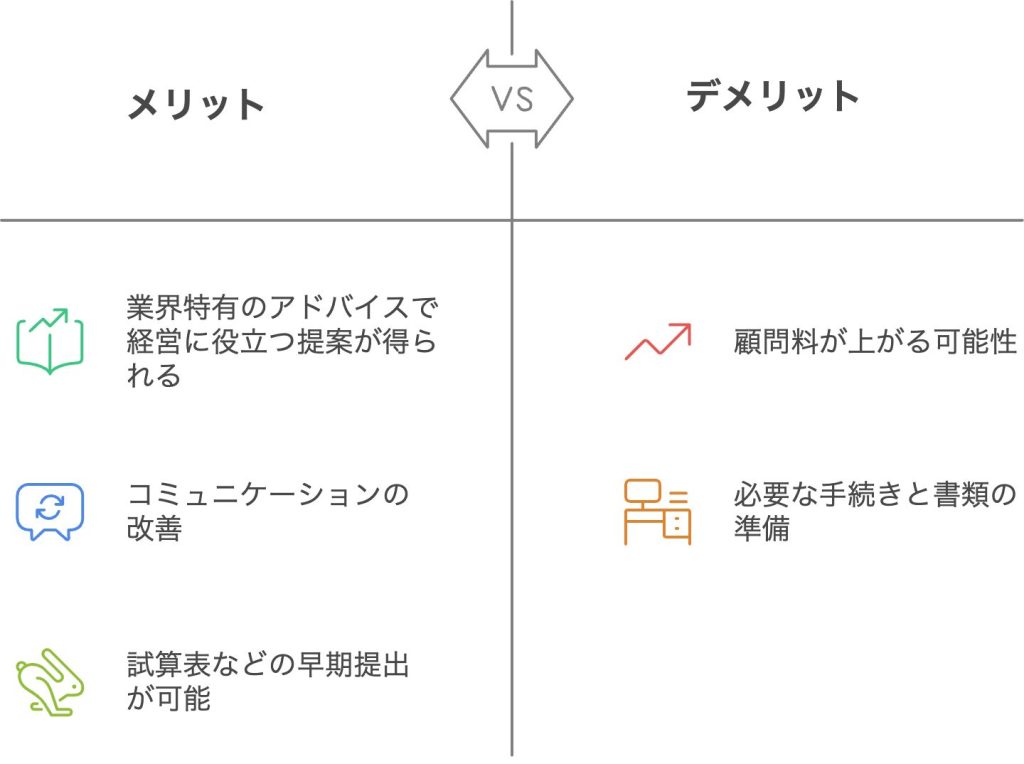

税理士変更のメリット・デメリット

税理士変更は業界知識・コミュニケーション・業務スピードの3つを一気に改善できる反面、顧問料の上昇や契約解除の手間というコストも伴います。

重要なのは「現状維持のコスト」との比較です。レスポンスの遅さや提案不足で失っている機会損失、経営判断の遅延によるリスクが、変更コストを上回るなら決断すべきタイミングです。以下、メリット・デメリットを具体的に整理します。

税理士変更のメリット

自社に合った税理士への変更で得られる最大のメリットは、税務処理を超えた経営支援が受けられる点です。業界特有の節税策や補助金の提案、迅速なレスポンスによる意思決定のスピードアップ、月次試算表の早期提出による経営の可視化——これらは単なる「サービスの向上」ではなく、事業成長を加速させる実質的な経営資源になります。

業界知識を持つ税理士なら、経営に役立つ提案が得られる

自社の業界に関する知識に乏しく、自社の事情に合わせた経営アドバイスが得られない税理士から、業界の事情に詳しい税理士に変更すれば、経営判断に役立つ情報や提案が得られる可能性があります。

たとえば、

- 節税策や補助金の活用方法

- キャッシュフロー改善に向けた財務アドバイス

- 同業界の事例を踏まえた売上アップやコスト削減のプラン

など、単なる税務処理にとどまらない経営のヒントを得られるでしょう。

実際に、提案力のある税理士がパートナーとして付くと、事業成長に向けたサポートを受けられるため、経営者の負担や不安を大幅に減らすことができます。

コミュニケーションの改善

税理士変更のきっかけとして多いのが、「電話やメールのレスポンスが遅い」「人柄が合わず気軽に相談しにくい」といったコミュニケーション面の不満です。

こうした問題を解決できる税理士を選べば、以下のようなメリットが期待できます。

- 迅速なレスポンスで、意思決定や書類提出がスムーズに

- 経営者が本音で相談できる関係が築ける

- 税務・財務以外の経営課題も気軽にアドバイスを得られる

コミュニケーションが円滑になると、経営者の精神的ストレスも軽減されます。自分の経営スタイルや性格に合った税理士を探すことが、長期的に見て大きなプラスにつながるでしょう。

試算表などの早期提出が可能

融資申請や経営状況の把握のために、**試算表を早めに用意してほしい**というニーズは多くの経営者が感じています。一般的には1~2週間程度で提出が可能ですが、1か月以上待たされるケースもあるのが現実です。

もし試算表の提出が遅い場合、考えられる原因としては

- スタッフ不足で作業が滞っている

- 優先順位が低く後回しにされている

- 税理士自身のスケジュール管理がうまくいっていない

などが挙げられます。

こうした問題を解消できる税理士事務所へ変更すれば、融資対応や経営判断が格段にスピードアップするでしょう。事務所スタッフの人数や担当者の経験値などを事前に確認し、迅速に試算表を出してくれる体制が整っている税理士を見極めることが大切です。

税理士変更のデメリット・リスク

税理士変更には金銭コストと時間コストが伴います。より質の高いサービスを求めれば顧問料は上昇しますし、契約解除・書類返却・新税理士との調整には相応の労力がかかります。ただしこれらは一時的なコストであり、現状維持による機会損失とは性質が異なります。レスポンスの遅さで失う意思決定のスピード、提案不足で逃す節税機会、業界知識不足で見落とす補助金。これらの累積損失と比較して判断しましょう。

顧問料が上がる可能性

新たな税理士と契約することで、顧問料が今よりも高くなる可能性があります。サービスの質と顧問料は相関関係があるため、今よりも良いサービスを受けたいと考えるなら、相応の費用が必要です。重要なのは絶対額ではなく、費用対効果です。月額3万円の差で年間50万円の節税提案が得られるなら投資価値があります。「安いが機能しない税理士」より「適正価格で成果を出す税理士」の方が、経営上の利益は大きいはずです。

必要な手続きと書類の準備

顧問税理士を変更する場合、契約内容の確認、契約解除の通知、預けていた書類の返却依頼、新税理士との調整など、相応のエネルギーと時間が必要です。特に長年の付き合いがある場合、心理的な負担も大きいでしょう。ただし、この負担は数ヶ月で終わりますが、不適切な税理士との関係は数年続きます。短期的な負担を避けるために、長期的な不利益を受け入れる必要はありません。新税理士を先に決定してから解約通知を出し、引き継ぎ面談(旧・新・自社の3者)を設定すれば、手続きの負担を最小化できます。

税理士変更でのトラブル要因と回避策

税理士変更で最も多いトラブルは、書類が返却されない、違約金を請求される、契約解除を拒否されるの3つです。いずれも「契約書の事前確認不足」と「伝え方の失敗」が原因で、事前準備と段取りで9割は防げます。以下、よくあるトラブルパターンごとに、発生メカニズムと具体的な回避策を解説します。

トラブル①:必要書類が返却されない

契約書に返却義務の記載がない、または返却範囲が不明確な場合に発生します。決算書・総勘定元帳・仕訳データ・電子申告情報などが手元に戻らないと、新税理士への引き継ぎが滞ります。契約終了の通知時に返却物リスト(会計・税務・労務の3分野)を明記し、返却期限を日付で指定しましょう。紙・データ双方の形式(PDF、CSV等)も指定し、返却拒否された場合は内容証明郵便で正式要求、それでも拒否されるなら税理士会への苦情申立てを検討してください。

トラブル②:引き継ぎ情報が不十分で新税理士が困る

旧税理士が最低限の書類しか返却せず、口頭で共有していた処理方針・税務判断の根拠・過去の税務調査の経緯などが引き継がれないパターンです。新税理士が「なぜこの処理をしているのか」が分からず、月次や決算で手戻りが発生します。引き継ぎ面談(旧税理士・新税理士・自社の3者)の実施を依頼し、処理方針メモの作成と過去の税務調査資料の返却も求めましょう。引き継ぎ期間中(1~3ヶ月)の問い合わせ対応を契約書で明記しておくと安心です。

トラブル③:法外な違約金や解約料を請求される

契約書に違約金条項がある場合、期中解約や決算料の前払いを理由に請求されるケースがあります。特に「決算料は年間顧問料に含まれる前提」の報酬体系で期中解約すると、税理士側が「決算を見越して前広に対応していた」として費用を求めることがあります。契約書の違約金条項と決算料の扱い(別建てか、年間報酬に含まれるか)を事前確認し、「次の決算まではお願いし、翌期から変更」を基本線にしましょう。やむを得ず期中解約する場合は、違約金の根拠と金額を書面で確認してください。

トラブル④:税理士に契約解除を拒否される

「決算直前だから無理」「後任が決まるまで待ってほしい」など、税理士側の都合で引き延ばされるケースです。ただし顧問契約は委任契約であり、依頼者(企業)はいつでも解約できるのが原則(民法651条)です。契約書の解約予告期間を確認し、書面(メールまたは内容証明郵便)で「○年○月○日をもって契約終了」と日付を明記して通知しましょう。解約予告期間を満たしていれば、税理士の同意は法的に不要です。

トラブル⑤:後任の税理士とミスマッチが起きる

「前の税理士より高いのにサービスが期待外れ」「業界知識があると聞いたのに浅い」など、面談時の確認不足や期待値のすり合わせ不足が原因です。税理士変更は手間がかかるため、慎重に選ばないと「変更したのに改善しなかった」という事態に。面談で同業界のクライアント数や類似規模企業の担当年数を確認し、サービス範囲(月次顧問料に含まれる業務)と試算表提出の目安時間を契約書に明文化しましょう。複数の税理士(最低3事務所)と面談して比較検討することが重要です。

トラブル⑥:企業の内部情報を漏らされる

税理士には守秘義務がありますが(税理士法38条)、感情的なもつれや悪意ある報復で、取引先や金融機関に情報を漏らすリスクがゼロではありません。特に「一方的に切られた」と感じた税理士が、取引先に「あの会社は経営が厳しい」などと吹聴するケースが報告されています。解約理由は「体制変更」「経営方針見直し」など前向きな表現にし、感謝を伝えて円満な関係を保つことが最大の予防策です。契約終了後も守秘義務が継続することを確認書で明文化しておくとより安心です。

トラブル⑦:税理士変更のタイミングで税務調査が入る

税務署は税理士変更を「申告内容に問題があった可能性」と見なし、調査対象に選定することがあります。また、旧税理士が「申告書を作成したのは自分」として立ち会いを主張するケースも。調査対応の責任が曖昧になり、対応が後手に回るリスクがあります。税務調査が予定されている場合は調査完了後に変更し、調査の連絡が来たら旧税理士・新税理士・自社で対応分担を明確化しましょう。過去の申告書の根拠資料を旧税理士から回収しておくことも重要です。

トラブルを防ぐ鉄則:準備・段取り・書面化

上記7つのトラブルに共通するのは、「契約書の確認不足」「口頭だけのやり取り」「感情的な伝え方」という3つの失敗パターンです。逆に言えば、以下の鉄則を守ればトラブルは大幅に減らせます。

- ✓ 契約書を熟読(解約予告期間・違約金条項・返却義務・決算料の扱い)

- ✓ すべて書面で記録(メール、内容証明郵便、契約書の覚書)

- ✓ 感謝と前向きな理由で伝える(「体制変更」「経営方針見直し」)

- ✓ 決算を区切りに変更(期中解約は極力避ける)

- ✓ 新税理士を先に決めてから解約通知(空白期間を作らない)

梶本 卓哉

税理士からのワンポイントアドバイス

昨今、税理士変更は当たり前になってきていますので、税理士としてもその可能性は常に認識しており、変更するというだけでトラブルになることはそれほど多くはないと思います。

しかしながら、契約形態や変更時期によっては円満な変更が難しい場合もあります。例えば、月額の顧問料とは別途に決算料を支払う報酬体系の場合、決算前の期中に解約するのはトラブルの原因になりやすいです。

期中での解約については、違約金が設定されていることもあります。決算まで対応してもらえないのに違約金を支払わなければならないというのは、納税者にとっては納得しづらい面もあるかと思います。一方で、違約金が設定されていない場合、税理士としては決算を見越して前広に対応していることもありますので、期中に解約されるとその工数が無駄になってしまうということがあります。

以上から、税理士の変更については、次の決算までと早めに税理士に伝えておくことが望ましいと思います。

税理士変更の手順

税理士変更は①契約内容の確認 → ②新税理士の選定 → ③解約通知 → ④書類回収 → ⑤業務開始の5ステップで進めます。重要なのは「新税理士を決定してから解約通知を出す」こと。空白期間を作らず、契約期間の重複も避けることで、業務の断絶を防げます。解約通知は書面(メールまたは内容証明郵便)で行い、契約書の解約予告期間を満たすよう日付を明記しましょう。

| ステップ | 実施内容 | 重要なポイント |

|---|---|---|

| ①契約内容の確認 | 契約書を読み、解約予告期間・違約金条項・決算料の扱いを確認 | 解約予告期間(1〜3ヶ月前)を満たす日付で通知 |

| ②新税理士の選定 | 複数の税理士と面談し、業界実績・料金体系・サービス範囲を比較 | 必ず新税理士を決定してから解約通知を出す |

| ③解約通知 | 書面(メールまたは内容証明郵便)で「○年○月○日をもって契約終了」と明記 | 口頭だけでは証拠が残らない。書面で記録を残す |

| ④書類回収 | 決算書・総勘定元帳・仕訳データ・申告書控・会計ソフトデータ等を回収 | 紙・データ双方の形式で回収。返却期限を日付で指定 |

| ⑤業務開始 | 新税理士との業務開始日を調整し、引き継ぎ面談(旧・新・自社の3者)を実施 | 契約期間が重ならないよう調整。処理方針メモも依頼 |

解約手続きの詳細な流れ、返却してもらうべき書類の完全リスト、会計ソフト別のデータ移行方法、返却を渋られた場合の対処法など、実務に必要な情報は以下の記事で詳しく解説しています。

変更後の新しい税理士の選び方

税理士を変更するなら、自社に合ったパートナーを見つけることが大切です。以下のポイントを押さえて効率的に選びましょう。

重視すべき3つのポイント

業界への理解度

同業界での実績があり、業界特有の税務処理や経営課題を理解している税理士を選びましょう。

デジタル対応力

クラウド会計、電子申告、オンライン面談など、ITツールを活用できる事務所なら業務効率が向上します。

コミュニケーション力

レスポンスが早く、説明が分かりやすい税理士を選ぶことで、円滑な関係を築けます。

面談時の確認事項

| 確認項目 | チェックポイント |

|---|---|

| 料金体系 | 基本料金・決算料・追加業務料金の内訳が明確か |

| 対応速度 | 試算表提出・相談回答の目安時間 |

| 担当体制 | 代表者対応かスタッフ制か |

| サービス範囲 | 月次顧問料に含まれる業務内容 |

ミスマッチ防止チェックリスト

【面談前】

- ☑ 現税理士への不満点を整理

- ☑ 予算上限を設定

- ☑ 求める条件の優先順位を決定

【面談時】

- ☑ 同業界実績の確認

- ☑ 料金とサービス内容の詳細確認

- ☑ 担当者の経験・人柄の確認

- ☑ 契約・解約条件の確認

【決定前】

- ☑ 引き継ぎスケジュールの調整

- ☑ 契約書の最終確認

複数の税理士を比較検討し、必ず面談で相性を確認してから決定しましょう。

効率的な探し方:税理士紹介サービスの活用

自分で一から税理士を探すのは時間と手間がかかります。税理士紹介サービスを活用すれば、あなたの業種や要望に合わせて最適な税理士を効率的に見つけることができます。

税理士紹介センタービスカスでは、税理士変更をお考えの方に最適な税理士を無料でご紹介しています。累計40万件以上の相談実績をもとに、お客様の業界や規模、ご要望に応じた税理士をマッチングいたします。現在の税理士にご不満をお持ちの方は、お気軽にご相談ください。

税理士変更で失敗しないためのポイント

税理士変更を成功させるには、書類管理の徹底、引き継ぎ期間中の連絡体制確保、自社の経営課題の明確化が不可欠です。新税理士がスムーズに業務を開始できるよう、データや書類の返却漏れを防ぐチェックリストを準備し、前任税理士とも一定期間は連絡が取れる関係を維持しましょう。また、自社が税理士に何を求めるのか(業界知識、デジタル対応、経営助言など)を整理しておくことで、ミスマッチを防げます。自力での税理士探しに限界を感じたら、税理士紹介会社の活用も有効です。

データや書類の返却漏れを防ぐためのチェックリストを用意しておく

毎月の月次監査や決算などで必要になるデータや書類を準備するために、あらかじめ準備用のチェックリストを用意しておきましょう。特に税理士を変更した直後は、新しい税理士がデータや書類の存在に気が付かないことがありますので、リスト化して一目で分かるようにしておくのがよいでしょう。また、チェックリストに書類の貸出欄を設けておけば、書類の返却漏れを防げます。

前任税理士とのコミュニケーションをしっかり取れる状況にしておく

税理士を変更するといっても、前任税理士が持っている情報を新しい税理士に漏れなく引き継ぐことは簡単ではありません。引き継ぎ忘れた項目などを再度聞き取りするため、前任税理士に問い合わせるといった状況もあり得ます。税理士を変更する際には、前任税理士とも連絡が取れる状況にしておくのがよいでしょう。

経営課題に合った事務所の選定

「事業の拡大にともない、今よりも税理士と密にコミュニケーションを取り、節税対策だけでなく経営的なアドバイスも得たい」など、自社が抱えている経営課題を明確にし、課題解決につながるような税理士事務所を選びましょう。自社に合った税理士事務所を見つけるには、自社の経営状況や今後の目標、経営課題をピックアップして整理しておくことが重要です。

事務所への期待と体制を明確にする

税理士事務所に望むことや、社内の今後の経理体制について方向性を決めておきましょう。クラウド会計の導入や経理のアウトソーシング化など、社内の体制をどうするかによって、新たな顧問税理士に依頼する内容は変わってきます。また、将来的に事業承継を視野に入れている場合、事業承継に関わった実績のある税理士を探す必要があります。

専門の税理士紹介会社への相談

自社に合った税理士・税理士事務所を探すにあたって、経営者のツテだけでは限界があります。税理士と企業をマッチングする紹介会社への相談をおすすめします。税理士紹介会社は、ヒアリングをもとに企業の経営課題や要望に合った税理士事務所を探してくれます。

まとめ

税理士変更は、事業成長を加速させる戦略的な意思決定です。コミュニケーション不全、業界知識の不足、提案力の欠如といった問題を放置すれば、機会損失は累積し続けます。変更を成功させる鍵は以下の5つです。

- ①適切なタイミング:法人税申告書提出後または税務調査完了後。決算月の2ヶ月前以降は避ける

- ②事前準備の徹底:契約書の解約予告期間・違約金条項を確認し、新税理士を決定してから解約通知

- ③トラブル回避:書面で記録を残し、返却物リストと期限を明記。感謝と前向きな理由で円満に

- ④慎重な選定:業界実績・料金体系・サービス範囲を複数の税理士(最低3事務所)と面談で比較

- ⑤引き継ぎの確実性:旧・新・自社の3者面談を設定し、処理方針メモと過去の税務調査資料も回収

自社に合った税理士を自力で探すのは容易ではありません。税理士紹介サービスを活用すれば、業界や規模、要望に応じた最適な税理士と効率的にマッチングできます。現状維持による機会損失と変更コストを比較し、「経営第一」で判断しましょう。

税理士変更に関するよくある質問(FAQ)

税理士変更のベストタイミングはいつですか?

法人税申告書提出後(決算月の2ヶ月後)または税務調査完了後がベストで、決算月の2ヶ月前以降は避けてください。

税理士への解約通知はどう伝えればよいですか?

書面(メールまたは内容証明郵便)で「○年○月○日をもって契約終了」と日付を明記し、預かり書類の返却と引き継ぎ資料の準備を依頼してください。

税理士が書類を返してくれない場合の対処法は?

返却物リストと返却期限を明記した通知を出し、返却拒否された場合は内容証明郵便で正式要求、それでも拒否されるなら税理士会への苦情申立てを検討してください。

決算期直前でも税理士変更は可能ですか?

法的には可能ですが決算書類作成に支障が出るリスクがあるため、最低でも決算月の2ヶ月前までに変更を完了させることを推奨します。

税理士変更時に返却してもらうべき書類は?

決算書・総勘定元帳・仕訳データ・各種申告書控・税務調査関連書類・給与明細・年末調整書類などを、紙原本とデータ(PDF、CSV等)の両方で過去3年分を基準に回収してください。

旧税理士から新税理士への引き継ぎ期間はどのくらい必要ですか?

通常1~2週間程度ですが、複雑な案件がある場合は1ヶ月程度を見込み、引き継ぎ面談(旧・新・自社の3者)を設定してください。

税理士変更で顧問料が上がるのはなぜですか?

サービス品質と料金は比例関係にあるため、専門的なアドバイスや迅速な対応を求める場合は相応の費用が必要になります。

会計ソフトのデータ移行で注意すべき点は?

新税理士が使用するソフトとの互換性を確認し、データ移行できない場合はCSVやExcel形式での出力を依頼してください。

税理士変更を家族経営の会社で行う際の注意点は?

経営陣全員の合意を事前に取り、特に家族が税理士と個人的な関係がある場合は感情的なトラブルを避けるため慎重に進めてください。

複数の税理士と面談する際の効率的な比較方法は?

統一した質問リストを作成し、料金・対応速度・業界経験・提供サービスの4項目で点数化して比較し、感情的な相性も重視してください。

税理士変更後に前の税理士に質問したいことがある場合は?

変更時に「引き継ぎ期間中(1~3ヶ月)の問い合わせ対応」について合意しておきましょう。有料になる場合があるため事前確認が必要です。

税理士変更時の違約金はどのくらいかかりますか?

契約書により異なりますが月額顧問料の1~3ヶ月分程度が一般的で、期中解約の場合は決算料の一部負担を求められることもあります。

新しい税理士の業界経験はどう確認すればよいですか?

「同業界のクライアント数」「類似規模企業の担当経験年数」「業界特有の税務処理事例」について具体的に質問し、曖昧な回答の場合は経験不足の可能性があります。

税理士変更を社員に説明する際の注意点は?

「業務効率化」「専門的なサポート強化」など前向きな理由を強調し、旧税理士への批判は避けて引き継ぎ期間中の協力を求めてください。

- この記事の監修者

- 税理士紹介業界で年・万件超の現場を知るパイオニア

株式会社ビスカス 代表取締役 八木美代子

- 税理士・税理士事務所紹介のビスカス

- 税理士探し相談ガイド

- 税理士・税理士探し >

- 税理士変更のベストタイミングは?変更メリットやリスク・注意点をプロが解説